Избранное трейдера Porter

Полезная статистика для трейдеров. Позиции трейдеров.

- 01 июля 2016, 23:44

- |

Позиции трейдеров (отчеты СОТ):

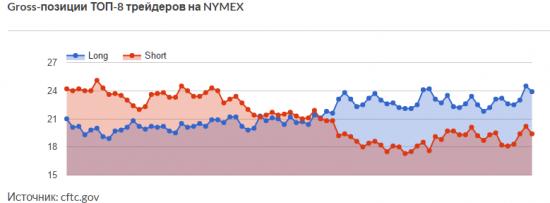

1. Нефть (NYMEX)

2. Нефть (Европа)

3. Рубль

4. Золото

5. Медь

6. Индекс доллара (DXY)

7. Газ

8. Индекс волатильности (VIX)

9. 10-летние трежериз

10. S&P 500

11. Британский фунт

Интересно, что несмотря на Brexit, ТОП трейдеры на NYMEX не спешат сокращать свои позиции по нефти. Шортов было сокращено больше, чем лонгов.

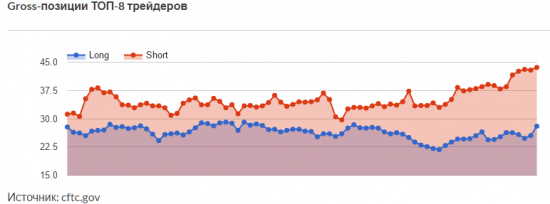

Но в то же самое время резко выросли длинные позиции по золоту:

( Читать дальше )

- комментировать

- ★31

- Комментарии ( 9 )

Немного слов для троллей и тех кто до сих пор сомневается в EWT.

- 24 июня 2016, 07:44

- |

Понимаю всех, первых, потому что у них натура такая, а вторых, что они ждали чего то сверх естественного, но не дождались.

Успокою немного и тех и тех, и сегодня констатирую факт того, о чем уже 100500 раз писал, то есть о том, что ни нефть ни рубль все это время были абсолютно НЕИНТЕРЕСНЫМИ ДЛЯ ТОРГОВЛИ.

Я не буду собирать хронологию за последние полгода или год, если кому интересно, то могу показать позже, поэтому покажу некоторые инструменты, которые в последнее время были в сотни раз интереснее для торговли в отличии от нефти и рубля.

1) Все жужжащий Брекзит. Сейчас все друг другу выгрызли мозг этим референдумом в Британии, и столько пустых, абсолютно бессмысленных постов уже написали на эту тему, что наверное даже последняя шавка уже в теме пере поста находится. А фундаменталисты все гадают, что будет, а что нет. Да ни чего не будет, уже 100500 раз писалось, что не событие формирует настроение, а настроение формирует событие, что в очередной раз доказано Волновой Теорией Эллиотта.

( Читать дальше )

До конца 2016 года фондовый рынок ожидают три падения

- 20 июня 2016, 22:24

- |

Обещанный способ угадывания гэпа вверх в Си

- 31 мая 2016, 13:52

- |

Окей, 100 плюсов есть. Обещанный способ угадывания гэпа.

Идем к сайлентбобу: smart-lab.ru/blog/206454.php

Что видим:

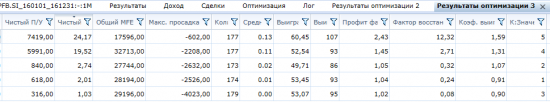

1) только лонг

2) работает с 2011 года, до этого времени нет

3) сделок с весны 2011 до сентября 2014 мало — 123 штуки — событие с одной стороны редкое, а с другой вполне себе равномерно распределено по году (смотрим эквити). Процент выигрыша 65, профит фактор 2,77.

4) паттерн достаточно очевидный чтобы его было не жалко отдать сматрлабовцам.

Какое у нас редкое равномерно распределенное очевидное событие? День недели. Строим простейший скрипт и смотрим есть ли закономерности в Си по дням недели.

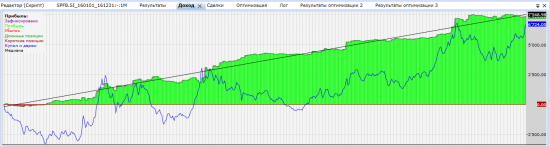

Чего видим? в пятницу у нас гэп скорее вверх, причем профит фактор сразу 2,56. Смотрим на эквити:

Все красиво, похоже предположение верное. На следующем шаге добавляем фильтр в стиле «на момент входа снизились не более чем на определенную величину от закрытия предыдущего дня». Часть сделок отсеиваем, улучшаем ПФ на 0,39. Радуемся, исследуем дальше, встраиваем в свои системы.

А заодно начинаем думать почему так может происходить, и почему до 2011 было по-другому. До мая 2010 пятничный гэп в целом повторял движение самого Си, а с мая 2010 до начала 2011

( Читать дальше )

Сбер фьюч. Последний потолок.

- 29 мая 2016, 17:39

- |

Итак, предпоследний цикл роста по сберу завершен. Цель от 19 аперля была достигнута — обратите внимание с какой точностью. 13350 давал я, рынок же дважды ударил на децл выше — и дважды откатил...

Что теперь? В случае пробития этого уровня вверх нас ожидает последний потолок, последняя цель в самом крупном из идущих циклов роста. В прошлом прогнозе я назвал цель 15400 — это не верно. На скорую руку подсчет делал. А теперь точная цель, проверенная несколько раз. Итак, в случае пробития теперешнего хая последний потолок по сберу будет на высоте 14890. Рынок ударит в эту цель и рухнет. Потом однозначно будет как минимум месячный шорт. Если пробьем теперешний хай — не поленитесь, воспользуйтесь прогнозом. Он точный. Возможно, до июля, пока я ещё здесь — более полезных прогнозов вы от меня не увидите. Я не знаю когда по времени сбер достигнет эту цель и через какие коррекции может пройти, но все это не имеет смысла, так как если пробиваем теперешний хай — будем на той цели точно.

На этом все.

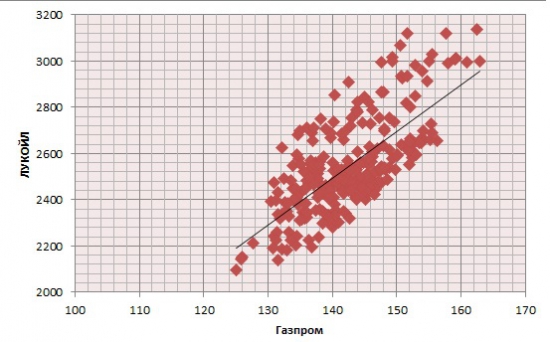

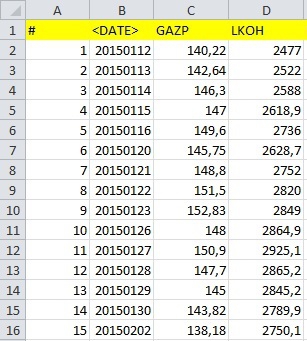

Что такое регрессия и как ее строить (для стратегий парного трейдинга)

- 04 марта 2016, 08:32

- |

Сегодня мы рассмотрим вариант входа в сделку основываясь на регрессии акций.

Если откинуть все умные фразы и дать определение регрессии на простом языке, то получается следующее:

Регрессия — это зависимость переменной 1 (в нашем случае акции Газпрома) от независимой переменной 2 (акции ЛУКОЙЛа). Данное выражение будет иметь статическую значимость.

Формула регрессии:

Yt=A+BX(t)+E(t)

Давайте с вами рассчитаем регрессию для акций Газпрома и Лукойла.

Алгоритм построения:

1. Скачиваем исторические дневные данные с финама. www.finam.ru/profile/moex-akcii/gazprom/export/

2. Вставляем все скаченные данные в эксель

( Читать дальше )

Почему ты не заработаешь ни цента

- 22 февраля 2016, 20:00

- |

Потому что все и всё против того, чтобы ты заработал.

Первый, кто против — это твой мозг. Ты сам того не знаешь, но для мозга нет ничего хуже прогулки на пару лет (или десятков лет) из точки «Стабильность (в работе, безденежье или отсутствии девушки)» в точку «Заработал чертову кучу денег» хотя бы потому, что ему каждый день придется работать. Кто вообще на это согласится? Бесконечно работать, получать по шляпе (иногда в ежедневном формате, иногда в ежеминутном) и бесконечно «Верить» — именно то, о чем писал Наполеон Хилл. Дело не в том, что это не всем по силам, а в том, что у кого-то чуть больше терпения, а так как формула гласит КУЧА ТЕРПЕНИЯ = КУЧА ДЕНЕГ, то и выпускников у школы трейдинга всего 5% (или около того).

Второй, кто против — твои близкие. Для некоторых это больная тема — для тех, кого пилят. Для тех, кого поддерживают — это несколько проще. Мне повезло, я всегда был во второй категории. Но, к сожалению, для многих поколений наших предков (и это нормально) работа — это тяжелый труд, а никак не просиживание штанов дома у компа (если ты частный трейдер). Тем более, за работу обычно платят, а за твою, возможно, и нет.

Третий (и наверное самый страшный) — это твое самомнение. Ты же не какой-то там «лох», ты же нормальный парень (или, прощу прощения, девушка), с нормальными амбициями, да и вообще — фартовый. О каких тут «три года, чтобы выйти в ноль» или «заплатить дяде, чтобы научил» идет речь? Кто вы вообще такие, ребята? Цена упала, я купил! Что может быть проще.

( Читать дальше )

Изучение C#

- 22 февраля 2016, 14:18

- |

Поставьте плюс чтобы вышло на главную!

Можно ли жить только за счёт дивидендов? И сколько для этого нужно денег?

- 18 февраля 2016, 23:11

- |

Как я изучаю C#?

- 28 января 2016, 11:49

- |

2. Кодю в Visual Studio все примеры

3. Пока не пойму, как работает программа, дальше не иду.

4. Чтобы лучше усвоить, каждую программу объясняю в деталях и записываю это с экрана на ютуб

5. Записываю каждый день сколько времени потратил на программирование.

Таким образом я уже потратил 42 часа чистого времени. Учёт времени я веду в помидорах, используя http://tomato-timer.com/ Данную технику когда-то в фейсбуке посоветовал Константин Бронштейн, — я решил взять на вооружение. Суть в том, что 25 минут ты концентрированно занимаешься проблемой, потом 5 минут отдыхаешь. И в сумме при таком подходе расход времени становится более эффективным. Я реально эту тему уже 2 года использую.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал