Избранное трейдера Алекс Смирнов

У меня беда в доме (пост 7, 12+)

- 18 января 2024, 12:05

- |

Вторым толчком послужили дивы от ГМК. С ее счета ( которым я управлял ранее), она перевела дивиденды в размере 19901, 85 рубля к себе на карту.

Потом она потребовала купить ей немного бумаг Яндекса ( 40 штук). Я сказад, что купил, а сам не купил это говно. Через неделю, как назло, это говно выросло на 100 рублей. Жена потребовала денег на разницу.

Мне с трудом удалось ее уговорить купить 100 штук акций Сбера по 278 рублей., что она и сделала самостоятельно в банке Альфа-инвестиции. Как назло, Сбер упал на рубль после ее покупки. Что теперь будет, ума не приложу. ЕЕ радует, что можно одной кнопкой торговать в Альфа- банке. Кстати, ей уже 64 года. Какие нафиг инвестиции, другие женщины начинают ходить в церкву, думать о душе! Вот вам реорганизация брокера Открытие и к чему она приводит. Рушатся семьи.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 43 )

Появляются какие-то надежды что Бабу отдадут.

- 18 января 2024, 10:46

- |

Что является причина еще раз на нее взглянуть. Момент продажи до обвала конечно упущен, так же обрушилась валюта что добавило убытков: покупать HKD никаких планов не было, но когда позиция стала мертвым грузом — пришлось. Мне только валютных игр не хватало. Сейчас вся эта канитель где-то на 25% чем я брал, что не в первый и не в последний раз. Бывало и хуже.

Но дело в том что бизнес все еще растет, при том как сумма составляющих — растет неравномерно, внутри есть бизнесы которые теряют деньги и приводят к тому что у компании меньше прибыль, при том добавляют стоимости из-за своих темпов роста. Операционная прибыль растет.

Бизнес из growth, превратился в value и сейчас уже несмотря на наличие роста оценен как deep value которые может проводит успешные байбеки. Нюанс конечно в том что есть причины предполагать что на текущий момент Китайский бизнес не стремиться быть дорогим на рынке: hang-seng и shanghai близки к пятилетним низам, компании могут стоить дешевле кеша на балансе.

Тем не менее подержать хочется. Но… Словить сюрприз в третий раз — уже не хочется, а байки про дружественные цепочки оказались именно байками похоже.

( Читать дальше )

Не руби сук...

- 18 января 2024, 10:27

- |

Вот, работал я, работал на своем ИИС-1, горя не знал особого, что-то у меня в акциях, что-то в облигациях, по-тихоньку вывожу заработанное с ИИС через дивы и купоны, планирую на будущее, соответственно покупаю длинные облигашки, и тут бац, выходи строиться, больше купоны с любого ИИС не вывести. Ну так я же не просто так вывожу, я налоги плачу, а покер, индустрии нужны все твои деньги, а ты как-нибудь проживешь, на зарплату например. А это деньги не твои, ну как бы они твои конечно, но все-равно не совсем твои. Я к чему, вот я планировал исходя из условий, что они не поменяются для ИИС-1, накупил длинных облигашек, думаю, побуду еще и облигационным инвестором, пусть купончики капают ежемесячно, ежеквартально..., короткие облиги, конечно, тоже присутствуют, а вот вчера, все длинные облигашки продал и переложился в короткие, а к дивсезону и эти погасятся и через дивотсечки повывожу кэш с ИИС по максимуму, ВТБ говорит, что пока можно, посмотрим. А далее, под конец 2024 года, заведу 400тыс. руб. и в начале 2025 планирую закрыть ИИС-1, если плюшек от государства при переводе на ИИС-3 не будет, в виде налогов. Как говорится, такой хоккей мне не нужен. У меня в облигах 1200000 руб. и доход с них мне в карман не падает. А мне это нужно? Вот и я говорю не нужно))

( Читать дальше )

Физлица накапливают валюту 21 мес подряд, а акции -13 месяцев. Кто продает?

- 18 января 2024, 10:11

- |

ЦБ выкатил обзор финансовых рынков за декабрь. Посмотрим что есть интересного.

Корп облигации за декабрь +1,56 трлн (рекорд) = до 23,9 трлн

За 2023 год рынок бондов +5 трлн — рекорд за 10 лет.

Замещающие облигации = 1,2 трлн руб, декабрь 0,22 трлн.

В декабре физики нетто-купили акций на 0,5 млрд руб.

Доля физиков в торгах снизилась до 73% — минимум примерно за год.

Нерезы продали на 22 млрд руб (в 23 г брали в среднем на +16 млрд в мес)

Как мы видим, осенью дружественным нерезидентам освободили счета-депо от блокировки и с их стороны пошли продажи

( Читать дальше )

Ключевые цифры развития российского рынка облигаций

- 17 января 2024, 23:12

- |

В 2023 г. российский рынок облигаций активно рос в объемах, чему поспособствовали ряд ключевых факторов.

- Переориентация внутренних инвесторов на локальный рынок из-за сложностей с выходом на зарубежные рынки;

- Активный рост отдельных сегментов − замещающих облигаций и корпоративных облигаций с плавающим купоном (флоатеров);

- Стремление эмитентов успеть разместить облигации перед ожидаемым дальнейшим ужесточением ДКП ЦБ РФ в 2-ом полугодии 2023 г.;

- Отчасти эффект низкой базы 2022 г.

Далее приведу некоторые графики, которые помогут дать представление о текущих трендах развития облигационного рынка РФ со своими краткими комментариями. Отмечу, что здесь приводятся данные не в терминах доходностей и спредов, а количественных показателей, которые могут быть полезны для общего видения ситуации.

Источники: Московская биржа, ЦБ РФ

В 2023 г. произошло заметное оживление первичного рынка размещений облигаций за счет корпоративного сегмента даже не смотря на рост ставок во 2-ом полугодии.

( Читать дальше )

Главный риск 2024 года, который можно предсказать

- 17 января 2024, 22:40

- |

Фактически это новый железный занавес и переход отношений на уровень, за которым только горячая война. Это обвалит рынок покруче, чем было в феврале 2022. И отскока может и не случиться.

Какова вероятность реализации этого сценария пусть каждый решает сам…

Размещение ОФЗ

- 17 января 2024, 22:00

- |

Первое в новом году размещение от Минфина. Предложено два выпуска — ОФЗ-ПД серии 26243 и ОФЗ-ИН 52005, все в объеме остатков, доступный для размещения в указанных выпусках.

ОФЗ 26243 с погашением 19 мая 2038 года, купон 9,8% годовых

ОФЗ 52005 с погашением 11 мая 2033 года, купон 2,5% годовых, номинальная стоимость индексируется в соответствии с индексом потребительских цен

Итоги:

ОФЗ 26243

Спрос составил 137,222 млрд рублей по номиналу. Итоговая доходность 12,28%. Разместили 97,053 млрд рублей по номиналу

Средневзвешенная цена на состоявшемся в среду аукционе по размещению ОФЗ-ПД серии 26243 с погашением 19 мая 2038 года составила 85,5704% от номинала, что соответствует доходности 12,28% годовых, говорится в сообщении Минфина России.

Всего было продано бумаг на общую сумму 97,053 млрд. рублей по номиналу при спросе 137,222 млрд. рублей по номиналу. Выручка от аукциона составила 84,170 млрд. рублей.

Цена отсечения была установлена на уровне 85,5240% от номинала, что соответствует доходности 12,28% годовых.

( Читать дальше )

6 миллионов с нуля за 3 года

- 17 января 2024, 20:39

- |

6 миллионов с нуля за 3 года

Сегодня не будет кульбитов виртуозного трейдинга, инсайдерской торговли и прочих высокомаржинальных способов обогащения.

Расскажу о своём скучном, скромном, но вместе с тем довольно эффективном способе обогащения: покупке и удержании активов в долгосрок.

Начинал я инвестирование в 2021-м году, а подробно подводить итоги я начал с апреля 21-го года. Рост портфеля за период:

Основой портфеля были и остаются акции, как наиболее прибыльный инструмент на фондовом рынке, их доля в портфеле колеблется от 70% до 90%, на данный момент около 70%.

( Читать дальше )

СБЕР и мой портфель взяли рекордную планку по прибыли

- 17 января 2024, 20:11

- |

Сегодня СБЕР опубликовал хороший финансовый отчёт за 12 месяцев 2023 года, из которого ясно, что исторический рекорд по чистой прибыли побит и банк заработал почти 1.5 трлн. рублей (1.493 трлн. если быть точным, предыдущий рекорд был установлен по итогам 2021 года и прибыл тогда составила 1.251 трлн. рублей).

На основе этих данных можно рассчитать размер дивидендов за 2023 год, которые составят 32,88 рубля на акцию. По текущим ценам это соответствует 11,8% дивидендной доходности.

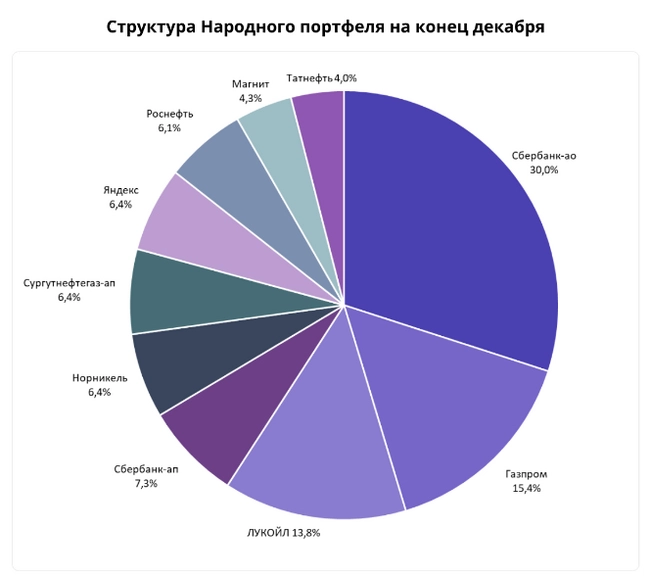

Акции СБЕРа, на данный момент, являются самыми популярными среди инвесторов и обгоняют Газпром и Лукойл вместе взятые:

Мой портфель

( Читать дальше )

Сбер засветил дивиденды в 2024 году

- 17 января 2024, 19:53

- |

Сбер не смог превысить прибыль в 1,5 трлн ₽. Что ж, мы все ждали, но не угадали. Скорее всего Греф решил эту планку взять в 2024 году, ежели что не помешает.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал