Избранное трейдера PositTrader

Что перелить? От чего избавиться?

- 12 февраля 2025, 10:07

- |

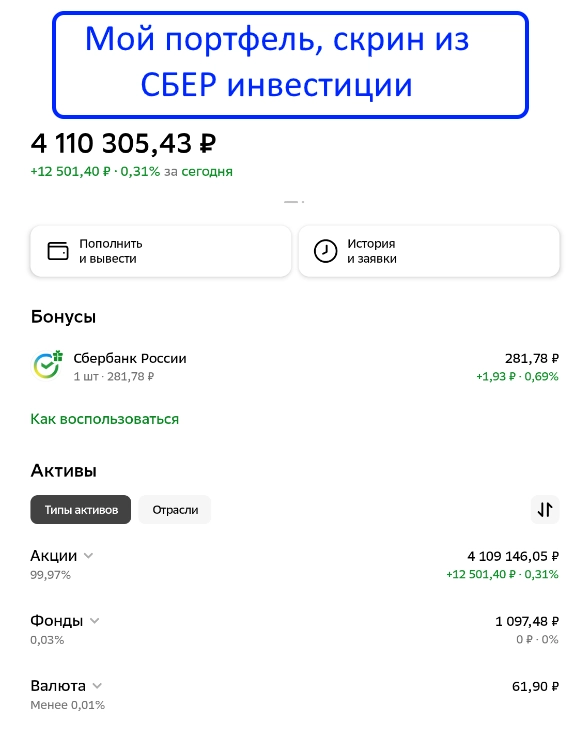

Портфель дивидендный(так собирал)

Может что продать :? Какую сделать ребалансировку?

- комментировать

- ★1

- Комментарии ( 11 )

МИД РФ про переговоры

- 05 февраля 2025, 02:27

- |

Российская сторона открыта к реалистичным предложениям и готова к серьезному разговору. Как не раз отмечалось, мирное урегулирование возможно на основе стамбульского документа 2022 года, в котором говорилось о нейтральном внеблоковом безъядерном статусе Украины, ее демилитаризации и денацификации, неразмещении на ее территории иностранных войск и баз при учете современных территориальных реалий и искоренении всей совокупности первопричин украинского кризиса. Кроме того, для начала переговоров должны быть решены юридические аспекты, связанные с нелегитимностью Зеленского и его указом о запрете их ведения", — отметил дипломат.

( Читать дальше )

Инвесторы в панике бегут в облигации неужели их испугала инфляция?

- 31 января 2025, 18:54

- |

Всем привет, наблюдаю за настроениями инвесторов,

И видно три волны бегства из акций 20, 27 и 31 января по 31, 26 и 21 млрд. руб соответственно, видимо инвестор спекулянт ожидал продолжения ралли, но не дождался и пошел в облигации, тем более ставки по которым в последни время стали более разумные

( Читать дальше )

10 российских компаний, которые будут платить дивиденды в 2025 году

- 31 января 2025, 08:42

- |

Закончился зимний дивидендный сезон. Ближайшие дивиденды ожидаются только весной.

Посмотрел компании, которые могут в 2025 году заплатить максимальную единовременную выплату дивидендов своим акционерам. Данные основаны на прошлых выплатах и предварительных данных о финансовых показателях (сервисы доход и смартлаб в помощь). Необходимо учитывать что величина дивиденда может быть скорректирована или отменена по решению совета директоров компании.

1. Сургутнефтегаз-ап

Величина дивиденда (прогноз) — до 10 ₽ (до 17%)

Стоимость акции — 58,945 ₽

Закрытие реестра — июль

2. Сбербанк

Величина дивиденда (прогноз) — до 36 ₽ (до 12,8%)

Стоимость акции — 282,07 ₽

Закрытие реестра — июль

3. Лукойл

Величина дивиденда (прогноз) — до 677 ₽ (до 9,4%)

Стоимость акции — 7164,5 ₽

Закрытие реестра — май-июнь

4. Россети Центр и Приволжье

Величина дивиденда (прогноз) — до 0,0425 ₽ (до 12,4%)

Стоимость акции — 0,3722 ₽

Закрытие реестра — июнь

5. Россети Центр

( Читать дальше )

Перевёл пенсионные деньги в НПФ Сбербанка

- 20 января 2025, 14:55

- |

3 года назад я переводил пенсионные накопления в Оборонно-промышленный фонд имени Ливанова. На тот момент данный фонд отличался стабильно высокой доходностью.

Мой выбор оказался правильным. За 2022-2024 года фонд также продемонстрировал высокие результаты и имеет самую высокую среднегодовую доходность за 7 лет.

Но недавно мне пришло письмо о реорганизации фонда. Мой фонд объединялся с НПФ Будущее.

Я посчитал статистику по всем фондам за 7 лет. НПФ Будущее находился на втором месте снизу по среднегодовой доходности.

Меня опять перекинули в один из худших фондов. До этого мои деньги из Европейского пенсионного фонда переводили в НПФ Достойное будущее. Фонд оправдывает своё название, ведь он на одну строчку выше в рейтинге, чем просто Будущее.

Я начал выбирать куда теперь перевести деньги.

Первым приглянулся НПФ Перспектива. Оказалось от тоже реорганизовывался и присоединялся в НПФ Будущее.

НПФ Большой тоже присоединялся. НПФ Будущее присоединяло к себе все самые нормальные фонды.

( Читать дальше )

Ребалансировка портфеля - избавился от 8-ми акций, которые мне больше не интересны!

- 16 января 2025, 09:27

- |

2 дня назад я провел свою первую за 5 лет инвестирования ребалансировку портфеля и удалил из него сразу 8 эмитентов, чьи акции не показывают роста котировок и у них есть проблемы с дивидендами. Одним словом, они потеряли для меня свою инвестиционную привлекательность!

Мой портфель

В составе моего портфеля много эмитентов, до ребалансировки я инвестировал сразу в 37 российских компаний:

( Читать дальше )

👧👶Сколько стоят дети?

- 05 января 2025, 08:20

- |

Дети — цветы жизни. Разбираем, сколько стоит содержать огород.

Дети – самый главный инвестиционный проект большинства людей. Когда в шутку обсуждали роль детей в family-office, управляющий пошутил: «долгосрочно, неликвидно, нужно страховать» 😉—

🤝Присоединяйся к сообществу Кот.Финанс: мы делаем обзоры компаний, рынков, недвижимости --

Мы как финансисты, которые любят все посчитать – решили оценить в цифрах. Наше исследование не претендует на научную достоверность и имеет ряд условностей:

🔹любой расчет индивидуален и субъективен: в Африке / США расценки, необходимый минимум – принципиально разные. То же с Азией и Россией. В бедных странах содержание в год может быть пару долларов, в богатых – несколько сотен тысяч. Сильные различия могут быть также между глубинкой и столичными регионами. Мы ориентируемся на средние потребности и цены центральной России

🔹на ученую степень не претендуем. Расчет «на коленке»

( Читать дальше )

Выбираем 🔝 - 5 акций в дивидендные портфели уже в 2025 году.

- 03 января 2025, 13:26

- |

В первую очередь это величина дивиденда в процентном соотношении от цены акции. Эта величина может варьировать от нескольких процентов, до нескольких сотен.

Это зависит от цены средней покупки, простыми словами чем дешевле, тем лучше.

Помимо дивидендов, обращаем внимание на количество лет, непрерывно выплачиваемых дивидендов. Другими словами принадлежность к голубым фишкам.

Особое внимание необходимо уделить долговой нагрузке выбранной нами компании.

Тем более в условиях высокой ключевой ставки и достаточно дорогих кредитов.

🛍 Несколько слов о нашем фондовом рынке…

Здесь в двух словах не получится.

Картина довольно интересная, особенно ралли Деда Мороза в декабре, когда наш рынок отскочил более 21%.

Но как бы нам не хотелось, за год всё таки рынок ушёл в минус 7 %. Ожидание начала снижения ключевой ставки творит чудеса. Так Эльвира Сахипзадовна сохранив ставку на уровне 21% дала надежду всем инвесторам на рост фондового рынка.

( Читать дальше )

Как купить биткоин в России за рубли: Полное руководство

- 19 декабря 2024, 18:36

- |

В России биткоин набирает популярность среди тех, кто ищет альтернативу традиционным валютам для инвестиций, расчетов или переводов.

Как купить биткоин в России за рубли? Сегодня доступны несколько способов покупки BTC, каждый из которых имеет свои преимущества и особенности.

В этой статье вы найдете подробное руководство по покупке биткоина за рубли в России. Мы расскажем о самых популярных методах, включая криптообменники, P2P-платформы, биржи и криптоматы, а также рассмотрим их плюсы и минусы. Ознакомим вас с платформой Exnode, которая помогает анализировать актуальные курсы и отзывы о различных обменниках.

Особое внимание уделим тому, как выбрать лучший курс и проверить надежность платформы, чтобы ваша покупка была безопасной и выгодной. Это руководство станет для вас надежным помощником.

Где можно купить биткоин за рубли в РоссииВ этом разделе мы подробно рассмотрим все популярные методы покупки биткоина за рубли.

Обменники криптовалют

Криптообменники — это один из самых удобных и надежных способов купить биткоин за рубли. Такие сервисы позволяют быстро обменять рубли на криптовалюту, предоставляя прозрачные курсы и минимальные риски.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал