Избранное трейдера Сергей Потехин

Вернул налог и сплю спокойно

- 04 июля 2017, 16:39

- |

Хочу поднять тему налогового вычета. Буду говорить на примере своего старенького брокерского счёта.

Ситуация: Несколько лет назад я получил убыток на Московской бирже, то есть зафиксировал его. В следующие годы я получаю прибыли, но с них я плачу (точнее, мой брокер) налог в 13%. Совершенно справедливо воспользоваться правом на возврат этих налогов – учесть убыток.

Вообще, я «играя» с позициями в портфеле всегда старался минимизировать налогооблагаемую базу в каждый год. Если наклёвывается хорошая прибыль, то я пере-открывал убыточные сделки (без них не бывало))). Таким образом, налоговая база чуть уменьшалась. 13% берут не с доходности портфеля на 31 декабря, а с сальдо по всем операциям - итог по закрытым сделкам в год.

Самостоятельно вернуть налог не получилось, хотя мой брокер прислал со своей стороны всё что нужно (бесплатно). Как только осознал, сколько затрачу времени на это дело — энтузиазм сошёл на нет. Другое дело, что всё больше компаний, которые предоставляют услуги по сопровождению этого процесса: делают Декларацию и дают инструменты для дистанционной отправки 3-НДФЛ в налоговую.

( Читать дальше )

- комментировать

- ★30

- Комментарии ( 8 )

Волны Эллиотта, Пожалуйста,скиньте ссылочки на хорошие видео с упором на понимание. Или на посты. Только на интересные,Пожалуйста. СПАСИБО!

- 03 июля 2017, 12:00

- |

Облигации Сибирский Гостинец

- 29 июня 2017, 22:06

- |

Идем на смартлабик в раздел котировки облигаций и ищем.

Ух, вот ты где родненький:

Доходность выросла с 16% годовых до 50% годовых:) то есть стала еще более привлекательной:)

http://smart-lab.ru/q/bonds/RU000A0JWLX8/

Цена пока всего лишь упала до 89% от номинала. Щедро для стартапа.

Сибирский гостнец — это ПАО. И публикует отчетность по РСБУ:

https://www.e-disclosure.ru/portal/FileLoad.ashx?Fileid=1319245

- Выручка 658 тыс рублей.

- Себестоимость продаж 551 тыс рублей.

- Коммерческие расходы 30,9 млн рублей.

- Прочие расходы 25,2 млн рублей.

- Чистый убыток: 49,75 млн рублей.

( Читать дальше )

Создаём портфель иностранных ценных бумаг. Часть 1

- 25 июня 2017, 15:32

- |

Общая идея такая:

Портфель ИЦБ разделить на 2 части: т. н. «тёмные силы» (50%) и «светлые силы» (50%) и делать ребалансировку между ними.

«Тёмные силы» — акции компаний, отрицательно влияющие на жизнедеятельность (алкоголь, сигареты и т. п.)

«Светлые силы» — акции компаний, напротив, положительно влияющие на жизнедеятельность или нейтрализующие последствия от «Тёмных сил».

Почему «Тёмные силы»

1. Люди пьют и курят и во времена спада, и во времена подъёма. Оружие требуется и во время войны, и времена мира (чтобы не было войны) и т. д.

Акции компаний «Тёмных сил» растут лучше рынка и падают меньше рынка в период кризисов.

2. Какие только ограничения государства уже только не ввели против сигарет, алкоголя. Потенциал новых ограничений остался уже очень небольшой. Тем не менее ограничения не повлияли и производство продолжает расти.

( Читать дальше )

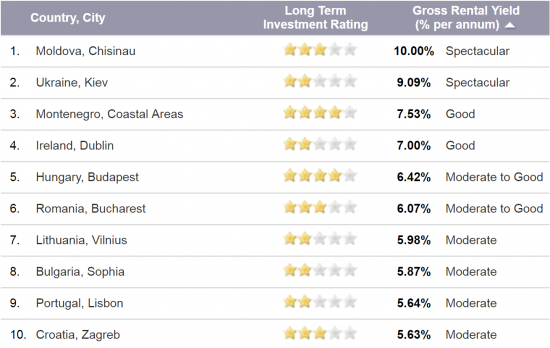

TOP 10 европейских городов по прибыльности сдачи недвижимости в аренду

- 20 июня 2017, 12:29

- |

Нашёл интересный иностранный сайт про недвижку, а там есть такая вот таблица с годовой доходностью.Мне показалась интересной:

Ну и собственно ссылка на сайт

www.globalpropertyguide.com/Europe#continent_comparison

Ставьте плюсы, ежели полезно.

Хеджирование портфеля облигаций.

- 12 июня 2017, 17:14

- |

Всем спасибо.

Золото , инвестиционные монеты (ещё одна попытка ликвидации невежества)

- 12 мая 2017, 12:07

- |

Какой-нибудь юзер пишет, что хочет вложить деньги во что-то ещё, кроме ценных бумаг.

Ему советуют разные варианты, и когда очередь доходит до физ золота — то либо сам юзер, либо другие участники обсуждения, начинают резко возражать «Не, не, там же НДС! 18%! Ужос !!!»

Раздаются робкие голоса, что НДС только на слитки, а на инвест монеты нет НДС.

Все удивляются, соглашаются, и на этом все расходятся.

А в другом топике ситуация повторяется один в один.

Что уже раздражает )))

Поэтому я сделаю попытку ликвидировать массовое невежество и обратить внимание смартлабовцев на такой привлекательный инструмент, как физ золото.

1 Инвест монеты не облагаются НДС

2 Инвест монеты надо покупать не в банках — а в конторах (см в гугле)

3 В конторах спред покупка\продажа 2-4% (бывает и хуже, но в такие конторы не надо ходить)(при походе в контору при себе нужно иметь паспорт)

4 Владение монетой более 3 лет не облагается НДФЛ (конторы выдают документ с датой при покупке монеты)

( Читать дальше )

Денежный поток VS Доход на капитал

- 02 мая 2017, 07:29

- |

В этом посте хотелось бы развить некоторые идеи, которые в выходные поднял Тимофей Мартынов в своих размышлениях о нище- и богатобродах. А тема ведь очень интересная.

Предлагаю оставить за скобками первую группу людей, которые сколько зарабатывают, столько и тратят. Вне зависимости от размера заработка люди живут на все. Еще умудряются взять кредит из будущих доходов на текущее потребление. Разговор не о них.

Гораздо интереснее поговорить о второй группе – средних людях с регулярным доходом и сбережениями. Людях, которые уже имеют постоянный денежный поток. Как этим людям оптимизировать управление собственными финансами?

На мой взгляд, излишняя концентрация на денежном потоке может уменьшить такой важнейший показатель, как доход на вложенный капитал. Безусловно, линейные или нарастающие платежи получать ну очень приятно. Только зачастую ценой этого будет понижение дохода на капитал.

Как мы помним, доходность определенного подхода к инвестициям зачастую обратно пропорциональна комфорту от его реализации. Мы выбираем комфортную линейность дохода – получаем падение отдачи от капитала.

( Читать дальше )

Плюсы и минусы шорта

- 29 апреля 2017, 15:33

- |

Сегодня появился топик, где сравнивается «по успешности» шорт и лонг, как возможные действия спекулянта.

Мне такой подход кажется методологически неверным, я полагаю, что одно дополняет другое, поэтому решил разместить отрывок из моей биржевой брошюры.

Возможность играть выбранный инструмент в обе стороны — это базовое торговое преимущество спекулянта перед инвесторами.

Причинность и геометрия рыночных движений на росте и падении различна.

Играя на понижение, мы продаем взятые в долг у брокера акции по высокой, как мы полагаем, цене, чтобы откупить их по более низкой цене и вернуть брокеру, положив курсовую разницу в свой карман.

Однако это обоюдоострое оружие, которое легко обратить против себя.

Именно поэтому надо проговорить сильные и слабые стороны шортовой позиции.

Минусы шорта:

- Ø Реинвестирование не происходит автоматически как при лонгах на росте.

Если реинвестировать прибыль от шортов в них же (увеличивая шорт по мере движения цены в вашу сторону), то доход потенциально также безграничен, как и у инвесторов, но у них прибыль реинвестируется автоматически.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал