Избранное трейдера Маркиз Лафайет

НЕСКОЛЬКО ВАЖНЫХ СЛОВ О ПОДДЕРЖКАХ и СОПРОТИВЛЕНИЯХ

- 08 марта 2017, 16:16

- |

Милые дамы и мадемуазели!

С праздником душевного цветения и внутренней красоты!

А теперь по сабжу.

Под уровнями обычно понимаются ценовые значения, каким-то образом выделенные по сравнению с другими с точки зрения конкретного трейдера, которые обладают свойством изменения вероятности смены тенденции.

Биржевые теоретики рассказывают удивительные истории про уровни. Так как единственным ограничителем убытков в околобиржевом эпосе является стоп-лосс, то самый главный вопрос – как войти в позицию навстречу движению перед сильным уровнем, чтобы поставить стоп-лосс за него, ведь сильный уровень не должны пробить случайно. Сила уровня при этом определяется прохождением через него наклонной «линии тренда», нередко нарисованной по одной точке с произвольным наклоном, или совпадением с уровнем Фибоначчи. И еще что-то, мало связанное с реальным ценообразованием.

( Читать дальше )

- комментировать

- ★20

- Комментарии ( 57 )

Как не платить по кредиту.

- 24 февраля 2017, 22:16

- |

1. Пишете заявление, что платить не будете, потому что банк не имеет лицензии на деятельность на территории СССР.

2. Когда вас будут судить — говорите судье, что он не умеет права судить на территории СССР.

3. Всем говорите, что по законам СССР оно все еще существует, а текущая власть, называющая себя РФ — организованное преступное сообщество, которых следует судить за государственную измену.

4. Поскольку вы с ними из разных государств (они — РФ, а вы — СССР), любое общение соглашаетесь вести только по дипломатическим каналам

5. При отказе или угрозах заявляете, что территория СССР оккупирована, и будете использовать оружие чтобы защититься от оккупантов.

ИК ДоходЪ поднял цель по акциям ФСК ЕЭС до 0,3322р.

- 19 февраля 2017, 19:17

- |

до 0,3322р. (+38% к текущей в рынке)

http://www.dohod.ru/ik/analytics/share

Почему покупать

◾ожидаем рост выручки быстрее рынка

◾значительно недооценена по капиталу

◾низкая долговая нагрузка

Почему продавать

◾ожидаемая дивидендная доходность ниже рынка

Даже после значительного роста котировок в 2016 году ФСК ЕЭС остаётся одной из самых недооценных компаний на российском рынке по прибыли и капиталу. Тем не менее, дальнейший рост котировок во многом будет зависеть от того, насколько охотно ФСК будет выполнять директиву правительства по дивидендам в 50% от прибыли.

Удачных инвестиций Господа Трейдеры… :)

ФА Российских компаний, мультипликаторы.

- 16 января 2017, 09:13

- |

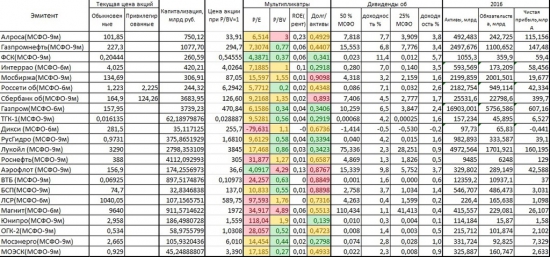

по мультипликаторам P/E, P/BV ФСК ЕЭС выглядит можно сказать лидером, хорошая прибыль (даже без 4 кв), не «пузырь», долгов мало. недооценка существенная.

Цена на ММВБ = 0,2р (номинал = 50к.) , P/BV = 1 (0,55р), долг\активы = 0,34!, Р/Е = 4,38, доходность 11,4% !

сравнивайте, кому интересно… :)

Данные в таблице по результатам 9м. 2016г.

Удачных инвестиций Господа Трейдеры!… :)

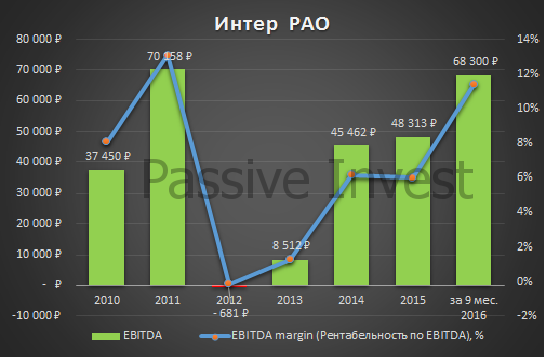

Для тек, кто ещё не успел купить Интер РАО

- 09 января 2017, 17:23

- |

Чистая прибыль за 9 месяцев 2016 года по МФСО превысила в разы прибыль 2015 года.

( Читать дальше )

Дивиденды 2016.Итоги 2016 и ожидания на 2017

- 02 января 2017, 21:02

- |

С наступившим вас Новым Годом друзья и коллеги! Желаю вам здоровья, сбычи мечт, удач и успехов!

2017 год обещает нам много супер дивидендных отсечек. Основной причиной этого будет то, что 2017 год год предвыборный. В марте 2018 года должны состояться выборы президента РФ.

Соответственно, компании с госучастием будут выплачивать повышенные дивиденды для того, чтобы пополнить бюджет и выполнить обязательства, взятые на себя президентом и правительством.

А частные компании будут выплачивать повышенные дивиденды в связи с рисками и неопределённостью, которые могут возникнуть в связи с выборами.По принципу Лучше синица в руке...

Давайте посмотрим какие дивиденды выплачивали компании с госучастием по итогам 2014 года

и по итогам 2015 года

( Читать дальше )

Глядя в 2017 год. Без прогнозов.

- 28 декабря 2016, 18:13

- |

1) Закрыть все позиции

2) После этого на 20% набрать следующих бумаг: 20% Polymetal (прокси на золото и серебро с высокой бетой), 40% Мосбиржа ниже 120, 20% ГМК, 20% Алроса. Все бумаги в базовом сценарии в планах держать в портфеле в течение 2017 г. Выход горячих денег из золотых ETF закончился, повышения ставки уже в цене — рост в золоте на горизонте первого квартала сейчас наиболее вероятный сценарий, учитывая близость к костам многих производителей. Мосбиржа — бенефициар роста оборотов торгов, возвращения иностранного капитала. ГМК — в большей степени дивидендная инвестиция. Алроса сейчас — уникальное сочетания низких мультипликаторов и высокой дивидендной доходности; фактор риска — непрозрачный рынок алмазов и падение спроса в Индии.

( Читать дальше )

Бизнес-план на скорую руку накатал: "как создать пассивный доход от 250т.р. в месяц"..

- 02 декабря 2016, 14:27

- |

у кого есть денежка на 10000- 12000 лотов ФСК может купить акции и больше не парится, взять в долгую и жить на дивы + курсовку ждать у 1 млн. $ за пакет … т.е. 50коп. за акцию — но это всего лишь НОМИНАЛ, реальные Чистые активы порядка 55к. на каждую акцию. цена на ММВБ сейчас 19,5к.

================

по моим прикидкам Чистая прибыль ФСК на 1 акцию за год получится 6,2к. примерно = 3к. чистых дивных выплат на акцию,

на такой пакет от 3 000 000 р. ...

на год этих денег на мелкие расходы хватит вполне… = 250 000р. в месяц ...

математика чистой воды по Фундаменту.

Как пакет достигнет стоимости 1 млн. $ я думаю дальше не составит труда понять что делать и как жить ...

Вот такие мысли иногда приходят в голову, когда смотришь на показатели компаний и делаешь небольшие расчеты.

Цифры говорят сами за себя ...

Удачных трейдов. Анализируйте свои вложения… :)

Портфель на 3 года. Ответ.

- 26 ноября 2016, 16:01

- |

1) Не платить никому за обучение! Все материалы есть. Читайте, например, Аленку капитал. Здесь тоже есть материалы, но очень мало и «загажены» неадекватными комментариями. Очень аккуратно мфд смотрите, там очень много развода! Даже у симпатичных вам людей не нужно все принимать на веру!

2) Никаких фортсов и прочего, если до сих пор вообще не имели дело с рынком! По какому принципу вы собираетесь покупать/продавать, например бакс или нефть? Слушать «аналитиков» и их рекомендации? Читать советы здесь? Да, есть жемчужины, не спорю, но большинство постов и комментариев — полный неадекват.

3) С акциями дело проще обстоит. Если не суетиться и не продавать на просадках — денег вы не потеряете. Только время) Главное решить для себя — вы верите в рост российского рынка или нет? Фундаментально мы недооценены в разы. Но удастся ли реализоваться этому фундаменталу? Если верите — то покупайте смелее, «прилив поднимет все лодки». Даже если вы ошибетесь и купите не ту акцию — она все равно отрастет. Если не верите — ОФЗ, дивитикеры и ждите проливов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал