Избранное трейдера Alexey Rondine

А ты заплатил налог с ВАЛЮТЫ? Считаем, разбираемся...

- 31 января 2021, 00:35

- |

Рубль в прошедшем году сильно подешевел, многие получили прибыль от продажи подорожавшей валюты, но брокер не является налоговым агентом :(

Решил проявить сознательность и заплатить налог за 2020 год и потратил немало времени, чтобы разобраться. Всё, что узнал постараюсь донести)

Информации об это очень мало, во многих источниках она некорректная и содержит простейшие примеры, которые не помогут трейдеру посчитать налог.

1. Обязанность платить налог и подавать 3-НДФЛ есть (валюта считается имуществом)

НДФЛ нужно подавать если была хотя бы одна продажа личного имущества (в т.ч. иностранной валюты), даже если сделка была убыточной или налог равен 0 в связи с применением вычетов. Штраф за неподачу 3-НДФЛ равен 1000 руб + налог + пени и т.д.2. Считать налог — та еще головная боль

Здесь может быть несколько вариантов.Вариант 1: продажи валюты и прочего имущества в сумме составили менее 250 т. р. Здесь просто можно воспользоваться имущественным налоговым вычетом и налогооблагаемая база станет равна 0, как и сам налог.

( Читать дальше )

- комментировать

- ★83

- Комментарии ( 93 )

3-НДФЛ по дивам без боли и мучений: автоматический расчёт налога

- 08 января 2021, 15:32

- |

При наличии табличных данных по выплатам за год у вас уйдёт 5-10 минут на заполнение 3-НДФЛ по иностранным дивидендам с любым количеством этих самых выплат. В общем я замутил в Google таблицах Приложение к декларации 3-НДФЛ, которое само всё считает и которое можно сохранить в pdf и отправить в налоговую. Вот делюсь с вами)

Здесь я не буду подробно останавливаться на обязанности доплаты НДФЛ по полученным дивидендам от иностранных компаний. Ограничимся фактом, что обязанность такая есть: большинство торгующихся на СПб бирже компаний зарегистрированы в США, и если вы подписали форму W8-BEN, то с вас удержат 10% налога по ставке США (кроме акций REIT). Получается,

( Читать дальше )

СУПЕР сайт! www.multpl.com Пользуйтесь)))

- 07 декабря 2020, 16:16

- |

www.multpl.com

Основные финансовые показатели в графическом виде.

По S&P500 вся стата, по трежерям вся стата.

По США вся стата долг, фед долг и прочее. Мировая экономическая стата.

Что там есть. Основное выделил.

Так же отдельно по странам!!!

( Читать дальше )

Торговля с использованием горизонтальных объемов. Дополнение.

- 19 ноября 2020, 08:03

- |

- Что такое горизонтальные объемы

- Не путать: горизонтальный объем, профиль рынка и вертикальный объем

- Общая характеристика горизонтальных объемов

- Анализ горизонтального объема

- Примеры торговли по горизонтальным объемам

- Заключение

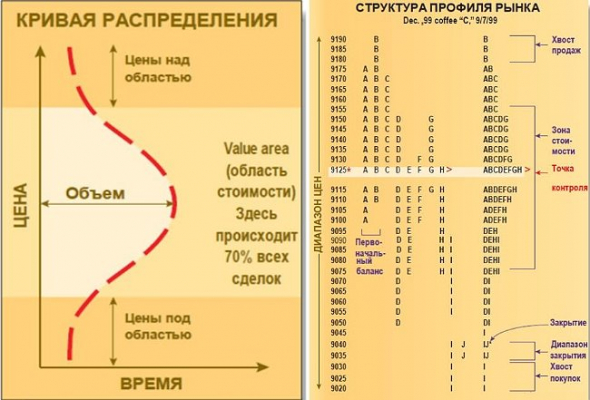

Что такое горизонтальные объемы

Горизонтальные объемы или профиль объема – это вспомогательный трейдерский инструмент, с помощью которого можно определить значимые уровни, которые учитывают в своей торговле крупные рыночные игроки.

Ценность этого инструмента в том, что его можно комбинировать практически с любой торговой стратегией. Проведя анализ рынка с помощью горизонтальных объемов — вы получаете более достоверный сигнал, которым можно подтвердит или опровергнуть полученную точку входа.

Торговля на рынке привязана ко времени, цене и объему. Опираясь на эти показатели был создан индикатор рыночного профиля. Согласно его алгоритму, 70% всех сделок совершаются по равновесной цене. На графике эта область обведена в белый прямоугольник. Кривая профиля есть не что иное, как нормальное статистическое распределение, а объемы, заключенные в прямоугольник, находятся в пределах стандартного отклонения. Белой горизонтальной линией отмечена цена с наибольшими горизонтальными объемами.

( Читать дальше )

10 уроков по ETF

- 17 ноября 2020, 19:23

- |

Хотя на первый взгляд ETF кажутся довольно простыми, эти ценные бумаги могут быть довольно сложными.

Чтобы получить максимальную отдачу от ETF, инвесторам необходимо много знать о структуре,

возможностях и ограничениях этих ценных бумаг.

1.«Дивидендные ETF» не всегда приносят большие дивиденды

Многие инвесторы восприняли ETF как эффективные инструменты для реализации стратегии инвестирования, ориентированной на дивиденды;

Обертка, торгуемая на бирже, обеспечивает дешевую и низкую в обслуживании реализацию экрана дивидендов на основе правил.

Благодаря тому, что инвесторам доступны десятки ETF, ориентированных на дивиденды, у покупателей нет недостатка в выборе.

Важно отметить, что не все «дивидендные ETF» предлагают значительную дивидендную доходность, в основном в результате того, как эти дивидендные ETF создаются и обслуживаются.

Многие ETF, ориентированные на дивиденды, ставят во главу

угла последовательность выплат, а не величину дивидендной доходности

.

Например,

ETF Vanguard Dividend Appreciation (VIG) включает только компании, которые увеличивали свои дивиденды не менее десяти лет подряд.

Таким образом, компании-производители компонентов могут иметь мизерную дивидендную доходность до тех пор, пока абсолютные выплаты в долларах неуклонно растут.

В этом подходе нет ничего плохого, но он может не подходить тем, кто хочет максимизировать текущую прибыль.

Прежде чем приступить к делу, важно заглянуть под капот и полностью понять цель инвестиций.

Практический результат:

( Читать дальше )

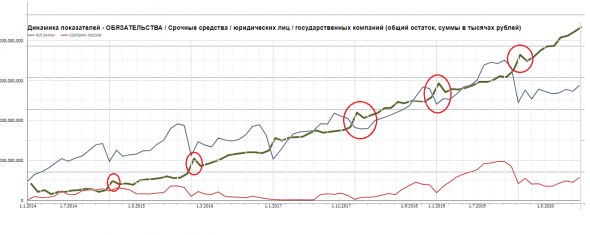

Бэнкинг по-русски: Взаимосвязь М2 и депозитов Минфина и Казначейства наглядно

- 12 ноября 2020, 14:07

- |

Вот прям визуализировал свою мысль:

Каждый год новый виток спирали с госдепозитами приводит к скачку М2:

Зеленая линия М2 по данным Цб

www.cbr.ru/vfs/statistics/ms/ms_m21.xlsx

Синяя это госдепозиты во всех банках (в основном это 427хх счета Минфина и 410ХХ счета федказа), красная тоже самое но в Сбербанке

kuap.ru/visual/0102020101/na/9999-1-1/

Мы видим одну и ту же картинку — в конце года привлеченные госсредсва растут и резко падают к январю, одновременно возникает М2 обратный всплеск… из года в год...

ранее в сериале:

Бэнкинг по-русски: План по ОФЗ выполнен досрочно, а накачка банковской системы госсредсвами в самом разгаре

Бэнкинг по-русски: М2 и депозиты Минфина

Бэнкинг по-русски: ОФЗшный схематоз Сбербанка и Минфина

Дивидендные аристократы. Прогноз на 2021-2022 гг.

- 05 ноября 2020, 11:19

- |

В посте про дивидендного аристократа ЛУКойла обещал привести прогноз по списку Дивидендных аристократов в 2021 и 2022 годах.

До конца 2020 года осталось всего 2 месяца, основной массив дивидендных выплат и рекомендаций до конца года уже прошел, что даёт достаточно точный прогноз по списку российских дивидендных аристократов на 2021 год, да и по 2022 году можно также построить высоковероятный прогноз, так как финансовые итоги компаний за 2020-2021 гг., и соответственно размер дивидендных выплат, уже можно спрогнозировать весьма точно.

Перед тем, как читать далее, кто не читал мои предыдущие посты по дивидендным аристократам, рекомендую их прочесть, дабы мне не повторяться по вопросам методологии отбора в список дивидендных аристократов:

1. Дивидендные аристократы США и России

( Читать дальше )

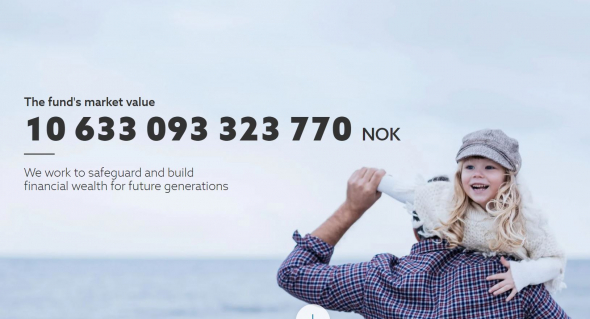

Норвежский пенсионный фонд о том, куда он инвестирует сверхдоходы от нефти и что из этого выходит (часть 1)

- 03 ноября 2020, 17:38

- |

Почему этот длинный пост про норвежский пенсионный фонд, а не про пенсионный фонд России? Ответ будет в самом конце.

Недавно (в сентябре) норвежский фонд выпустил интересный доклад на 106 страниц, где рассказал об истории фонда и о том, как они распоряжаются сверхдоходами от нефти — деньгами норвежских пенсионеров. И очень интересным лично для меня разделом является раздел, где они рассказали, как они к этому пришли: как они от скупки валюты в свои резервы (то, чем занимается сейчас их российский прототип — ФНБ) пришли к решению инвестировать по всему миру, причём 70% — в акции. Это абсолютно непохоже на «классический» подход (или то, что нам пытаются преподнести как «классический» подход), при котором пенсионные деньги должны быть инвестированы консервативно, желательно в облигации понадёжнее.

Норвежский пенсионный фонд — это один из крупнейших институционалов с активами под управлением, равными 10,6 трлн крон (более 1,1 трлн долларов США). Это фонд, который пополняется со сверхдоходов от нефти (Норвегия — крупный нефтедобытчик), а средства инвестируются по всему миру. Аллокация активов на данный момент: 70% в акциях (около $790 млрд), 27% в облигациях (около $300 млрд), 3% в недвижимости (около $34 млрд). Фонд инвестирует по всему миру, и даже в российские компании и ОФЗ (около $4 млрд в акциях российских компаний и около $2,5 млрд в ОФЗ). Вы можете заметить его среди крупнейших акционеров практически любой известной компании: они владеют долей 1.02% Apple, 0.99% Microsoft, 2.53% Nestle и еще в более чем 9000 компаний. Вы можете и сами посмотреть все позиции фонда и даже скачать детальные Excel-таблицы с подробными цифрами по каждой компании, госдуарству и по каждому объекту недвижимости — здесь.

( Читать дальше )

Индекс MSCI Russia: инструкция по применению

- 27 октября 2020, 15:01

- |

Моя статья в ДОХОДЪ про MSCI Russia.

Yandex, TCS Group, Mail.ru… кто следующий попадет или покинет индекс MSCI Russia?

Эта статья посвящена индексу MSCI Russia, который рассчитывается международной аналитической компанией MSCI Inc. MSCI Russia — фондовый индекс российского рынка, входящий в группу индексов развивающихся рынков MSCI Emerging Markets. В составе индекса — ценные бумаги 23 российских эмитентов. Вес акций каждого эмитента в составе индекса зависит от капитализации компании и доли её акций в свободном обращении (free float). Состав и структура индекса пересматривается раз в квартал.

Пассивное инвестирование (через покупку индексных фондов или самостоятельное формирование портфелей согласно определенным бенчмаркам) с каждым годом всё больше и больше занимает долю на рынке акций во всем мире, и Россия здесь не исключение. Ведь для многих участников рынка получение даже среднего рыночного результата на длинном интервале является недостижимой целью, а покупая индекс ты решаешь эту задачу легко и дешево (относительно активного управления).

( Читать дальше )

COVID-19: математическое моделирование, тенденции и сценарии

- 11 сентября 2020, 21:19

- |

Данные для анализа взяты с официального интернет-ресурса для информирования населения по вопросам коронавируса (COVID-19). По состоянию на 10:30 утра 11 сентября выявлено 5 504 заболевших за последние сутки.

Общая картина заражений (посуточно) выглядит следующим образом:

Построим 3МЛ (модель на основе ММЛ):

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал