Избранное трейдера Rox

Результат одних торгов

- 28 марта 2015, 16:01

- |

Недавно я писал о своем знакомстве с торгами по реализации имущества банкротов. В том топике я упоминал об интересном предложении (лот на 3 405 акции ОАО ГМК «Норильский никель» с начальной ценой 7343 руб. за акцию). Сейчас решил посмотреть, чем закончились те торги.

В аукционе зарегистрировалось 14 участников, из них только пятеро активно торговались за лот. В результате торгов начальная цена поднялась до 9913,05 руб. в расчете на одну акцию. На бирже на момент закрытия 20 марта цена акции составила 10501 руб. Итого акции были куплены на 5,6% ниже цены закрытия.

Потрясающая рыночная неэффективность... задачка выходного дня.

- 28 марта 2015, 12:04

- |

Читая топики о «стоимости» фьючерсов на золото был удивлен, почему никто не предложил идею легкого заработка. По-моему, любой трейдер моментально увидел бы в этом бесконечную халяву.

Согласно теории рублевой стоимости фьючерсов на золото, во время каждого клиринга должна происходить переоценка всего объема контракта, в соотвествии с новым шагом цены, приводящая с пропорциональным изменениям торгового счета.

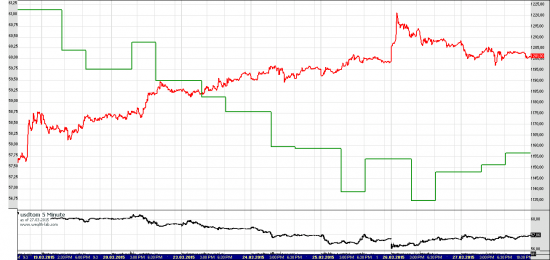

Теперь, внимание: скачки изменения стоимости шага два раза в день нетрудно предсказать, ведь они происходят ПОСЛЕ изменения курса рубля. Поработав несколько минут, удалось совместить график фьючерса на золото (красный, доллары, правая шкала) и график стоимости его шага (зеленый, рубли, левая шкала) в сопоставимом масштабе.

Получение халявы выглядит феерически просто: входим за минуты до клиринга и выходим по его окончании, заранее вычислив или даже прикинув предстоящее изменение шага по уже произошедшему движению рубля. Как видно по картинке, нынешняя волатильность рубля такова, что позицию можно даже не хежировать (перфекционист подстраховался бы на другой площадке)!

Если будет очень много желающих, бесплатно напишу код робота, эксплуатирующего такую вопиющую рыночную неэффективность.

Как быстро врубиться в процентные ставки – понятное руководство

- 26 марта 2015, 14:15

- |

Дорогие друзья,

специально для вас мы подготовили простой и понятный проспект по фьючерсам на облигации.

Ссылка:

ftp://ftp.moex.com/pub/FORTS/FUTOFZ/OFZ_25march.pdf

Алгоритмы маркетмейкера. Часть 1

- 26 марта 2015, 11:26

- |

В биржевой торговле существует ряд алгоритмов, которые можно отнести к маркетмейкерским. Как правило, это означает выставление лимитных ордеров по обе стороны стакана, то есть как на покупку, так и на продажу, и целью такого алгоритма является получение прибыли от спреда - разницы между этими лимитными ордерами. Простейшая стратегия подобного рода — постановка ордеров одновременно на лучший бид и лучший аск — будет убыточной из-за действия следующих факторов:

1. Вероятность взятия ордера на стороне, противоположной движению цены в большинстве случаев выше, чем на стороне по направлению движения. То есть, если цена актива растет, то чаще будут исполняться ордера, выставленные на продажу, а ордера на покупку, соответственно — реже, в результате возникает убыточная позиция. В англоязычной литературе этот эффект называется

( Читать дальше )

Халявная покупка евробонда Russia30 через фьючерс: выгода - 3%

- 25 марта 2015, 14:23

- |

Купить евробонд Russia30 с помощью фьючерса можно на 3.5 фигуры дешевле!

Котировка евробонда Russia30 сейчас находится около 113.9, в то время как лучший оффер на фьючерсе RF-30 равен 110.41. Т.е. фьючерс торгуется в бэквордации на 3,48 фигуры.

Таким образом, если доходность Russia30 не изменится до 5 июня (экспирация фьючерса), то купив сейчас фьючерс можно заработать 3,48% на периоде в долларах.

При этом если цена фьючерса к моменту экспирации приблизится к цене базового актива, то Вы просто продаете фьючерс, реализовав эту доходность.

Если же цена по фьючерсу все же отличается от базового актива, Вы выходите на поставку, покупаете евробонды по цене фьючерса (ниже справедливой цены спота) и продаете их через брокера.

Не забудьте уточнить у Вашего брокера, готов ли он выставить Ваш лот на продажу.

В рублях можно получить следующий доход:

Notional*LotSize*USDRUB *Δprice = 0,625*1000*56,8*3,48%= 1 235,4 руб.

А с учетом ГО=4933 руб., доходность на периоде составит: 1 235,4 / 4 933 = 25% на периоде, или 126,74% годовых.

Исходники robot_uralpro ЛЧИ 2010

- 25 марта 2015, 11:49

- |

В своем прошлом посте я обещал раскрыть алгоритм robot_uralpro (25 место ЛЧИ 2010, HFT), но получил в личку много просьб от читателей смарт-лаба ( видимо тех, кто занимается алгоритмической торговлей) этого не делать. Аргументация, в общем, сводилась к тому, что народ у нас достаточно образованный и этим разоблачением алгоритма я могу наплодить армию конкурентов для роботорговцев. И это правда - например, когда в 2009 году начинал разработку стратегий, я вообще не знал ничего о том, как работают HFT, но, шаг за шагом, в условиях почти нулевой информации, удалось создать прибыльный алгоритм. Тем не менее, свои обещания надо выполнять, поэтому я принял решение, которое позволит трейдерам, серьезно интересующимся высокочастотной торговлей, получить обещанное, и даже больше, но в то же время значительно ограничит распространение: я предоставлю не только описание алгоритма, но и сам исходный код робота на C# с подробными комментариями точно в том виде, в котором он работал на ЛЧИ 2010, но все это — не бесплатно . Далее причины, почему покупать это не нужно:

( Читать дальше )

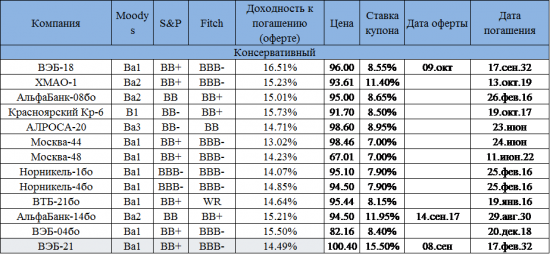

Список хороших облигаций

- 25 марта 2015, 11:12

- |

Ссылка на обновляемый список на сайте

К сожалению отвечать на комментарии с рабочего компа не могу, поэтому извиняюсь если кого оставил без внимания. В ближайшее время планирую запустить сервис вопросов на сайте, так что всегда можно будет задать вопрос там.Пока возвращать схему для различных категорий инвесторов по российским облигам не планирую в связи с тем, что изучаю отчетность компаний российских и добавляю аналитические показатели по компаниям на свой сайт.В связи с вводом ИИС облигации становятся более популярными и являются основными инструментами для покупки на иис.Это к вопросу зачем я добавляю список облигаций.

Пример: Алроса

БЫТЬ РИЕЛТОРОМ. Взгляд изнутри

- 25 марта 2015, 08:31

- |

Начало: как я работал риелтором.

После просмотра видео, выложенного Тимофеем, где хулиус втирает про покупку новостройки с 70% готовности, оставил свой коммент и пошел доедать доширак. И пока жевал эту отраву, подумал, что это бред, покупать такое жилье. Решил написать пост: как я работал риелтором. Писал все, что в голову лезло в тот момент. Даже пару прикольных комментов оставили тута и здеся. ;-) Так как букАв стало много, решил разбить пост на три части, но были просьбы написать о схемах разводки риелторами. Пришлось вносить коррективы. Наверное, этим постом не ограничусь. Но прежде, чем расскажу о схемах, расскажу о самих риелторах. Постараюсь писать просто и буду проводить сравнения с трейдингом.

Рынок недвиги можно сравнить с биржей. Где в роли биржи выступает АН (агентство недвижимости), а в роли брокера – риелтор. Ну а трейдеры – это покупатели и продавцы. Соответственно СК (строительная компания) – это организация, «выпустившая акции». Когда трейдер покупает акцию, у него есть несколько вариантов: купить по цене, выставленной в стакане или купить по рынку. Второй вариант, как правило хуже. Так и с недвижимостью. Либо берешь то, что есть, либо ждешь вариант лучше. Но есть и подводные камни. Например, брокер никогда не будет говорить, что интрадей – зло. Ведь это его хлеб. Чем чаще трейдеры совершают сделки, тем больше комисов брокер возьмет. Так же и с риелторами. Они тоже жрать хотят…

( Читать дальше )

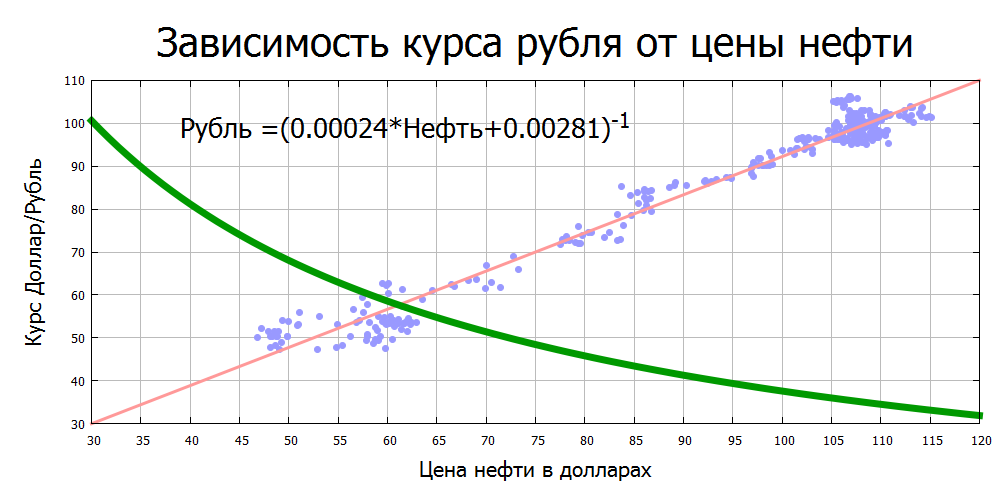

Выводим линейную зависимость между ценами на нефть и курсом доллар/рубль

- 24 марта 2015, 16:31

- |

Во-первых надо определить, имеет ли вообще задача смысл. Почему нефть и рубль должны/могут быть взаимосвязаны? Вкратце, модель такая: экспортёры продают нефть за доллары, а затем продают доллары, чтобы получить рубли для расчётов внутри страны. Механизм крайне упрощён, надо учитывать объёмы добычи-продажи, что эскортируют не только нефть, не всегда экспортёры продают доллары, на курс валют влияет ЦБ интервенциями и т.д. И тем не менее, будем считать, что модель более-менее рабочая, то есть, что существуют фундаментальные причины для взаимосвязи цены нефти и курса рубля.

Что нам понадобится. Данные — возьмём замеренные ежедневно цену нефти (сорт Brent) в долларах и курс рубля к доллару, данные можно свободно получить на сайте finam.ru, период выборки — с начала прошлого года. Инструментарий — нам понадобится строить много графиков, чтобы визуально оценивать как вообще работает модель и довольно простой аппарат для построения регрессий. Все эти возможности есть в Gnuplot, забегая вперёд — скрипт отрисовки графиков и подсчёта регрессий занимает не более 40 строк кода. На все рабочие скрипты ссылка будет дана ниже.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал