Избранное трейдера айсберг

9 лучших платформ для торговли криптовалютой для начинающих

- 24 февраля 2023, 13:07

- |

Привет, друзья! Я знаю, что поиск лучших платформ для криптотрейдинга может быть сложной задачей, особенно, если вы только начинаете свой путь в этой области. Я позаботился и подготовил для вас краткое изложение 9 качественных платформ для торговли криптовалютой для начинающих:

1. Coinbase — лучшая крипто-торговая платформа в США.

Представляет собой авторитетную биржу с удобным интерфейсом и строгими протоколами безопасности. Помимо других очевидных преимуществ, Coinbase предоставляет пользователям дебетовую карту (Coinbase Card) для покупки криптовалюты и сберегательный счет с высокими процентами (Coinbase Earn). Безопасная и надежная платформа благодаря своей репутации и приверженности соблюдению нормативных требований.

2. Binance — широко используемая криптовалютная биржа.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 2 )

Разгон 500 000 р. | 109% из 1000% | Основные принципы моей стратегии на COMON

- 02 февраля 2023, 14:12

- |

Прошло чуть более 3 месяцев после начала моего марафона на 365 дней на COMON.

В чем суть?!

Сроки: 31.10.22 г. до 31.10.23 г.

Цель: Увеличить счет с 500к до 5,5 млн руб. или на 1000%!

Инструменты: акции РФ (в основном голубые фишки), с недавнего времени фьючерс на нат. газ!

За 3 месяца заработано 109%, счет на данный момент 1 057 383,33 р. Вот эквити

Просто мысли...

1000% это 23% в месяц или около 1% в день! 1% в день, не 3%, не 5%, а просто 1%, но методично системно и спокойно. «Разгон счета» - мифическое выражение в сфере трейдинга — многим кажется что это постоянная «долбежка» в рынке… И как обычно бывает — многие заблуждаются!

Разгон счета это психология! Это способность остановится когда этот 1% за день уже заработан! В этом и есть грааль… Тут нет места жадности, ФОМО и тд. Есть только простая формула = ваша статистика (способность генерировать качественные ТВХ и крыть некачесвенные) + просто время! Время наш союзник!

( Читать дальше )

С чего начать изучение опционов?

- 17 сентября 2022, 09:48

- |

«С чего начать изучение опционов?»

или

«Что посмотреть по опционам?»

Обычно в качестве ответа я даю ссылку на серию бесплатных статей «Опционы для умного инвестора».

Эти статьи написал мой приятель и земеля Юрий Красноруцкий. В серии 37 уроков. Уроки выстроены от простого к сложному. И объясняют все необходимые понятия для начала торговли опционами.

При всех достоинствах этих статей, у них, по моему мнению, есть минусы:

— статьи описывают опционы на примере срочного рынка Московской биржи.

А я никому не рекомендую торговать опционами на Московской бирже. Слабая ликвидность, резкие скачки гарантийного обеспечения, непредсказуемые экспирации. Начинать изучение опционов лучше сразу с американского или криптовалютного рынков, чтоб потом не переучиваться.

( Читать дальше )

Недвижимость итоги.

- 14 августа 2022, 22:53

- |

Долго думал что брать либо дом на окраине либо квартиру в центре. Взял двушку в центре.

Цена новостроя (строят через дорогу) 110 тыс/кв, цена вторички 75 тыс/кв

Интересно увидеть идиота, который берет новострой за 110 тыс/квадрат, переплачивая 30% к цене.

С какими проблемами при подборе столкнулся.

1. Фейки. Вычисляются достаточно просто — записью на просмотр квартиры, которая оказывается уже проданной, но вот у агентсва есть аналогичная с ценой в 1,5 раза выше.

2. Завышение квадратов — в тех плане одна площадь, указывают площадь с учетом лоджии. Лоджия обычно идет с коэффициентом 0,3% к цене квадрата чаще вообще не указывается.

Решается изучение тех плана.

3. Убитый ремонт, особенно после квартирантов. Видел такие квартиры, что ппц. При этом собственник не готов на серьезный дисконт.

4. Дарственная, свежее наследство. Считаю, исходя из судебной практики, что такие квартиры покупать нельзя, даже с серьезным дисконтом.

( Читать дальше )

Какие развивающие книги я бы рекомендовал почитать? ТОП-5 за последние 2 года

- 11 августа 2022, 19:52

- |

1. Университет Berkshire Hathaway. Книга — конспекты собраний акционеров Berkshire Hathaway, содержат концентрированную кладезь мудрости Баффета и Мангера. Много полезных мыслей, поэтому считаю книгу заслуживающей внимания.

2. Красная таблетка-2. Мне нравятся книги, которые заставляют мозг работать, вызывают активный режим внутреннего диалога. Много пересечений с моими собственными выводами о жизни и устройстве мира. В целом, много хороших идей из области популярной психологии.

3. Метод Кайдзен. Маленькая книжка, с очень важной идеей внутри — любое масштабное дело надо начинать с маленьких шажков. В общем, делайте все постепенно, по чуть-чуть, не пытайтесь сходу добиться всего желаемого.

4. Думай медленно, предсказывай точно. Книга про то, как повысить качество прогнозов. Книжка написана учеными, опирается на кучу исследований и экспериментов, поэтому уровень у книги очень высокий. Я бы прям всем аналитикам-инвесторам советовал почитать её.

5. И ботаники делают бизнес-2. Полезная книга для всех предпринимателей. История создателя Додо пиццы Федора Овчинникова. Во-первых интересно, во-вторых сразу много выводов можно полезных сделать, чтобы не наступить на грабли.

Грааль (психический)

- 10 августа 2022, 18:13

- |

Мой дорогой друг, я не буду выступать на конференции смартлаба, поэтому тебе не придется платить Тимофею за полезные знания, которые ты получишь здесь и сейчас. Коротко суть:

Если ты ограничишь свой дневной профит и убыток небольшой, одинаковой суммой и сконцентрируешься на повышении количества прибыльных сделок или прибыльных дней, то через год сможешь уволиться и жить с рынка. Поясню на примере:

Предположим, твое депо 500 тыс. и ты способен ограничить свою жадность/ужас дневным профитом/убытком +2%/-2% от депо (это +10/-10 тыс. в день). Если ты будешь делать 60% сделок (или дней) в плюс, то твоя чистая (без реинвестиций) эквити за 250 торговых дней (~1 год) будет выглядеть примерно так:

( Читать дальше )

Запад блокировал ЗВР России. Что делать Эльвире Набиуллиной?

- 27 февраля 2022, 19:37

- |

Рубль под мощным давлением, фондовый рынок падает. Западные страны ожидаемо заблокировали доступную им часть международных резервов ЦБ. Заявленная ими цель — обвал рубля: «Я думаю, российские финансовые институты и другие участники рынка понимают, что без возможности России защитить свою валюту та сорвется в свободное падение»,— сказал представитель Белого дома на брифинге (цитата по «РИА Новости»).

Что в такой ситуации может и должна сделать Эльвира Сахипзадовна?

Во-первых, ей нужно успокоиться. Ничего страшного не случилось. И, самое главное, уже не случится. Как говорит пословица, не было бы счастья, да несчастье помогло: противник собственными руками вырвал из рук Банка России и Эльвиры Набиуллиной самое опасное для нашей экономики оружие – возможность ЦБ защищать рубль валютными интервенциями.

( Читать дальше )

Как задекларировать дивиденды от иностранных компаний онлайн в 2022 году

- 31 января 2022, 12:10

- |

Как и обещал, записал подробное видео о том, как задекларировать дивиденды по иностранным компаниям, в том числе АДР и ГДР. А также поделюсь некоторыми лайфхаками.

( Читать дальше )

Когда покупать длинные ОФЗ (продолжение предыдущего поста)

- 22 января 2022, 15:11

- |

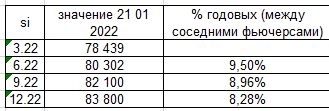

То есть, ставят на увеличение ставки ЦБ РФ примерно до 10% и, далее, снижение ставок ЦБ РФ и/или рост ставок ФРС.

Вероятно, с лета 2022г. станет выгодным покупать длинные ОФЗ: ОФЗ 26230, 26238.

Пишите Ваш мнения в комментариях или

в чате t.me/OlegTradingChat (более 860 участников).

С уважением,

Олег.

Налоговая не производит вычет по ИИС

- 26 декабря 2021, 22:28

- |

Процедура рутинная — в апреле подача, в августе результаты проверки, в октябре- зачисление вычета на счет.

Но в этом году статус проверки остался на этапе «формирование КНП», а средства к возврату в сумме ХХХ не включали в себя возврат по ИИС.

Я обратился с письменным запросом в ИФНС о причине невозврата по ИИС, на который получил ответ: «претензий к декларации нет, сумма к возврату ХХХ рублей», то есть, на мой вопрос ответа не дали.

Эта ситуация меня озадачила, так как раньше налоговая всегда исправно выплачивала все возвраты.

Может было указание прекратить выплаты вычетов по ИИС 1 типа?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал