Избранное трейдера SMA

10 лет трейдинга

- 27 октября 2015, 17:05

- |

Сегодня у меня круглая дата – 10 лет трейдинга.

Как-то вечерком 27 октября 2005-го года, я установил первый в своей жизни торговый терминал и открыл демо-счёт… и понеслась.

Вчера пришёл с женой в спорт-бар попить пива и случайно попал на игру ФК «Ростов» с «Локомотивом М». «Ростов» выиграл, а я нагрубил с пивом… )))

Поэтому много строчить и отвечать на комменты сегодня не буду.

Вот моя трейдерская история:

Часть 1 http://smart-lab.ru/blog/84340.php

Часть 2 http://smart-lab.ru/blog/84348.php

Часть 3 http://smart-lab.ru/blog/84360.php

Часть 4 http://smart-lab.ru/blog/84375.php

Часть 5 http://smart-lab.ru/blog/84454.php

Можете почитать, если интересно. Писал для себя, чтоб потом поразмыслить. Например, была мысль положить средства в украинский банк под +16% годовых в конце 2012 года. Что бы было с моими средствами, думаю догадались. Там, где высокие проценты, там высокие риски.

( Читать дальше )

- комментировать

- ★38

- Комментарии ( 27 )

Игры разума с ММ - 1. Игра с нулевой суммой. Идеальная монетка.

- 27 октября 2015, 13:49

- |

Чтобы излагаемый материал был более наглядным я сконструировал небольшой симулятор игр (на экселе), который показывает ожидаемый результат серии ставок (сделок) с заданной статистикой.

Сразу замечу, что в торговле все намного сложнее, потому что в отличие от классической игры с заранее заданным набором исходов торговая практика намного богаче.

Если в игре ставка это проигрыш и он заранее известен, а также известен выигрыш при благоприятном исходе, то в торговой практике все выглядит немного по другому.

Даже если вы заранее задали размер риска на сделку, и даже если размер риска у вас нормирован для всех сделок с любыми инструментами (это возможно и это единственно правильный подход при грамотном ММ), все равно набор исходов ставки (сделки) намного богаче:

— позиция закрыта ордером тейк-профит (этот вариант можно отнести к исходу с выигрышем в классической игре);

— позиция закрыта ордером стоп-лосс (этот вариант можно отнести к исходу с проигрышем в классической игре);

— позиция закрыта по рынку с прибылью меньшей, чем тейк-профит;

— позиция закрыта по рынку с убытком, меньшим, чем стоп-лосс.

Два последних случая портят красивую картинку, но начнем мы с классической теории игр и первой у нас будет игра с нулевой суммой — идеальная монетка без ребра, вероятность выпадения орла и решки одинакова. Выигрывает либо тот либо тот вариант. Комиссия (доля казино или иного заведения) равна нулю.

В дальнейшем у нас будет использоваться следующая система обозначений:

К — капитал, стартовая сумма игры.

L — размер ставки, потери при проигрыше.

R=W/L — отношение выигрыша к проигрышу.

P — вероятность благоприятного исхода.

f=(P(R+1)-1)/RL — формула Келли, связывающая размер оптимальной ставки с условиями игры (огромное спасибо ПBМ за указанную ошибку в формуле).

Если известно f, то

Lopt=f*K.

( Читать дальше )

Те кто в покупает недооцененное на рынке США с конца 90-х, проигрывают. То есть можно сказать, фундаментальный анализ не работает пока

- 27 октября 2015, 12:20

- |

На рынках акций небольшая коррекция после двухдневного роста. S&P 500 минус 0.2%, откатился от 9-ти недельного максимума. Завтра комитет по ставкам ФРС (FOMC) объявит свое решение (21:00 МСК), но нет никаких ожиданий, что ставки будут изменены и на этом заседании, и в этом году вообще. Комментаторы указывают на то, что выходящая в США отчетность по прибыли текущего сезона оказывается хуже ожиданий. STOXX Europe 600 упал на 0.4%.

Индекс ММВБ закрылся минус 0.8%, хотя в начале сессии был +0.3%, а днем падал до минус 1.6%. В общем, было волатильно, хотя причину мы не поняли.

Брент несколько упал, 47.2 долл./барр., а с ним снизился рубль на 63/долл.

( Читать дальше )

Рынок vs модель

- 27 октября 2015, 00:56

- |

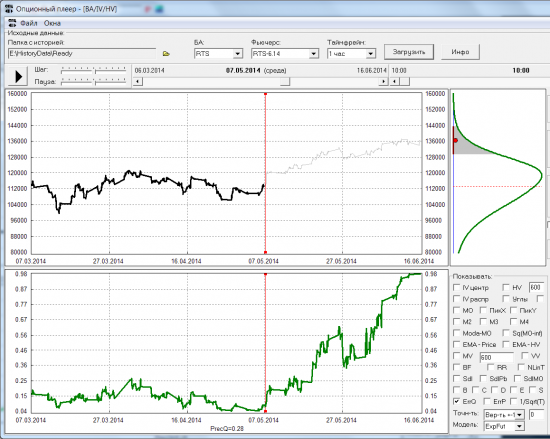

Для начала рассмотрим рыночное распределение вероятности (сразу обозначим его как Q). Получать его будем из биржевой улыбки волатильности. Как это делать -рассказывал и Андрей Агапов, и Владимир Твардовский в этом видео. Поскольку это распределение соответствует рыночным ценам, можно считать, что распределение Q — это усредненный прогноз рынка на экспирацию. Имея потиковую историю улыбок волатильности, можно построить потиковую историю распределения вероятности; и зная цену экспирации — можно вычислить в любой момент времени, с какой точностью рынок (распределение Q) угадывал, где произойдет экспирация. Рассмотрим, например, историю RTS-6.14:

( Читать дальше )

Классификация торговых стратегий

- 26 октября 2015, 20:08

- |

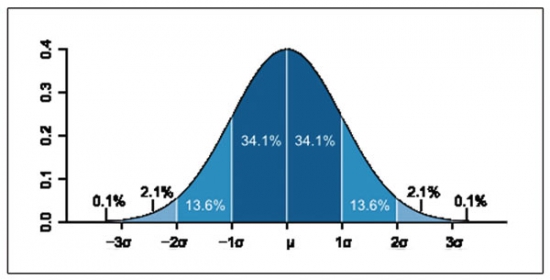

Поиск торговых стратегий построен вокруг нахождения закономерности способной приносить доход с определенной периодичностью. Если представить совокупность торговых стратегий, то абсолютное большинство из них торгуют ± 1 стандартное отклонение.

В реальности (для распределения цены), ± 1 стандартное отклонение дает еще большую концентрацию.

Изначальная предпосылка для успешной торговой стратегии – находится в плюсе большую часть времени делает невозможным долгосрочный торговый успех. Периоды с низкой волатильностью сменяются периодами с высокой волатильностью и то, что раньше казалось хорошей стратегией при низкой волатильности (усреднение, отсутствие стопов и т.д.) будет губительно при высокой волатильности.

Не претендую на истину, но классификация стратегии относительно волатильности является важным шагом для понимания самой торговой стратегии.

Кризис. Сценарий для РФ и для США

- 26 октября 2015, 17:58

- |

В России кризисы всегда жили и развивались по инфляционному сценарию, т.е. это когда цены в костмас, деньги бумага и надо срочно что-то купить пока ценность бабла не свелась до газетной на растопку костерка.

В Штатах самый яркий пример кризиса — Великая Депрессия развивался по дефляционному сценарию, это когда все активы в пол, а деньги стоят очень много и завтра на 1 доллар можно купить больше чем сегодня.

Так вот, показательна скупка всего и вся в конце 2014 года, народ исторически готовится к кризису по инфляционному сценарию. Это уже на уровне инстинктов. Но, прикол в том, как бы все сейчас не повернулось совсем наоборот и мы увидим досле невиданного зверя — дефляцию. Действия наших монетарных властей как бе намекают: таргет по инфле 4%, запуск ОФЗинфл., сжатие ликвидности.

Для нас всех это значит: активы в пол — ММВБ ловим где-то глубоко внизу, недвижка в пол, массовые дефолты по кредитам — завтрашний рубль будет дороже сегодняшнего, рост безработицы, падение зарплат. Для нас, как народа, такой сценарий в новинку.

( Читать дальше )

Почему Глазьев не прав

- 26 октября 2015, 16:25

- |

Так вот, если Глазьев становится главой ЦБ и увеличивает левую часть уравнения в 2 раза, чтобы равенство сохранилось, нужно либо повысить в 2 раза уровень цен, либо выпуск товаров и услуг. Увеличить выпуск в два раза за короткий период крайне затруднительно (в реальности я бы даже сказал, что невозможно). Остается рост уровня цен в 2 раза. В реальной экономике есть всякие временные лаги, законы и т.д., что чуть-чуть стабилизирует этот эффект, но по факту выпуск успеет вырасти ну на 5%, а все остальное выльется в рост цен. А зарплаты среагируют значительно медленнее.

Как иначе увеличить Y, без увеличения М с эффектом на инфляцию? Элементарно — увеличив М не за счет эмиссии «длинных» денег, а за счет увеличения благосостояния населения. Для этого нужно снизить инфляцию и оно наберет дешевых кредитов под 5%. В таком случае цены не вырастут.

Психология - непобедима!))))

- 26 октября 2015, 14:29

- |

90-е. Маленький киоск.

Привез замечательные фломастеры. Яркие, свежие, дешевые, все сертификаты в порядке.

Закупочная 2.50р (если брать сразу много), выставил по 4.50р.

Соседний киоск торгует какими то откровенно дерьмовыми по 10р.

Люди ходят, возмущаются, мол у меня откровенное гавно, потому что по 4.50р.

Психанул, поставил рядом из той же коробки с ценником 25р.

Дальше диалог с покупателем (п):

п: хм, а почему одни фломастеры по 25, а другие по 4.50? оригинал и подделка?

я: нет, одинаковые, из одной коробки

п: а почему цены разные?

я: ну не доверяют низкой цене, считают, что если дороже, то априори лучше

п: хм, ясно, ну ладно, дайте мне одну упаковку

я (с сарказмом): а вам по 4.50 или по 25?

п (возмущенно): по 25 конечно! нафига я буду всякую дешевку покупать!

Листая sMart-lab, вспомнилась одна мысль:

- 26 октября 2015, 02:03

- |

Красная Поляна Vs Куршавель

- 26 октября 2015, 01:33

- |

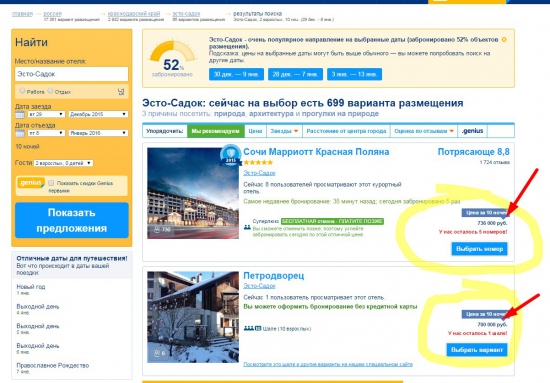

Ищу на Booking отели в Сочи на новогодние праздники (29.12-8.01). Выбираю местоположение заранее поближе к склонам, а именно в поселке Эсто-Садок. Ездить из большого Сочи или Адлера будет напряжно, на машине или электричке дорога займет больше часа.

Результаты поиска на экране без всяких фильтров:

Нормально так. Сочи Марриотт Красная поляна предлагает двухместный номер Суперлюкс на 10 дней за 735 тыс. российских рублей!!! Цена новенькой суперзаряженной Лады Весты.

Ок, соглашаюсь, что это высокий сезон, люксовый отель, суперлюксовый номер, многие отели выкуплены и т.д… Но!

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал