Избранное трейдера Савелий Совушкин

7 правил инвестиций

- 10 мая 2021, 12:28

- |

Принципы, которые на 100% совпадают с философией Bastion, в своем блоге в разное время сформулировал Морган Хазел, автор одной из лучших книг по инвестированию The Psychology of Money/Психология Денег.

1. «Я не знаю» — три очень важных слова, которые редко используются инвесторами. Я не знаю, где будет рынок в следующем месяце. Я не знаю, когда вырастут процентные ставки. Я не знаю, насколько упадут цены на нефть и как изменятся курсы валют. Точно также, как этого не знает ни один другой человек. Слушать людей, которые утверждают, что знают, куда пойдут цены, будет стоить вам больших денег.

Перечитайте старые предсказания рынка. Этого будет достаточно, чтобы перестать серьезно относится к прогнозистам.

2. Краткосрочное мышление лежит в основе большинства инвестиционных проблем. Средний инвестор мыслит сегодняшним днем. Если вы сможете сосредоточиться на следующих 5 годах, вместо того, чтобы переживать о дневных колебаниях рынка, то получите огромное преимущество. Рынки награждают терпение больше, чем любое другое умение.

( Читать дальше )

- комментировать

- ★10

- Комментарии ( 5 )

10 уроков по ETF

- 17 ноября 2020, 19:23

- |

Хотя на первый взгляд ETF кажутся довольно простыми, эти ценные бумаги могут быть довольно сложными.

Чтобы получить максимальную отдачу от ETF, инвесторам необходимо много знать о структуре,

возможностях и ограничениях этих ценных бумаг.

1.«Дивидендные ETF» не всегда приносят большие дивиденды

Многие инвесторы восприняли ETF как эффективные инструменты для реализации стратегии инвестирования, ориентированной на дивиденды;

Обертка, торгуемая на бирже, обеспечивает дешевую и низкую в обслуживании реализацию экрана дивидендов на основе правил.

Благодаря тому, что инвесторам доступны десятки ETF, ориентированных на дивиденды, у покупателей нет недостатка в выборе.

Важно отметить, что не все «дивидендные ETF» предлагают значительную дивидендную доходность, в основном в результате того, как эти дивидендные ETF создаются и обслуживаются.

Многие ETF, ориентированные на дивиденды, ставят во главу

угла последовательность выплат, а не величину дивидендной доходности

.

Например,

ETF Vanguard Dividend Appreciation (VIG) включает только компании, которые увеличивали свои дивиденды не менее десяти лет подряд.

Таким образом, компании-производители компонентов могут иметь мизерную дивидендную доходность до тех пор, пока абсолютные выплаты в долларах неуклонно растут.

В этом подходе нет ничего плохого, но он может не подходить тем, кто хочет максимизировать текущую прибыль.

Прежде чем приступить к делу, важно заглянуть под капот и полностью понять цель инвестиций.

Практический результат:

( Читать дальше )

Дивиденды российских компаний - У каких акций самые высокие дивиденды

- 18 сентября 2020, 10:28

- |

Думаю, любому в даже еще совсем зеленому и неопытному инвестору очевидна эффективность долгосрочного инвестирования в дивидендные истории.

Сравнивая Индекс ММВБ с тем же Индексом ММВБ только учитывающим полную доходность акций(доход от увеличения стоимости акций и дивиденды), мы наблюдаем почти двукратное преимущества индекса полной доходности, а значит и дивидендной стратегии. В рамках данной статьи я сделал подборку лучших российских компаний по акциям которых выплачиваются дивиденды. У каких акций самые высокие дивиденды? А у каких самые стабильные? А есть ли дивидендные аристократы? А какие акции в итоге купить? Ответы на эти и многие другие вопросы, вы найдете ниже.

Полная версия статьи тут: https://prostguide.ru/investicii/119-po-kakim-akcijam-samye-bolshie-dividendy-top-10-rossijskih-dividendnyh-akcij.html

( Читать дальше )

Моё отношение к пассивным инвестициям

- 21 июля 2020, 15:30

- |

Добрый день, есть некто Сергей Спирин он продвигает портфельное инвестирование. Это когда портфель разбивается на 3 части, ETF Золото, ETF Индекс РТС и ETF облигации. Вы профессионал, видели много на рынке.

❓В чем могут быть минусы такого подхода?

❓Может ли разбивка портфеля (из ETF ) на 3 части, с постоянной балансировкой раз в 4 месяца превзойти по доходности вложение в хорошие акции (купил и держи)?

❓Как вы относитесь к российским ETF? Например от финекса, или сбербанка??

Отвечаю:

👉я не профессионал, а любитель. Просто много лет уже наблюдаю за рынками со стороны😁

👉было бы интересно посмотреть на реальные результаты инвестирования Сергея Спирина и сравнить их с индексом полной доходности MOEX. На основании этого уже делать выводы

👉честно говоря не уверен, что в пассивных инвестициях имеет брать золото через ETF. Золото спекулятивный товар, я его держу, потому что у меня есть определенные идеи, определенная стратегия. Просто так держать золото бездумно — скорее всего проигрышная стратегия

👉разбить портфель на ETF акций и ETF облигаций не слишком очевидно. Надо понимать правила, по которым вы будете наращивать долю в ETF акций или снижать в акциях и переходить в облигации

👉ETF — это продукт, который вам продают управляющие компании. Они на вас зарабатывают, потому что взимают плату за этот продукт.

👉Лично я сам в состоянии выбрать и купить активы, которые мне нужны, поэтому ETF мне не очень подходит.

( Читать дальше )

Плюсы и минусы ETF фондов

- 03 июля 2020, 13:55

- |

В прошлой публикации я рассказал о том, что такое ETF фонды и БПИФы. Сегодня речь пойдёт о недостатках и преимуществах этих инструментов. Помимо всем известных и горячо обсуждаемых плюсах/минусах — я расскажу об мало обсуждаемых хитростях и тонкостях, которые делают из индексных фондов ультимативный инструмент для большинства инвесторов!

Сравнение будет относительно ПИФов и в некоторых случаях, относительно всех остальных инструментов.

( Читать дальше )

Биржевые фонды, или ETF: что это и стоит ли вкладывать в них деньги

- 02 июля 2020, 12:40

- |

Максим уже вложил деньги в российские акции и облигации, а теперь захотел купить ценные бумаги иностранных компаний. Но он не знает, в какие бумаги стоит инвестировать и как это лучше сделать. Максим выяснил, что существует особый финансовый инструмент — биржевой фонд. Рассказываем, что это такое и подойдет ли биржевой фонд начинающим инвесторам.

Ценные бумаги иностранных компаний можно купить через российского брокера или доверительного управляющего. Но у таких инвестиций есть недостатки:

Вы сможете приобрести бумаги только американских эмитентов. Ими торгуют на Санкт-Петербургской бирже, и не все брокеры работают на этой площадке.

( Читать дальше )

Стратегия: коррекция к скользящим средним

- 01 июля 2020, 10:25

- |

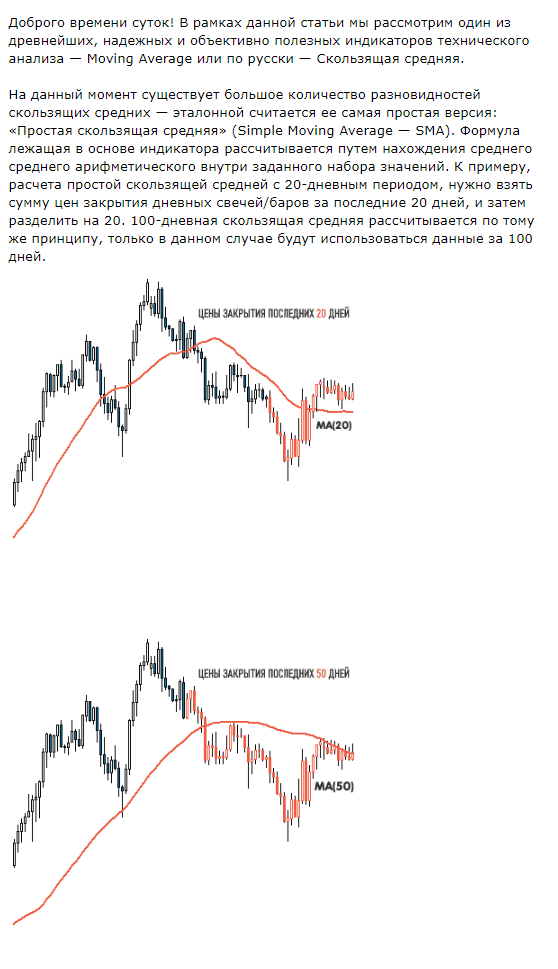

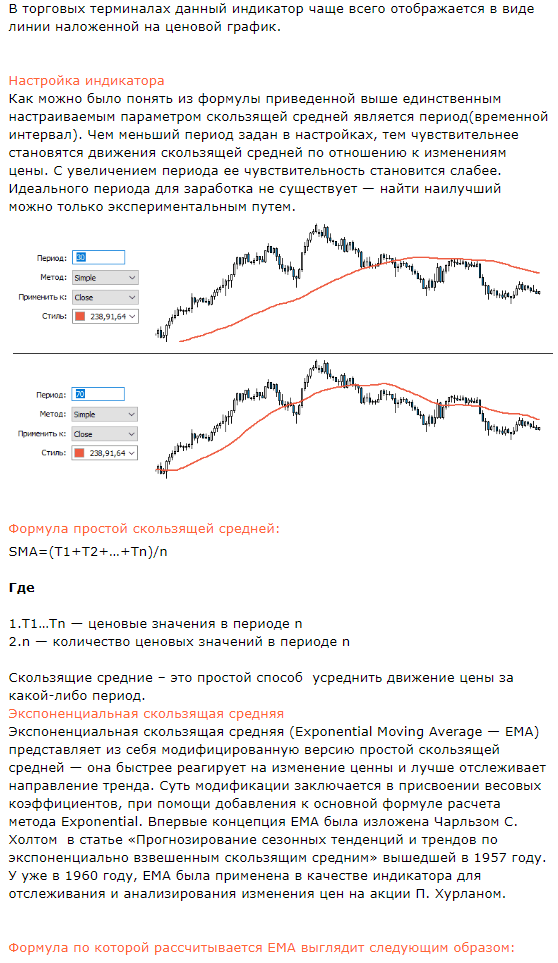

Коррекция к скользящей средней — это один из немногих индикаторных паттернов, который я применяю в своей торговле. Основывается данный паттерн на том постулате, что цена рано или поздно возвращается к своему среднему показателю, а затем с определенной долей вероятности отталкивается от него, продолжая движение по направлению тренда. Определить на каком уровне находится данный показатель нам и помогут скользящие средние.

Простыми словами: После смены тренда, цена имеет привычку вернуться к скользящим средним, и уже отбившись от них начать свое победное шествие вверх или вниз.

Необходимые инструменты

Быстрая скользящая средняя с периодом 11

Медленная скользящая средняя периодом 21

Вход в позицию

Лонг (на повышение)Нужно дождаться момента когда быстрая скользящая средняя, снизу вверх пересечет медленную скользящую среднюю. Затем дождаться момента, когда цена пройдя некоторое расстояние в сторону тренда, подойдет протестировать выделенный у вас на графике корридором из Коррекция к скользящим средним, свой среднеценовой диапазон.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал