SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Sekator

я в охоте на Герчика

- 10 декабря 2012, 14:24

- |

сегодня. но это на самом деле запись. я уже месяц на Гоа.

насколько помню передача получилась немножко не поделу (не про опционы), что-то увлеклись мы воспоминаниями. если будут какие-то вопросы (по делу) отвечу в этом посте позже.

насколько помню передача получилась немножко не поделу (не про опционы), что-то увлеклись мы воспоминаниями. если будут какие-то вопросы (по делу) отвечу в этом посте позже.

- комментировать

- ★6

- Комментарии ( 28 )

проблемы с плазой (все как обычно)

- 10 декабря 2012, 11:38

- |

что-то не припомню ни одного случая когда фортс вводил новые технологии и чтобы все сразу работало. наверно у меня плохая память.

с сегодняшнего дня ввели так называемую СПЕКТРУ. при этом сказали что ничего обновлять не надо. вобщем с 10:27 трейды по фьючам у меня не проходят через шлюз. мой программер занимается этой проблемой.

что скажет местное коммьюнити по этому вопросу — есть у кого такие же или другие проблемы с плазовским шлюзом?

с сегодняшнего дня ввели так называемую СПЕКТРУ. при этом сказали что ничего обновлять не надо. вобщем с 10:27 трейды по фьючам у меня не проходят через шлюз. мой программер занимается этой проблемой.

что скажет местное коммьюнити по этому вопросу — есть у кого такие же или другие проблемы с плазовским шлюзом?

IPO МегаФона: интересные моменты.

- 09 декабря 2012, 18:31

- |

В начале декабря 2012 года прошло знаменательное событие для финансового мира России – IPO МегаФона! Компания входит в «тройку» самых крупных мобильных операторов России. Есть интересные моменты по данной компании, которые нашими аналитиками не освещаются совсем либо скользко обтекаются.

Увидев цены размещения акций, я удивился, как такое может быть? Компанию со стабильным денежным потоком продают по Р/Е = 7,52 (Е — средняя чистая прибыль за 3 года), а между тем, я извиняюсь, всякий «инновационный хлам» (смотри тут investcafe.ru/blogs/option-systems/posts/23756) может продаваться и за 30 и за 50 Р/Е, а то и вообще компания может прибыли не иметь. Как так?

( Читать дальше )

CPI и PPI Китая хуже прогноза

- 09 декабря 2012, 08:21

- |

В воскресенье в 5:30 МСК вышли индикаторы цен в Китае.

По данным, обнародованным сегодня Государственным статистическим управлением КНР, в ноябре текущего года:

Индекс потребительских цен /CPI/ вырос на 2,0 процента по сравнению с тем же месяцем прошлого года.

Предыдущее значение: 1.7% г/г

Прогноз: 2.1% г/г

Индекс цен производителей промышленной продукции /PPI/ снизился на 2,2 процента по сравнению с аналогичным месяцем прошлого года.

Предыдущее значение: -2.8% г/г

Прогноз: -2.0% г/г

По данным, обнародованным сегодня Государственным статистическим управлением КНР, в ноябре текущего года:

Индекс потребительских цен /CPI/ вырос на 2,0 процента по сравнению с тем же месяцем прошлого года.

Предыдущее значение: 1.7% г/г

Прогноз: 2.1% г/г

Индекс цен производителей промышленной продукции /PPI/ снизился на 2,2 процента по сравнению с аналогичным месяцем прошлого года.

Предыдущее значение: -2.8% г/г

Прогноз: -2.0% г/г

Влияние волатильности на временной профиль сложной опционной позиции

- 08 декабря 2012, 23:03

- |

Пожалуй, данная тема является из наиболее важных в опционной торговле. От правильного понимания того, как меняется временной профиль позиции с истечением времени, с движением цены и от изменения волатильности, зависит эффективность не только применения той или иной стратегии в зависимости от рыночных условий, но и регулирования позиции в результате изменения перечисленных факторов.

Порой бывает и такое, особенно, это касается только начинающих опционных трейдеров (со мной это было тоже), что от непонимания того, как ведет себя текущий профиль предполагаемой позиции (речь идет именно о сложной позиции, где задействовано несколько страйков), трейдер способен и вовсе отказаться от неё, так как, на неопытный взгляд, та может нести определенные риски, не устраивающие его.

Чаще всего это мнение о позиции основано на книгах, другими словами на теории, которая, как мы знаем, часто расходится с практикой. Также здесь есть вина и торговых платформ, например, тот же TOS (thinkorswim, и, кстати, здесь речь именно о нем, так как автор практически не пользовался другими программами для анализа опционной позиции), где отображение прогнозируемого профиля при использовании, так называемой, функции what if по большому счету неверно. Ниже будет видео, где я остановлюсь на этом моменте.

Поэтому трейдеру жизненно важно правильно понимать и разбираться в поведении текущего профиля опционной позиции, не оглядываясь на книги или платформу. И, если особых сложностей не возникает в понимании поведения профиля с истечением времени и движением цены, то, как влияет волатильность на временной профиль сложной позиции понять уже становится тяжелей. Это понимание приходит именно с опытом и практикой. Но мне пришла в голову идея, как можно достаточно быстро понять, каким образом будет меняться профиль текущей позиции под влиянием изменения волатильности.

( Читать дальше )

Порой бывает и такое, особенно, это касается только начинающих опционных трейдеров (со мной это было тоже), что от непонимания того, как ведет себя текущий профиль предполагаемой позиции (речь идет именно о сложной позиции, где задействовано несколько страйков), трейдер способен и вовсе отказаться от неё, так как, на неопытный взгляд, та может нести определенные риски, не устраивающие его.

Чаще всего это мнение о позиции основано на книгах, другими словами на теории, которая, как мы знаем, часто расходится с практикой. Также здесь есть вина и торговых платформ, например, тот же TOS (thinkorswim, и, кстати, здесь речь именно о нем, так как автор практически не пользовался другими программами для анализа опционной позиции), где отображение прогнозируемого профиля при использовании, так называемой, функции what if по большому счету неверно. Ниже будет видео, где я остановлюсь на этом моменте.

Поэтому трейдеру жизненно важно правильно понимать и разбираться в поведении текущего профиля опционной позиции, не оглядываясь на книги или платформу. И, если особых сложностей не возникает в понимании поведения профиля с истечением времени и движением цены, то, как влияет волатильность на временной профиль сложной позиции понять уже становится тяжелей. Это понимание приходит именно с опытом и практикой. Но мне пришла в голову идея, как можно достаточно быстро понять, каким образом будет меняться профиль текущей позиции под влиянием изменения волатильности.

( Читать дальше )

программы Master of Finance в Германии

- 08 декабря 2012, 10:51

- |

Есть у меня мысли вскочить в уходящий поезд — получить финансовое образование в Германии.

С упором на деривативы и статистическую и финансовую математику.

Тут целый отряд зайцев убивается:

http://goo.gl/VtBCc

( Читать дальше )

С упором на деривативы и статистическую и финансовую математику.

Тут целый отряд зайцев убивается:

- Халява :) образование относительно других стран бесплатное. Стоимость до 600 евро в семестр. Проживание 600-1000 евро в семестр. Конечно если черную икру на красную не намазывать. Есть конечно и платные пальцастые девальвированные MBA по 10 тыс. евро в семестр.

- Подтянуть английский и немецкий. Много мастерских программ на английском.

- Полезные контакты.

- Немцы любят деньги :) Если посмотреть DAF.fm, то финансовый рынок у них достаточно развит и спрос есть.

- Хоть какие то перспективы. Здесь кроме Москвы и Питера перспектив особо нет.

http://goo.gl/VtBCc

( Читать дальше )

Отток продолжился, но это не помешало рынку вырасти.

- 08 декабря 2012, 00:47

- |

За неделю, завершившуюся в среду, 5 декабря, из иностранных фондов, ориентированных на российские акции, ушло $59 млн. Неделей ранее показатель был всего $4 млн, аналитики надеялись на остановку оттока. Но после короткой передышки инвесторы вновь избавляются от российских акций. С начала октября они вывели $461 млн, свидетельствуют данные Emerging Portfolio Fund Research (EPFR).

Положительный баланс по году сократился до $636 млн.

С начала года в Россию проинвестировано меньше средств, чем за минувшую неделю инвесторы вложили в китайский фондовый рынок — $886 млн.

Но при этом рост на РФР сохранился и на этой неделе.

Возникает закономерный вопрос, хватит ли сил и бабла у российских управляющих завершить год ростом индексов?

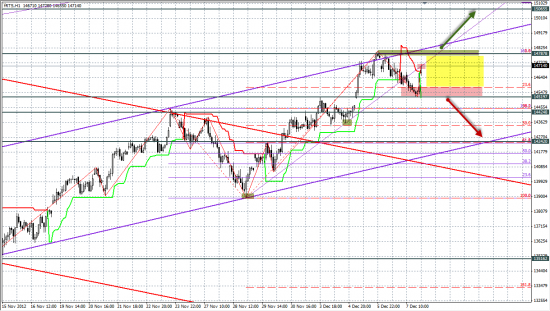

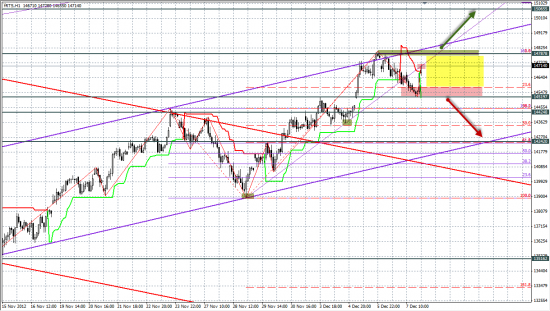

Относительно собственных позиций на срочном рынке РФ скажу что пришлось закрыть шорт по 146300 открытый ранее. Но при этом были мысли закрыться по 145500 после теста уровня сопротивления 145200.

( Читать дальше )

Положительный баланс по году сократился до $636 млн.

С начала года в Россию проинвестировано меньше средств, чем за минувшую неделю инвесторы вложили в китайский фондовый рынок — $886 млн.

Но при этом рост на РФР сохранился и на этой неделе.

Возникает закономерный вопрос, хватит ли сил и бабла у российских управляющих завершить год ростом индексов?

Относительно собственных позиций на срочном рынке РФ скажу что пришлось закрыть шорт по 146300 открытый ранее. Но при этом были мысли закрыться по 145500 после теста уровня сопротивления 145200.

( Читать дальше )

Жвачка для инвесторов

- 07 декабря 2012, 15:36

- |

Вчера, уже знакомая моим читателям биомедицинская хайтек компания BSD Medical Corporation (BSDM), сделала очередной гениальный пиар ход. Это ведь только у заумных китайских философов нельзя в одну реку войти дважды, а на рынке пенни стоков, в эту реку еще можно и нассать, а потом продать воду под видом нового лекарства, которое вот-вот получит одобрение FDA. Как вы могли прочесть в предыдущей статье, акции компании взлетели после объявления о 391% росте продаж своей продуктовой линейки MicroThermX в сентябре 2012 года по сравнению с сентябрем 2011 года.

Во вчерашнем пресс релизе фирма повторила этот же финт ушами. Только сравнивала уже не месячные данные, а квартальные – на ноябрь 11-го и 12-го годов. Цифра была уже покруче – 586%. И опять же, основной объем продаж пришелся на расходные материалы – антенны SynchroWave. Да что я вам рассказываю, сами можете глянуть на близнецов

( Читать дальше )

Анализ тиковых данных

- 06 декабря 2012, 21:23

- |

Проблема – чем популярнее становятся системы автоследования, тем чаще ко мне обращаются потенциальные подписчики на сигналы с вопросами о проскальзывании. Всех пугает возможность сильной разницы результатов управляющего и инвестора не в пользу последнего. Обусловлено это тем, что задержка, хоть и минимальная, при поставке сигнала подписчику — есть и, вроде как, это не может не найти отражение на итоговых результатах.

Цель анализа – немного прояснить ситуацию относительно того, сильно ли могут различаться результаты торгов управляющего от следующих за его сигналами инвесторов, учитывая возможность задержки поставки сигнала.

Предпосылки:

( Читать дальше )

Цель анализа – немного прояснить ситуацию относительно того, сильно ли могут различаться результаты торгов управляющего от следующих за его сигналами инвесторов, учитывая возможность задержки поставки сигнала.

Предпосылки:

- Для получения наиболее точной оценки разница рассматривается в течение одного торгового дня раз в минуту;

- Внутри каждой минуты торгового дня рассматривается выбранные случайным образом каждая 40я и 43яя секунды с предположением, что на 40й секунде в сделку заходит управляющий, а на 43й, следующий за ним – инвестор;

- В рамках секунды берется усредненное значение по тиковым данным с округлением в меньшую сторону до числа, кратного 10;

- Размеры счетов управляющего и инвестора рассматривается в рамках 300 тыс. рублей;

- В модели один управляющий и один инвестор;

- Рассматривается срочный рынок FORTS, инструмент – Фьючерс на индекс РТС, т.к. по данному активу предложено много стратегий со стороны управляющих.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал