Избранное трейдера Sekator

Нефть по Ларри Уильямсу на 2016 год

- 30 августа 2016, 14:19

- |

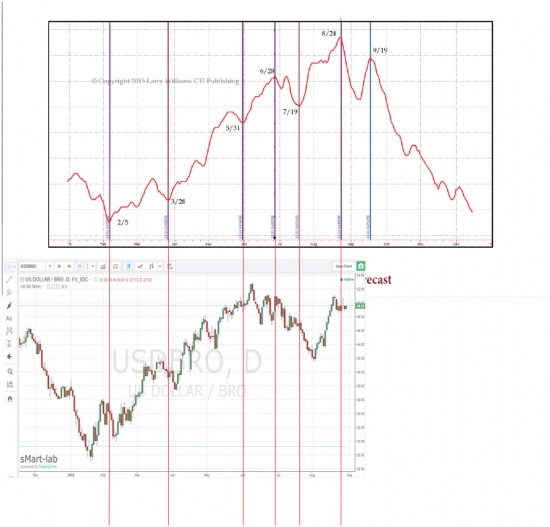

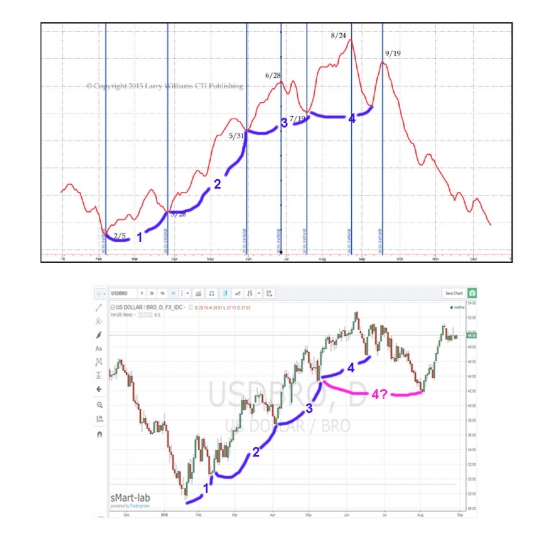

Покрутил тут график нефти реальный и прогнозный, который Ларри Уильямс делал еще в конце 2015 года.

По точным датам расхождение конечно есть, график Ларри в среднем на месяц-полтора запаздывает, максимум у нас пришелся на первую декаду июня, у него же на 3-декаду августа, а минимум у нас на середину января, у него на начало февраля.

( Читать дальше )

- комментировать

- ★10

- Комментарии ( 19 )

Центральные банки готовятся к следующему финансовому кризису.

- 25 августа 2016, 13:43

- |

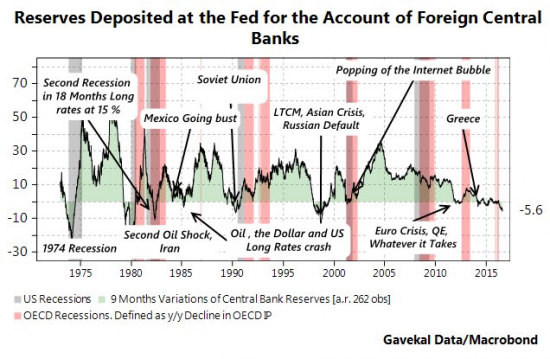

Сработал один из важнейших сигналов приближения кризиса.

Этот сигнал связан с “закулисными” вопросами центробанковской ликвидности.

Вот как это работает:

Когда “все замечательно” в финансовой системе, иностранные центробанки предпочитают парковать деньги в Федрезерве овернайт. Причина, по которой они делают это, заключается в том, что Федрезерв предоставляет специальную программу, которая предлагает большую доходность, чем денежные рынки.

Поэтому, когда финансовая система находится в состоянии спокойствия, иностранные центральные банки не нуждаются в экстренном доступе к капиталу, а, следовательно, паркуют значительные объемы средств в Федрезерве овернайт.

Но, когда дела начинают идти плохо, иностранные центробанки НУЖДАЮТСЯ в доступе к капиталу, и, соответственно, эти объёмы падают.

Как отмечает Worth Way, эти объемы падают … и сильно. Фактически, ранее, после того, как падение достигало таких размеров (5,6% год к году), каждый раз случался кризис.

www.marketoracle.co.uk/Article56317.html

Нефть торгуют как по учебнику. Цель коррекции - 47.

- 23 августа 2016, 12:38

- |

До конца лета осталась практически неделя. С началом сентября рынок получит публикации важной экономической статистики, включая отчет по рынку труда в США, начнется подготовка к сентябрьскому заседанию ФРС. Однако оставшаяся августовская неделя не изобилует важной информацией. Впереди у нас только публикация ВВП за 2 квартал во втором чтении и речь главы ФРС в Джексон Хоуле (26 августа). Цены на нефть недавние две недели реализовали хороший рост на спекуляциях по поводу скорой встречи ОПЕК. Сейчас в стане участников рынка наблюдается желание зафиксировать прибыль по длинным позициям. По большому счету возвращение к уровню 47 долларов за баррель выглядит вполне вероятным событием в краткосрочной перспективе. Это должно случится до ближайшей пятницы». ©

( Читать дальше )

В помощь торгующим br интрадей

- 19 августа 2016, 20:53

- |

В среднем нефть ходит 1.5$ бакса в день.

Встающим по тренду:

Если нефть прошла 1.5 — открывать позу стремно.

Если нефть прошла 3.6 а вы хотите открыть позу — бейте себя по рукам.

В четверг нефть врятли улетит, а в среду легко:

( Читать дальше )

Отбор акций на основе фундаментального анализа

- 19 августа 2016, 11:52

- |

Широкий выбор доступных для торговли инструментов (несколько тысяч) делает процесс “фильтрации рынка” сложной задачей для трейдера. Применение фундаментального анализа может помочь сузить круг поиска, отбросить плохих кандидатов и сосредоточиться на компаниях с сильными финансовыми показателями. По своей сути, фундаментальный анализ призван найти ответ на простой вопрос: «Как идет бизнес?» Другими словами: что происходит с доходом рассматриваемого предприятия — он растет, падает или стабилен? Правильный ответ на этот вопрос окажет помощь в составлении плана торговли по конкретному торговому инструменту, что позволит сократить потери на торговом счете.

Широкий выбор доступных для торговли инструментов (несколько тысяч) делает процесс “фильтрации рынка” сложной задачей для трейдера. Применение фундаментального анализа может помочь сузить круг поиска, отбросить плохих кандидатов и сосредоточиться на компаниях с сильными финансовыми показателями. По своей сути, фундаментальный анализ призван найти ответ на простой вопрос: «Как идет бизнес?» Другими словами: что происходит с доходом рассматриваемого предприятия — он растет, падает или стабилен? Правильный ответ на этот вопрос окажет помощь в составлении плана торговли по конкретному торговому инструменту, что позволит сократить потери на торговом счете.

Инструменты финансового анализа

Четыре рассматриваемых ниже инструмента фундаментального анализа могут быть полезны при оценке индексов рынка и отдельных акций.

( Читать дальше )

Рабочую станцию ПРОДАМ!

- 18 августа 2016, 16:04

- |

Продам рабочую станцию, трудилась пару лет, конфиг:

1. Intel Core i7-3820 3.6Ghz

2. RAM 16 Gb

3. HDD:

1. SSD 128 GB

2. ST310005 1 TB 7200 RPM

4. Nvidia Quattro NVS 450 ( 4xDP)

5. Displays: 4 x BENQ 2420HDB ( '24 )

6. Logitech K800 ( wireless ) + Microsoft Wireless Mouse 5000

7. UPS 850 ВТ

( Читать дальше )

ТорговаяСистема RoboCop (день 3)

- 17 августа 2016, 19:42

- |

Директивы:

-Не более 1 сделки за одну 15М свечку и не более 2ух сделок/час (Входы).

-Не более 7 сделок/день.

-Риск на сделку — не более 150 п. на контракт.

-Вход/Выход частями — до 5 частей максимум, то есть 5 -это уже 100% депо (но может быть 2 части по 50% или 3 по 1/3 и т.п.).

-После 20:00 сделки не открывать.

-Оснавная задача — поймать 50-60% от 1-2ух внутредневных импульсов(больше редко бывает),

стремясь сделать меньшее кол-во сделок, но большей частью депозита.

-Пирамиддинг и усреднение в пределах риска не возбраняется, можно стоп-аут по времени, если импульс умер.

( Читать дальше )

Подскажите с ДУ

- 17 августа 2016, 17:55

- |

Задумались тут с другом, раз мы в двоем не плохо торгуем среднесрок(на америке), почему бы не взять денег в ДУ и не попробовать себя на этом поприще. (своих денег нету, что б жить с торговли, торговали на чужие)

Имеется пару стратегий с годовой около 40-50% грязными (себе около 30% забираем из этого, если будем работать с инвесторами), плавным эквити;

и тут возникло несколько вопросов:

1. Хотелось бы иметь юр лицо для подобных занятий. Что б все было честно и официально. Как с этим дела обстоят в Украине? Как оформить правильно? Или в какой юрисдикции лучше регистрировать?

2. Как платить налоги, опять же, в Украине? Где об этом можно почитать?

3. И самое, наверно, главное: Где брать клиентов? посмотрев рынок подобных услуг в Украине понял, что тут это не развито совсем. И даже, если глянуть вакансии в интернете, то требуются только менеджеры по продажам. Уверен, что 90% — фальш, обман, и никакой торговли там не ведется. Из этого следует, что люди достаточно осторожно относятся к разным инвестициям.

( Читать дальше )

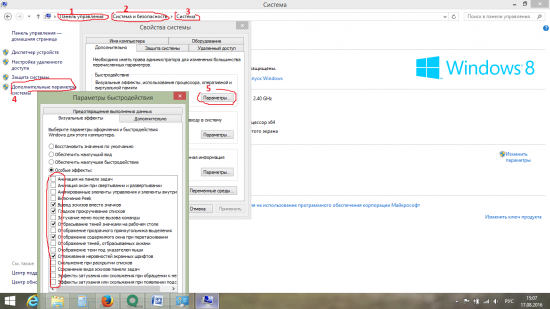

QUIK темная тема2

- 17 августа 2016, 16:41

- |

Обновленный QUIK у многих работает с трудом, есть решение этой проблемы.

1 Визуальные эффекты.

2 Чистка ПК.

3 Приоритет в диспетчере задач

4 QUIK получение данных.

Визуальные эффекты.

Чистка ПК.

www.piriform.com/products качаем и устанавливаем CCleaner и Defraggler, чистим реестр и делаем дефрагментацию диска.

Приоритет в диспетчере задач.

нажимаем одновременно Ctrl-Shift-Esc

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал