Избранное трейдера Сергей Хорошавин

Сбербанк подал на регистрацию товарный знак «Сбер银行» с китайскими иероглифами исходя из возможной перспективы работы с китайской аудиторией в приграничных с Китаем регионах России

- 05 сентября 2023, 15:06

- |

Иероглифы в «Сбер银行» означают «банк». Пока что поданное на регистрацию обозначение не используется, вывески размещаются в стандартном формате, сообщил Сбербанк. С Китаем граничат Забайкальский, Приморский, Хабаровский края, Алтай, Амурская и Еврейская автономная области.

www.forbes.ru/finansy/495876-sberbank-ob-asnil-registraciu-tovarnogo-znaka-na-kitajskom-azyke?utm_source=forbes&utm_campaign=lnews

- комментировать

- ★1

- Комментарии ( 0 )

Газпром собирается удивить рынок дивидендами? Худшее уже позади? Изучаем МСФО за 1П 2023

- 05 сентября 2023, 14:08

- |

Смотрим на новый Газпром. Значительная часть рынка ЕС уже потеряна. Цены на газ уже упали. Всё самое страшное уже случилось.

И вот Газпром нам сообщил, что он умирать не собирается.

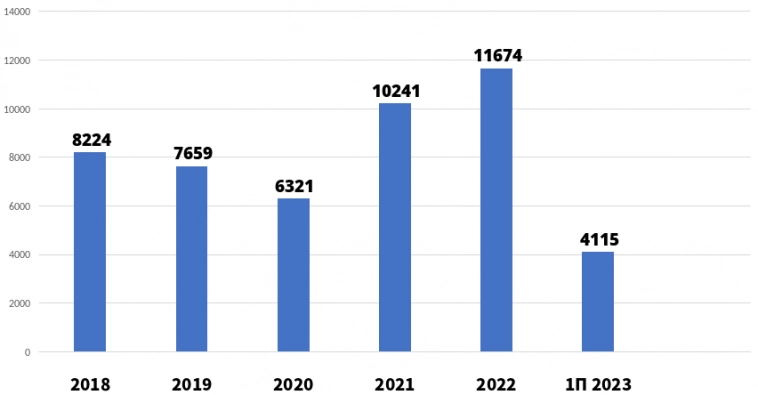

Выручка

Даже несмотря на потерю ключевого клиента, выручка за полугодие на уровне 2018-2019 годов:

При этом во втором полугодии выручка, благодаря слабому рублю, должна быть выше.

Итоговая выручка в 2023 может быть всего на 15-20% ниже уровней 2021 года. Неплохо для компании, которая потеряла ключевой рынок. И совсем не тянет на катастрофу.

При этом поставки газа в Китай растут и будут расти. А цены на газ внутри РФ — индексироваться.

Чистая прибыль

С одной стороны, сильно упала.

С другой стороны, Газпром смог в это непростое время остаться прибыльным.

( Читать дальше )

⛽ Транснефть — неожиданный фаворит. Почему?

- 05 сентября 2023, 13:19

- |

Транснефть — монополия в России и самая крупная компания в мире, которая занимается прокачкой нефти и нефтепродуктов по трубопроводам. То есть Транснефть не продает свою нефть, это компания, которой принадлежат трубы, и за прокачку по которым она берет комиссию с нефтяных компаний.

➡ Состав акционеров

На балансе Транснефти есть обыкновенные и привилегированные акции. Обыкновенных акций — 5,69 млн, все они принадлежат государству в лице Росимущества (т.е. доля государства в Транснефти 78,5%). Привилегированных акций 1,56 млн, они торгуются на бирже. У Транснефти также есть контролирующая доля в НМТП (Новороссийский морской торговый порт) — 61,6% акций.

Финансовые результаты

Прибыль по годам

2018 = 225 млрд руб.

2019 = 179 млрд руб.

2020 = 133 млрд руб.

2021 = 203 млрд руб. (прогноз)

2022 = 253 млрд руб. (прогноз)

Прибыль за 1-е полугодие 2023 — рекордная = 187,6 млрд руб. Если повторят результат, то получат 375 млрд руб. за год. Абсолютный рекорд для компании.

( Читать дальше )

🔥Правильный набор качеств инвестора🔥

- 05 сентября 2023, 10:08

- |

Решил выложить 13 правильных качеств инвестора из книги Трена Гриффина — Чарли Мангер: Разумный Инвестор. Большинство цитат принадлежат Чарли Мангеру.

👉 Успех приходит к очень терпеливым и агрессивным — в нужное время. Терпение в сочетании с возможностью — отличная вещь.

Вероятность того, что вы столкнетесь сактивом, который можно купить со значительной скидкой по сравнению с частной рыночной стоимостью намного выше, когда мистер Рынок напуган. Однако Мангер считает, что точно предсказать, когда это произойдет, невозможно. Вместо этого его подход состоит в том, чтобы дождаться появления удачных сделок, сосредотачиваясь на том, что происходит в настоящий момент. Именно для этого инвестор должен обладать терпением.

2. Дисциплинированность

👉 Дисциплинированность проявляется в том, чтобыне делать никаких обязательных вещей только потому, что вы не можете терпеть бездействия.

Эмоционально гораздо легче следовать за толпой, чем быть её противником. Многим инвесторам очень трудно ничего не делать. Люди склонны думать, что за активность в инвестировании полагаются бонусы, хотя их, конечно же, нет.

( Читать дальше )

📈Ошалели от радости: бычки бросились скупать акции Газпрома, подняв котировки на 1,2%, на новостях о подвижках по созданию газового хаба в Турции

- 04 сентября 2023, 16:49

- |

#ELFV ⚡️Эл5-Энерго long 80%

- 04 сентября 2023, 14:51

- |

ТП 🎯 1,5р

СЛ 🦌 0,77р

Дивидендная таблица

- 04 сентября 2023, 13:36

- |

😍Сделали для вас новую табличку с компаниями, которые решили (или пока решаются) выплатить дивиденды.

😤Помните, что рекомендация совета директоров не гарантирует выплату — ее должны одобрить на собрании акционеров. Такое уже случалось.

❗️ И не забывайте, что сейчас на Мосбирже действует новый режим торгов Т+1. То есть для получения дивидендов вам необходимо купить акцию как минимум за один рабочий день до закрытия реестра.

👉Напоминаем про этот новый порядок

*Доходность указана на момент создания таблички.

Market Power – это непредвзятый обзор самых волнующих новостей и полезная информация об инвестициях и инвестиционных фондах, о бирже и акциях, о неожиданных взлетах и падениях котировок. Наш телеграм канал.

Аналитический обзор по инструменту Газпром

- 04 сентября 2023, 13:22

- |

не является инвест рекомендацией

⚡Аналитический обзор по инструменту ГАЗПРОМ ао⚡

Среднесрочно инструмент находится в падающем тренде 📉. Текущая сила рынка по шкале от ноля до ста равна 47. Рекомендуется работа от продаж 🔽.

При этом, в данный момент инструмент торгуется внутри восходящего канала, нижняя граница которого находится на уровне 179.18, верхняя граница на уровне 190.63.

Учитывая локальную тенденцию, спекулятивно возможна работа в лонг 🔼 при пробое с закреплением выше уровня 190.63, либо при отбое от нижней границы канала в районе 179.18. Пробой же данного уровня будет говорить в пользу возобновлении и усиления Даун тренда 📉, в рамках которого возможны как спекулятивные так и среднесрочные продажи 🔽.

Что касается уровня слома текущей среднесрочной тенденции, то на данный момент он находится в районе значения 180.49. Уход цены выше этого уровня откроет возможности для позиционного лонга.

У Лукойла большой объём ликвидности на балансе и хорошая позитивная генерация денежных потоков - Ренессанс Капитал

- 01 сентября 2023, 16:08

- |

Лукойл не публиковал ни промежуточных отчётов, ни финальной отчётности за 2022 год, поэтому сокращённая отчётность за 1П23 по МСФО, опубликованная в середине недели, представляет интерес с точки зрения отражения актуального состояния компании. Отчётность не содержит балансовых данных на начало года и в отчётах о прибылях и убытках и движении денежных средств не содержит сравнительных данных за тот же календарный период 2022 года, отсутствуют также большинство стандартных комментариев к отчётности. Как и в отчётности за 1П23 по МСФО Газпрома, отчётность Лукойла содержит только сжатую форму отчёта о финансовых потоках.

Генерация денежных потоков за период сильно отличается от результатов Газпрома – FCF (ОCF за вычетом инвестиций) за период составил около +$5 млрд, а объём ликвидности на балансе увеличился до $11,5 млрд. Из недавнего сообщения о возможном байбэке акций в объёме до $5 млрд следует, что по крайней мере половина от этой суммы находится на зарубежных счетах.

( Читать дальше )

Кредитный комментарий Газпрома. В 2П23–1П24 можно ожидать новых типов размещений долга Газпрома на локальном рынке - Ренессанс Капитал

- 01 сентября 2023, 13:00

- |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал