Избранное трейдера Сергей Хорошавин

Глава Транснефти пообещал дивиденды выше, чем в прошлом году. Но есть ли предпосылки для этого?

- 10 мая 2024, 14:00

- |

🛢 Рынок внезапно отреагировал на заявление главы компании о том, что дивиденды за 2023 г. будут выше, чем в 2022 г. Помимо этого, Токарев также подтвердил, что обсуждается вопрос о переходе Транснефти на выплату дивидендов 2 в год. Если рассматривать отчёт компании, то вырисовывается картина с двухзначной дивидендной доходностью, но и риски имеются.

FCF за 2023 г. — 224₽ млрд, это около 309₽ на акцию, в принципе FCF хватает на дивиденды и на гашение долга. Если рассматривать див. политику компании, то предполагается выплата дивидендов в размере не менее 50 % от нормализованной ЧП по МСФО. Поэтому необходимо считать скорректированную прибыль. Большой вопрос, как компания скорректирует ЧП. FCF хватает, если отнять гашение долга (погасили 85₽ млрд), то выйдет порядка 191₽ на акцию (11,6% див. доходности). За 2022 г. заплатили ~166₽ на акцию, но это дало 11,88% див. доходности.

А теперь про риски компании:

⛔️ Продажа нефти китайцем по ВСТО (труб. система) не несёт никакой прибыли (Транснефть — агент с 0 маржей, прибыль достаётся Роснефти и др.).

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 9 )

Россияне считают себя средним классом, уровень жизни в России быстро растёт

- 10 мая 2024, 12:52

- |

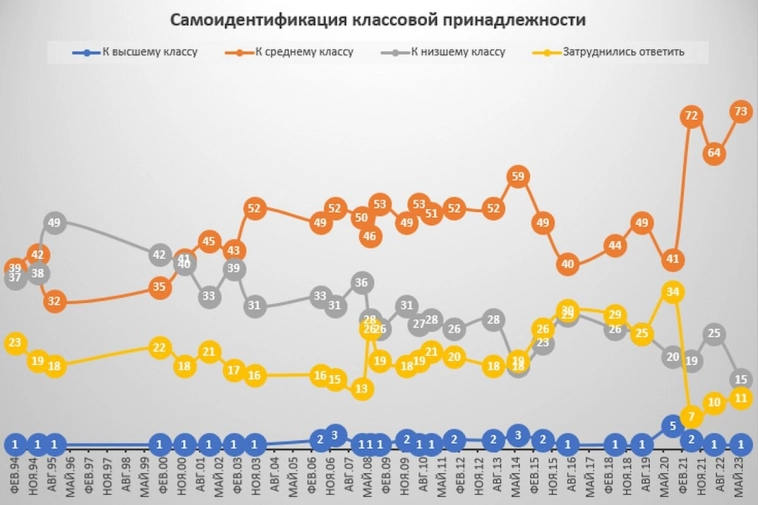

1. Три четверти россиян, согласно опросам ИСПИ РАН, относят себя к среднему классу. Ещё 1% — к высшему. Для сравнения, в 1995 году средним классом себя считали лишь 32% россиян, а 49% – низшим. Соответствующий график приводит Genby, также он указывает на значительный рост самооценки своих доходов россиянами (ссылка):

За 30 лет число бедных и нищих упало с 62 до 19%. Средняя группа в которую в основном перебрались бедные и нищие, выросла с с 34% до 59%. Половина средней группы, перебралась к богатым и обеспеченным, их число выросло с 4% до 22%

Вопрос звучит так: «Какая из ниже приведенных оценок наиболее точно характеризует Ваши доходы?». Варианты ответов:

«Богатые» – денег вполне достаточно, чтобы ни в чем себе не отказывать;

«Обеспеченные» – покупка большинства товаров длительного пользования (холодильник, телевизор) не вызывает у нас трудностей;

«Ограниченные в средствах» – денег достаточно для приобретения необходимых продуктов и одежды;

( Читать дальше )

Какие акции не куплю и почему. Проблемные компании: иксы или просто "развод" миноритариев. ЛИЧНОЕ МНЕНИЕ

- 09 мая 2024, 09:31

- |

Список акций, которые не куплю

Бывают убыточные компании, в которых в предыдущей отчётности — убытки и отрицательный свободный денежный поток

(на этапе развития такими были Tesla, Amazon, Microsoft,... )

Но такие компании активно развивались и показали иксы.

Возможно, на российском рынке, такая компания — iПозитив

(считаю, что целесообразно держать iПозитив в портфеле).

Да, Microsoft для стимулирования сотрудников делала buyback, а iПозитив при удвоении капитализации делает SPO 15%

(негатив, но, думаю, удвоение капитализации, даже с учётом инфляции, это большое достижение).

В большинстве случаев, компании с большими долгами и с убытками в предыдущие периоды или банкротятся, или делают SPO и, фактически, разводят миноритариев на деньги.

Бывают просто неэффективные компании, которые могут жить очень долго

(Газпром, например, теперь, думаю, такой же неэффективной становится Газпромнефть).

Если компания не выгодна для миноритариев (ВТБ и многие другие), то она такой и останется, пока в руководстве та же команда.

( Читать дальше )

Дно добычи и экспорта газа у Газпрома пройдено в 2023г — директор по исследованиям Института энергетики и финансов Алексей Белогорьев

- 08 мая 2024, 16:11

- |

«Дно добычи и физических поставок было пройдено в 2023 г., мы уже находимся на этапе их медленного восстановления», - считает директор по исследованиям Института энергетики и финансов Алексей Белогорьев.

Основной риск — это ожидаемое снижение мировых цен на газ во второй половине 2020-х гг. из-за формирующего к концу 2025 г. многолетнего избытка предложения СПГ.

Более оптимистично настроен главный редактор ИнфоТЭК, заместитель директора Института национальной энергетики Александр Фролов. Эксперт отметил, что «Газпром» генерировал чистую прибыль даже в годы кризиса перепроизводства на рынках углеводородного сырья — в 2014-2020 гг. В этот период цена газа опускалась и до $150 за тыс. куб. м., хотя, чаще всего, она была выше этой отметки.

Основной фактор, который привел «Газпром» к чистому убытку в прошлом году — убыток от обесценения нефинансовых активов на сумму 1,146 трлн рублей. По сути, компания продолжила списание активов, основная часть которых (по всей видимости) — это европейская собственность, отобранная руководством ряда стран ЕС.

( Читать дальше )

«Народный портфель»: ЛУКОЙЛ заметно нарастил свои позиции

- 08 мая 2024, 15:07

- |

Состав народного портфеля на апрель и март 2024 г.

«Народный портфель» — аналитический продукт Мосбиржи, он показывает топ-10 самых популярных у частных инвесторов бумаг. Каждый месяц биржа публикует структуру портфеля.

Тройка лидеров

- Сбербанк (-0,2%)

- ЛУКОЙЛ (+0,8%)

- Газпром (+0,2%)

Топ-3 «народного портфеля» без изменений. В апреле на первом месте с большим отрывом по-прежнему находится Сбербанк: доля обыкновенных акций – 30,1%, привилегированных – 7% (небольшое снижение доли – по 0,1%). Сбербанк – один из наших фаворитов в банковском секторе во II квартале.

На втором месте ЛУКОЙЛ, прибавивший сразу 0,8% на фоне выплаты дивидендов за 2023 год (общая доля в портфеле выросла до 14,5%).

( Читать дальше )

Безопасность — превыше всего. Как решение Софтлайн защищает сотрудников опасных предприятий?

- 08 мая 2024, 15:04

- |

В сегодняшнем предпраздничном посте решили поднять важную тему и рассказать о системах позиционирования сотрудников на опасных производственных площадках. Такая система — один из принципов так называемой концепции нулевого травматизма, которым следуют компании из различных отраслей, но особенно они востребованы на опасных предприятиях.

Что это вообще такое — системы позиционирования? Рассказываем: это такие технологические решения, которые позволяют отслеживать и контролировать расположение и перемещение объектов на предприятии. Обычно это программно-аппаратный комплекс, который объединяет работу разных датчиков и трекеров. Если этот объект — сотрудник, то они внедряются в умные гаджеты или средства индивидуальной защиты (СИЗ) – каски, жилеты, обувь, браслеты.

Какие задачи закрывают системы позиционирования персонала:

Мониторинг местоположения персонала;

Реагирование на экстренные происшествия;

Контроль доступа к опасным зонам;

Управление рабочим временем и деятельностью сотрудников.

( Читать дальше )

Главные "бенефициары" пандемии с конца 2020г потеряли $1,5 трлн (более трети) капитализации — Financial Times

- 08 мая 2024, 14:50

- |

Среди них:

1. американская Zoom Video Communications, разработчик программного обеспечения для видео-конференц-связи — с конца 2020г она потеряла $77 млрд, или порядка 80%, рыночной стоимости;

2. RingCentral Inc. из сферы облачных коммуникаций — котировки рухнули за тот же период примерно в 10 раз;

3. Производитель спортивных тренажеров для самостоятельных тренировок Peloton Interactive потерял около $43 млрд, или свыше 97%, капитализации.

4. Другие представители сферы интернет-торговли, включая Shopify, JD.com Inc. и Chewy, также понесли значительные потери.www.ft.com/content/8faaafb4-e170-48ce-8957-9f93c0f41c4a

www.interfax.ru/business/959559

Фавориты стратегии на II квартал 2024: нефтяники в плюсе

- 08 мая 2024, 14:04

- |

После выхода стратегии на II квартал 2024 г. в конце марта нефтегазовый сектор постоянно находится в центре внимания на фоне отчетности, дивидендов и цен на нефть в свете конфликта на Ближнем Востоке.

Посмотрим на Газпром, ЛУКОЙЛ, НОВАТЭК, Роснефть, Сургутнефтегаз, Татнефть, Транснефть и Башнефть.

«Позитивный» взгляд на нефтегазовый сектор

В стратегии на II квартал 2024 г. аналитики сохранили цель по индексу МосБиржи на 12 месяцев вперед на уровне 3650 п. (4000 п. с учетом дивидендов, потенциал роста — 22% к уровням 22 марта). Однако от нефтегаза аналитики ждали опережающей динамики и оценивали потенциал роста в 38%.

Сразу две бумаги сектора вошли в пятерку топовых дивидендных имен. Это «префы» Сургутнефтегаза и Транснефти. Дивидендная доходность по этим бумагам на горизонте 4-х месяцев оценивалась в 17,8% и 11,5% соответственно.

В семерку фаворитов на российском рынке тоже вошли два представителя сектора: ЛУКОЙЛ и Татнефть. С даты выхода стратегии каждая из бумаг подорожала на 4%.

( Читать дальше )

О чем свидетельствует свежая отчетность Газпрома? — мнение Валерия Андрианова, доцента Финансового университета при правительстве РФ в газете "Ведомости"

- 08 мая 2024, 12:28

- |

«Газпром», впервые в XXI в., получил убыток в 2023г от операционной деятельности, достигший 364 млрд руб.

— Отчетность госмонополии оказалась бы гораздо хуже, если вычесть из нее показатели деятельности ее крупнейшей «дочки» – «Газпром нефти» (выручка 4,1 трлн руб, выручка материнского холдинга от продаж газа в целом – лишь 3,1 трлн руб).

- EBITDA – «Газпрома» за 2023 год (1,8 трлн руб.) на две трети обеспечена именно за счет «Газпром нефти» (1,2 трлн), а без ее вклада он равнялся бы лишь 0,6 трлн руб.

— Компания в 2023 году продолжала наращивать капвложения, которые составили 2,4 трлн руб. (против 2,2 трлн руб. в 2022 г.). Свободный денежный поток по итогам года стал отрицательным (-125 млрд руб.).

- На фоне падения выручки на 27% операционные затраты у «Газпрома» снизились только на 8% до 8,6 трлн руб.

( Читать дальше )

Теханализ от Тинькофф Инвестиций: лучшие прогнозы по итогам торгов 7 мая

- 08 мая 2024, 10:12

- |

📈 Потенциал роста

💼 Бумага Positive Technologies $POSI

💰 Потенциал роста 2.86%

🗓 Срок 6 дней

💡 В 78% случаев в прошлом была прибыль

🔍 На основе индикатора Awesome Oscillator | Alpha

💼 Бумага Whoosh $WUSH

💰 Потенциал роста 5.56%

🗓 Срок 24 дня

💡 В 94% случаев в прошлом была прибыль

🔍 На основе индикатора Aroon | Gamma

💼 Бумага Таттелеком $TTLK

💰 Потенциал роста 5.92%

🗓 Срок 10 дней

💡 В 65% случаев в прошлом была прибыль

🔍 На основе индикатора Stochastic RSI | Gamma

📉 Потенциал падения

💼 Бумага Мечел — Привилегированные акции $MTLRP

💰 Потенциал падения 3.54%

🗓 Срок 9 дней

💡 В 62% случаев в прошлом была прибыль

🔍 На основе индикатора True Strength Index | Alpha

💼 Бумага НМТП $NMTP

💰 Потенциал падения 1.83%

🗓 Срок 9 дней

💡 В 70% случаев в прошлом была прибыль

🔍 На основе индикатора True Strength Index | Alpha

💼 Бумага Сегежа $SGZH

💰 Потенциал падения 2.3%

🗓 Срок 18 дней

💡 В 67% случаев в прошлом была прибыль

🔍 На основе индикатора Aroon | Alpha

💼 Бумага Трубная Металлургическая Компания $TRMK

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал