Избранное трейдера Сергей Сергаев

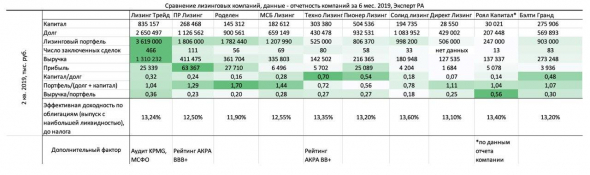

Сравнение лизингодателей в секторе высокодоходных облигаций

- 21 января 2020, 07:30

- |

Без интерпретаций, только цифры. Данные приведены за 6 мес. 2019, чтобы была сопоставимость показателей между всеми компаниями и с Рэнкингом Эксперт РА (https://www.raexpert.ru/ratings/leasing/1h2019). Так как данные приведены за половину года, отношение выручки к портфелю само по себе ничего не говорит, задача — сравнить показатели в секторе, и с ней показатель вполне справляется. По «Лизинг-Трейду» приведена предполагаемая доходность к погашению при покупке бумаги на размещении.

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

- комментировать

- ★2

- Комментарии ( 0 )

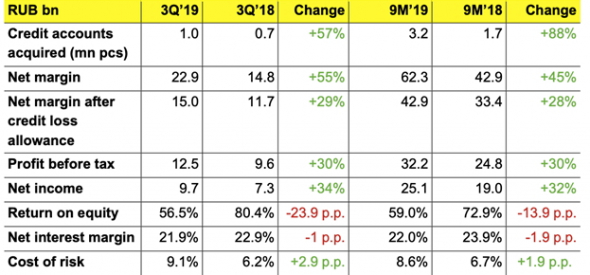

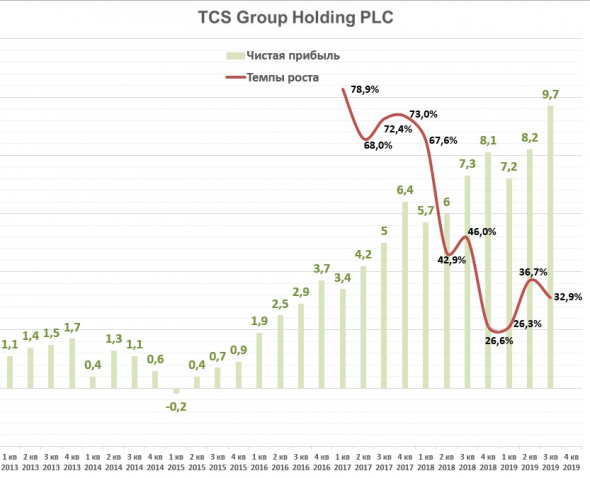

TCS Holding Group отчет за 3 квартал 2019 года.

- 19 января 2020, 17:06

- |

Компания сообщила о рекордной квартальной чистой прибыли в размере 9,7 млрд руб. против 7,3 млрд руб. годом ранее.

( Читать дальше )

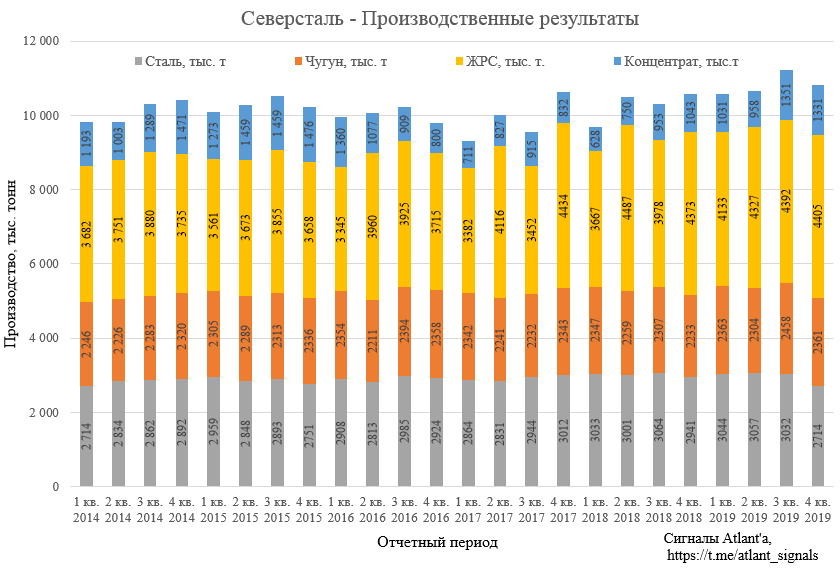

Северсталь. Обзор операционных показателей за 4-ый квартал 2019 года. Прогноз финансовых показателей и дивидендов

- 17 января 2020, 17:04

- |

Северсталь представила операционные результаты за 4-ый квартал 2019 года.

Объем производства чугуна сократился из-за краткосрочных работ на доменных печах в 4 кв. 2019. Производство стали сократилось в связи со снижением объемов выплавки электростали в 4 кв. 2019 после продажи сортового завода Балаково. Завод в Балаково имеет мощность 1 млн. т в год, что как раз нам дает снижение на 250 тыс. т в квартал. К прошлому году вырос объем производства железорудного сырья и угольного концентрата.

Средневзвешенная цена реализации 1-ой тонны стальной продукции снизилась с 611 долларов США до 551 по сравнению с 3-им кварталом 2019 года, то есть снижение на 9,9%. По сравнению с 4-ым кварталом 2018 года цена в долларах снизилась на 8,6%. Долларовые цены практически на 3-х летнем минимуме.

Крепкая российская валюта отрицательно повлияла на цены в рублях. Средневзвешенная цена реализации снизилась с 39,5 тыс. руб. до 35,1 по сравнению с 3-им кварталом 2019 года, то есть на 11,1%. При этом по сравнению с 4-ым кварталом 2018 года цена снизились на 12,4%. В рублях цены на уровне 2017 года.

( Читать дальше )

МТС - полный разбор компании + SWOT-анализ

- 17 января 2020, 09:38

- |

По традиции начнем с выручки, которая по итогам 9 месяцев 2019 г. увеличилась на 7,7% до 377 млрд рублей. Выручка увеличивается планомерно из года в год благодаря росту во всех сегментах бизнеса. В 2019 году компания стала полностью учитывать показатели МТС Банка, выручка которого занимает около 5% от общего объема. Но даже несмотря на это, какого либо значимого эффекта на финансовые показатели банк не оказывает. По сегментации — 88% приходится на услуги связи и только 12% на реализацию товаров. Отдельными видами деятельности заслуживающими внимания, компания не занимается. Довольно консервативна и пытается оптимизировать основной вид деятельности.

Еще больше полезной информации в моем Telegram «ИнвестТема» и

( Читать дальше )

Дюрация. Что это такое и как использовать?

- 15 января 2020, 07:25

- |

Дюрация — весьма специфичное понятие для ценной бумаги. Если цена, доходность и длительность инструмента – это типичные прямо выводимые величины, то производная величина дюрация – может вызывать трудности для понимания.

Дюрация — весьма специфичное понятие для ценной бумаги. Если цена, доходность и длительность инструмента – это типичные прямо выводимые величины, то производная величина дюрация – может вызывать трудности для понимания.ОПРЕДЕЛЕНИЕ И ЕГО СМЫСЛ

Разные источники предлагают различные толкования дюрации. Остановимся на более общем определении. Оно звучит следующим образом.

Дюрация (Макколея)– это оценка средней срочности потока с учетом дисконтирования стоимости отдельных выплат.

Если объяснять по-простому, то дюрация – это сколько времени понадобится для того, чтобы (равными платежами) вернуть сумму номинала облигации.

( Читать дальше )

Когда б имел инсайд в Газпроме! Поздравление трейдеров Смарт-Лаба с прошедшими новым и старым новым годом!

- 14 января 2020, 17:13

- |

Поздравляю всех с прошедшими праздниками! Новый год, Рождество, Старый Новый Год и т.п.

Пора приступать к трудовым будням. Для поднятия настроения эта песня для Вас!

( Читать дальше )

Как устроена Россия. Молоко без коровы. Денис Терентьев. Саммари книги. Предисловие

- 13 января 2020, 18:50

- |

Как устроена Россия. Молоко без коровы. Денис Терентьев.

Электронная книга https://t.me/kudaidem Подпишитесь- будьте в курсе.

Главный вопрос моего исследования: почему оказались такими устойчивыми институты, которые всеобщего процветания даже не обещают? Может быть, мы открыли секрет нематериального счастья?

В первой части я разложу на атомы главные особенности нашей экономики: влияние централизованной власти на бизнес, сословный характер распределения ренты, проблемы со стимулами для частных инвестиций и «ресурсное проклятие

( Читать дальше )

Кто стоит за QUIK

- 11 января 2020, 16:45

- |

Захожу на https://www.arqatech.com/ru/about/. Читаю… ляляля-тополя… Новосибирск, Москва, Лондон. Что за контора — не понятно. Ребята шифруются. Воруют что ли? Стало тревожно.

Посмотрел, кому принадлежит домен - https://www.nic.ru/whois/?searchWord=arqatech.com. LLC «ARQA TECHNOLOGIES», Novosibirsk, Kommunisticheskaya, 2.

Хм… с такими данными поиск конторы — плёвое дело. Юр.лицо выглядит так:

Юр.лицо: ООО «АРКА ТЕКНОЛОДЖИЗ»

Адрес: 630007, г.Новосибирск, ул.Коммунистическая, д.2, ЭТАЖ 6

ИНН: 5407198829

Зарегистрировано: 19.01.2015 (* ранее было другое ООО)

Штат: 173 чел (* на 01.01.2019)

Уставный капитал: 1 млн.руб. (*для вычурных придурков — 1 мио

( Читать дальше )

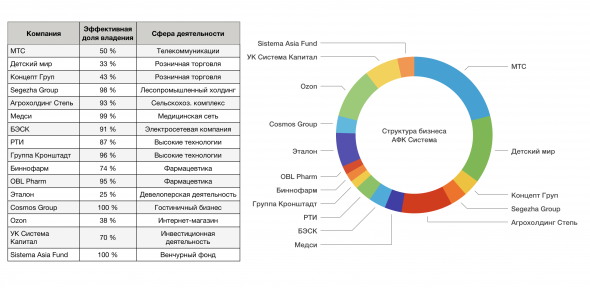

Структура бизнеса АФК Система (таблица)

- 10 января 2020, 18:25

- |

Оставлю здесь, может кому пригодится...

Скоро в блоге разбор МТС...

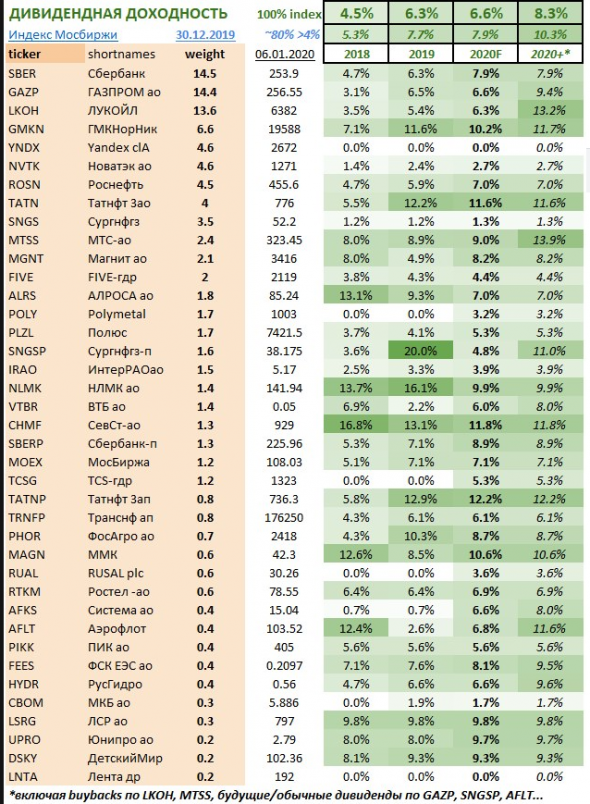

Компании выплачивают акционерам более 8% текущей стоимости.

- 10 января 2020, 09:22

- |

Дивидендная доходность российских акций по индексу Мосбиржи 6-7% годовых, а если добавить выкупы акций (Лукойл, МТС), рост дивидендов в будущем (Газпром и др.), то компании выплачивают акционерам более 8% текущей стоимости.

За 2019 год индекс Мосбиржи вырос на 28,6% до 3046 пунктов, полная доходность с учетом дивидендов составила 37,1% — на 6,7% выше. Примерно 159 пунктов в индексе принесли дивиденды за вычетом налога (в чистом виде акционеры-резиденты России получают на 13% меньше, хотя некоторые компании уменьшают налог за счёт уплаченного в дочках).

Я собрал данные о дивидендах по всем 39 акциям, входящим в индекс Мосбиржи. В текущей структуре индекса дивиденды в течение 2019 года принесли 6,3%, а за 2020 по моим оценкам будет 6,6% (без вычета налога). Если иметь в портфеле только акции, которые платят относительно высокие дивиденды (>4%, а это ~80% индекса), то средняя дивидендная доходность достигнет 8%. Данные обновляются автоматически в таблице с модельным портфелем и целями по акциям https://docs.google.com/…/1EqDg2cC5NCLC0oH-qjpwkWdH1u…/edit… (требует авторизации). Кстати, многие цели и сам портфель обновлены на конец 2019.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал