Избранное трейдера Сберегатель (Сэр Лонг)

Мой секретный актив

- 22 декабря 2019, 02:55

- |

Тема такая довольно сомнительная, и поднимать я ее на самом деле не собирался, но наткнулся случайно на видеоблог очередного гуру Николая Мрочковского, идея эта там очень восхваляется, и подумал я что мне тоже можно об этом рассказать.

Итак, мой секретный актив - гараж!

В далеком 2008 году я решил с инвестиционной целью купить гараж. За 80т.р. был приобретен гараж типа «пенал» в гаражном кооперативе. На протяжении последующих лет этот гараж сдавался, окупив себя раз пять.

В начале 2019 года неожиданно реализовался главный риск — префектура в рамках реализации какого то там постановления снесла все к чертовой матери без каких либо компенсаций.

Этот актив я буду вспоминать с теплотой. На фоне всех моих попыток приумножить деньги на бирже он работал стабильно и с издевательски высокой доходностью. Рос в цене и приносил без головняка ежемесячный дивиденд. Ему все было нипочем — падения рынков, кризис, девальвация… кроме

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 12 )

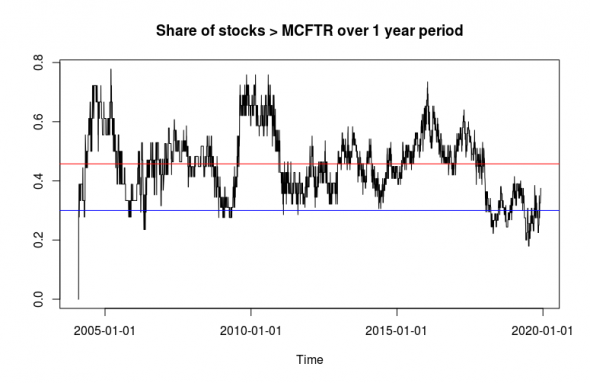

Мини-грааль: как обогнать индекс ММВБ?

- 07 декабря 2019, 02:47

- |

Часто на СмартЛабчике, когда выкладываю свои портфели из 15-20 позиций, получаю комментарии, что с таким диверсифицированным портфелем индекс в 2-3 раза не обгонишь — надо лучше закупить в него в равных долях Яндекс, Сургут и АФК Систему — и тогда-то профит и пойдет (разумеется, пишут это уже после того, как соответствующие папирки удвоились).

Также не без интереса наблюдаю за постами Сберегателя (ссылка на последний пост: https://smart-lab.ru/blog/579389.php) по поводу динамики десяти собранных им портфелей — с экспортерами, дивидендными тикерами, топом и прочим блэкджеком и девочками Имхо, самый любопытный результат здесь состоит в том, что на текущий момент ровно 10 портфелей из 10-ти проигрывают индексу ММВБ!!! А два — так и вообще в минусе (и один из них — это «ТОП10 лучшие экспортеры»), при растущем как на дрожжах индексе. Хотя, казалось бы, у него есть и очень концентрированный портфель AFLT+SNGSP, который, видимо, казался суперским в момент покупки — но увы, и он проигрывает индексу в пух и прах.

( Читать дальше )

ЛСР: потенциал роста на фоне низких мультипликаторов

- 25 ноября 2019, 13:30

- |

Компания демонстрирует небольшое снижение EBITDA и существенное снижение контрактации, но на наш взгляд, обладает существенным потенциалом роста.

Недооценка по мультипликаторам

Компания стоит дешево:

- Мультипликатор EV/EBITDA LTM 3.7x при 75% перцентиле 6.3x, медианном 4.8x.

- Мультипликатор MCap/Book Value (соотношение капитализации и стоимочти чистых активов) 101% при 75% перцентиле 129%, медианном 111%. То есть компания оценивается как если бы распродала все свои активы по себестоимости (без наценки) и остановила будущую деятельность

- Справочный мультипликатор EV/MV (соотношение стоимости бизнеса и оценки активов независимым оценщиком) 54%, при 75% перцентиле 72%, медиане 62% (мультипликатор является справочным, т.к. сложно анализировать разницу в подходах к оценке на разные даты)

( Читать дальше )

Фундаментальный анализ или когда не чем заняться

- 02 ноября 2019, 20:45

- |

Итак предыстория, купил я где-то в сентябре августе Северстали да НЛМК (ещё мечела, но там другая история) на нехиленькую сумму, думая что раз они платят в квартал по 2-4% в годовых исчисления значит неплохо я так смогу на сложном проценте поднять за год, что уж говорить за несколько лет. Посмотрел я на их показатели, почитал всяких телеграмм каналов и насторожило меня немного заходить на падающий рынок стали, но тут я вспомнил гипотезы эффективных рынков и то что рынок все возвращает на свои места и падение цен на сталь лишь коррекция доходности в сторону средней рыночной и подумал, ну просядет доходность процента на 2-3, но цена упасть не должна так как до 14 года доходности металлургов были весьма скудными, а тут аж 10-12%. Теперь я очень внимательно наблюдаю как прыгают с очень большого минуса до просто минуса мои инвестиции в металлургов, благо диверсификация спасает, но перейдем теперь к делу.

( Читать дальше )

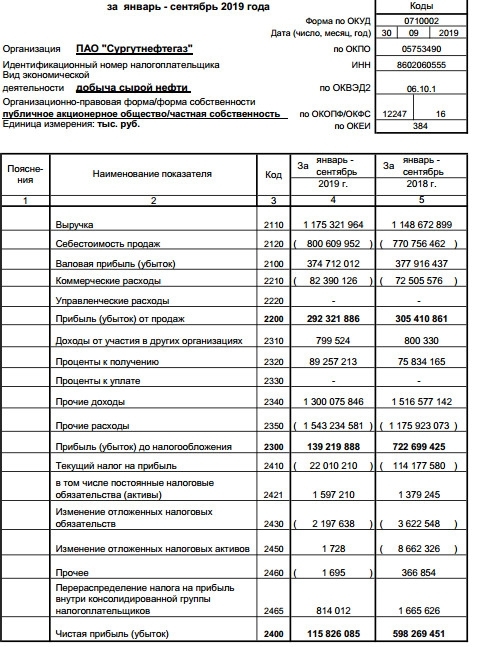

Сургутнефтегаз: дивидендные ожидания + корпоративная интрига

- 29 октября 2019, 22:52

- |

Сургутнефтегаз сегодня представил свою бухгалтерскую отчётность по РСБУ за 9 месяцев 2019 года:

Выручка компании за этот период немного прибавила – на 2,3% (г/г) до 1,18 млрд рублей, в то время как чистая прибыль рухнула сразу в пять с лишним раз до 115,8 млрд рублей. Учитывая специфику бизнеса Сургутнефтегаза, это вовсе неудивительно, ведь итоговый финансовый результат компании очень чувствителен к изменению курса доллара США по отношению к российской валюте.

Если посмотреть на прикреплённую картинку ниже, то можно увидеть, что за минувшие 9 месяцев 2018 года проценты за владение «кубышкой» и прибыль от продаж (непосредственно, операционная деятельность компании) в ltm-выражении практически не изменились, в то время как переоценка «кубышки» уже второй квартал кряду находится в отрицательной области. И будет там находиться по итогам всего текущего года, если курс доллара на момент 31 декабря не превысит 69,5 рублей (значение на конец 2018 года). Объясняется это весьма просто: за 9 месяцев 2018 года рубль несколько ослабел по отношению к доллару, в то время как в этом году российская валюта чувствует себя более уверенно к американской – а это значит, что валютная «кубышка», пересчитанная в рублях, в прошлом году пополнилась, а в этом году немного прохудилась.

( Читать дальше )

Как разобраться в 18000 акциях США

- 28 октября 2019, 13:22

- |

На американском рынке торгуется более 18000 эмитентов. Когда матёрым русским инвесторам задают вопрос почему они смотрят только на наш рынок, то обычно получают следующий ответ:

Там слишком много компаний. Чтобы их изучить, уйдут столетия.

Не поспоришь. У меня на беглый анализ одного годового отчета уходит не меньше часа. А тут их надо отсматривать тысячами. И делать какие-то выводы. Где взять столько времени?

Я задал себе вопрос, а можно ли сузить этот круг до нескольких десятков компаний? И как это сделать?

Как оказалось, рецепты есть. Вам понадобятся:

- Google поиск

- Google Translate

- Коллективный разум

( Читать дальше )

Кто не понял, тот поймёт, или Нигерия позиций не сдаёт.

- 18 октября 2019, 09:03

- |

--------------------

Содержание главы Роснефти обходится россиянам в 836 000 000 рублей в год. Это:

3500 лет работы учителем

2800 лет работы врачом

2000 лет работы шахтером

1700 лет работы профессором.

--------------------

«Роснефть» займет 15 млрд рублей, чтобы выплатить проценты по долгам.

--------------------

С 2020 года минимальная зарплата в Словакии увеличится до €580 в месяц (41 200 руб).

В России минимальная зарплата тоже увеличится — до рекордных 12 130 руб в месяц.

Всё благодаря огромным запасам нефти, газа, алмазов, золота, платины, палладия, алюминия, никеля, титана.

--------------------

Государственные расходы в год:

Япония Население: 127 млн

Здравоохранение: $457 млрд

Образование: $178 млрд

Армия: $47 млрд

Дороги: $37 млрд

Россия Население: 147 млн

Здравоохранение: $52 млрд

Образование: $57 млрд

Армия: $61 млрд

( Читать дальше )

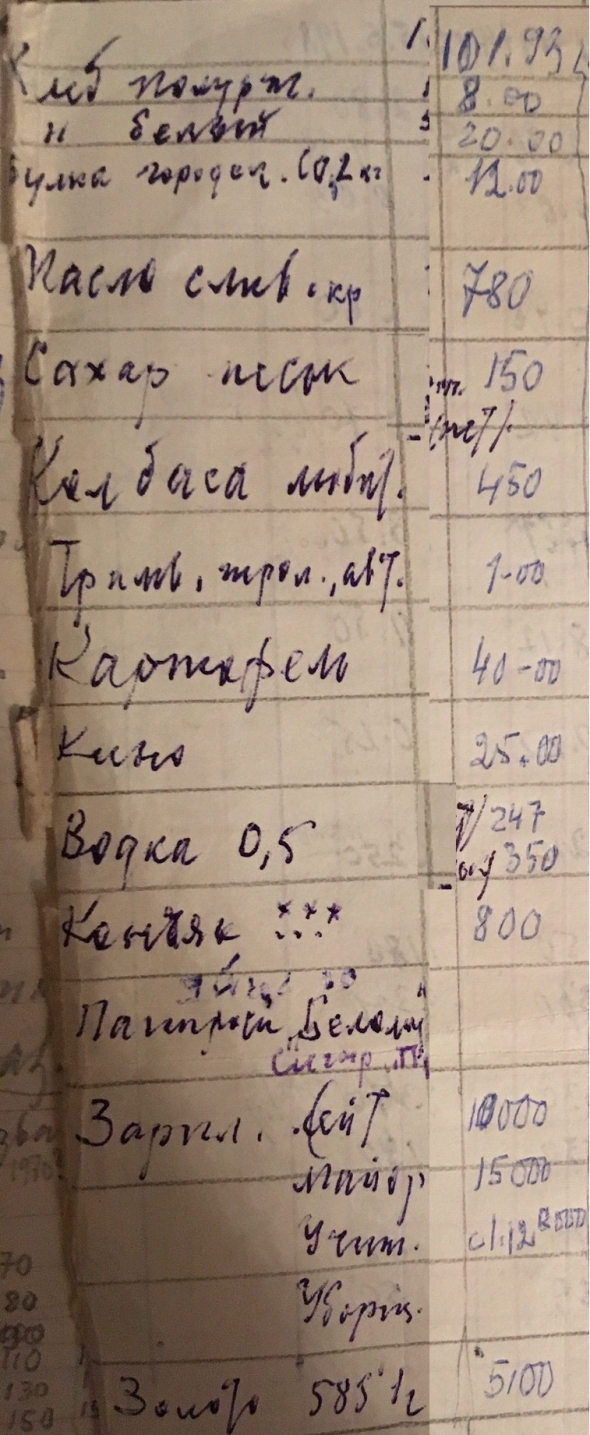

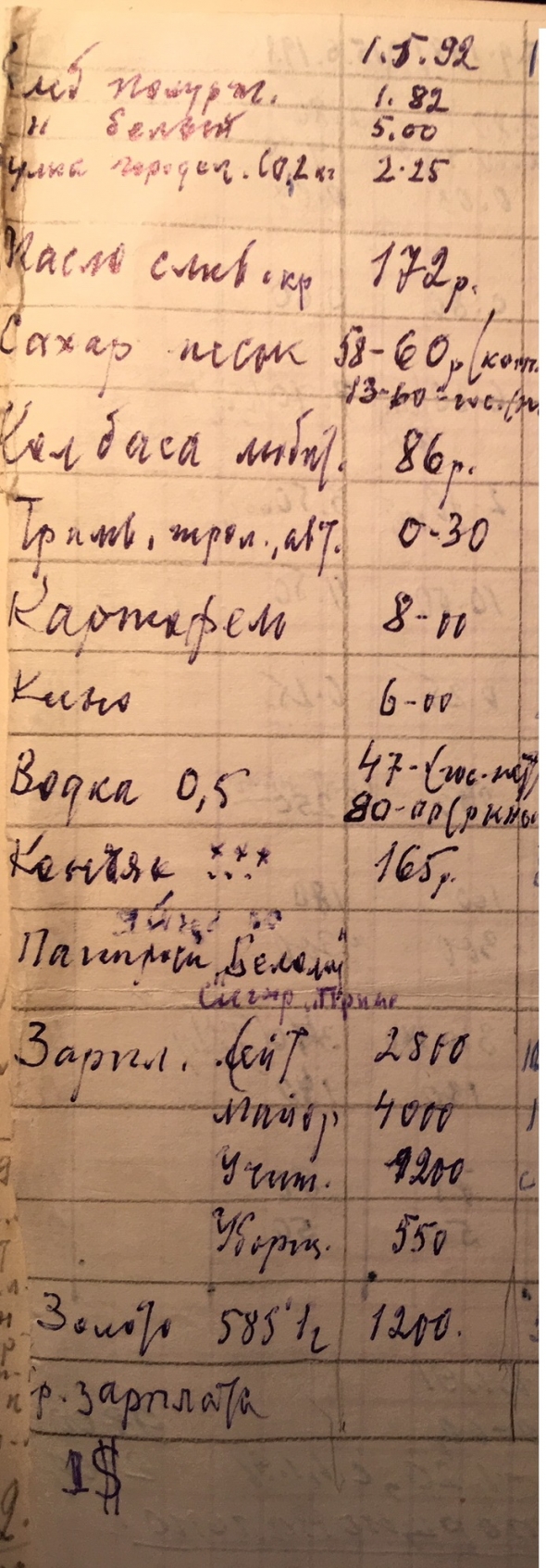

Кризис 1991 года. Часть 3 (1993)

- 16 октября 2019, 19:18

- |

Первая часть

https://smart-lab.ru/blog/567463.php

Вторая часть

https://smart-lab.ru/blog/567735.php

1993 наверное самый тяжелый год.

Теперь каждый год в дневнике начинается с цен на картошку и водку.

Картофель 40 р кг

Водка 350 р — 0,5 л

Фактически за год 1992 цены поднялись в 5 раз

Если считать, что дно Кондратьевской «зимы» пришлось на 1993, то зарплата стала меньше 2 грамм золота 583 тьей

запись от 9 февраля 1993

Вот 21. 7.92 я вычислил рост цен в час на пятак, сейчас надо этот показатель увеличивать в 5 раз.

Черт с ним с ценами! Может это и нужно для будущей приличной жизни.

Сегодня в нашем туалете я нашел скомканную 100-рублевку. {Здесь моё имя} " посеял". И я задумался: хорошо это или плохо?

Ленина каждый засранец сейчас может выругать как угодно, Ленин это диалектика ...., то что {...} наплевательски относится к деньгам — плохо. А то, что он не трясется над ними ними — хорошо, он не жаден, не скуп.

( Читать дальше )

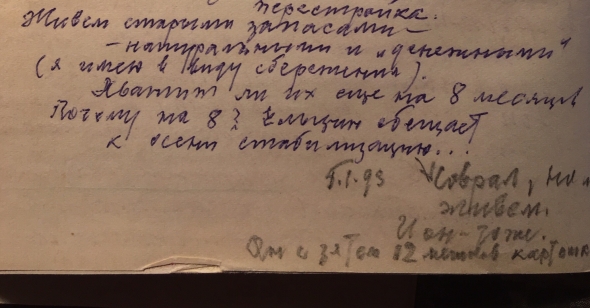

Кризис 1991 года. Часть 2. (1992 год)

- 15 октября 2019, 18:39

- |

часть 1 тут https://smart-lab.ru/blog/567463.php

Часть 2 1992 г

Зима 1992 года встретила людей с официальным подъемом цен в 6 раз. и местами до 7-10 раз.

Картофель если еще год назад стоил 1 р 20 копеек был по 8 рублей, и порой по 10 р

.

В дневнике видно что дед ждет стабилизацию цен и уповает на Ельцина.

Ровно через год он в нем разочаруется, запись добавлена карандашом 5 января 1993 года.

Май 1992 г

Уже к маю цены немного, но устаканились

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал