Избранное трейдера Сберегатель (Сэр Лонг)

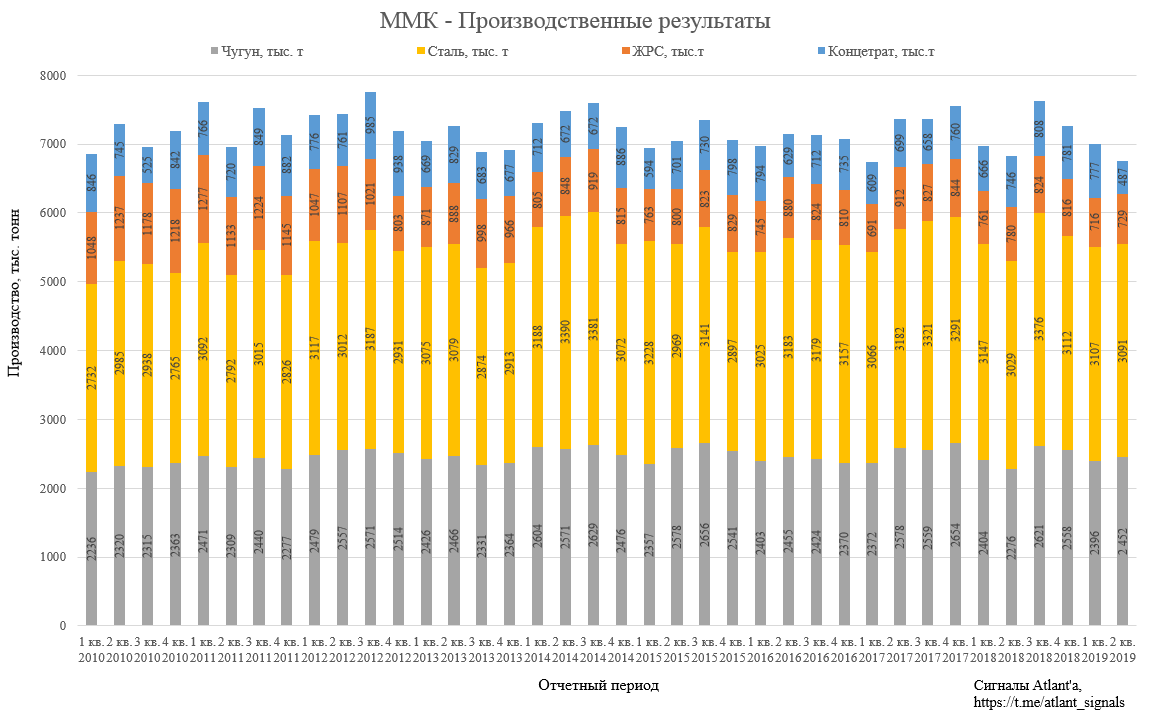

ММК. Обзор операционных показателей за 2-ой квартал 2019 года. Прогноз финансовых показателей и дивидендов

- 16 июля 2019, 17:18

- |

Рассмотрим операционные показатели ММК, а также попробуем спрогнозировать финансовые результаты компании.

Производство в целом стабильно, можно отметить снижение производства угольного концентрата, которая компания объясняет низкой добычей ввиду планового перемонтажа лавы:

Объем добычи коксующихся углей по итогам 2 кв. 2019 г. снизился на 33,2% к уровню 1 кв. 2019 г. и составил 978 тыс. тонн. Данное снижение связано с проведением перемонтажей лав в течение квартала.

Средневзвешенная цена реализации 1-ой тонны стальной продукции выросла с 578 долларов США до 625 по сравнению с 1-ым кварталом 2019 года, то есть рост на 8,1%. По сравнению со 2-ым кварталом 2019 года цена в долларах снизилась с 655 до 625, то есть на 4,6%.

В рублях средневзвешенная цена реализации выросла с 38,2 тыс. руб. до 40,3 по сравнению с 1-ым кварталом 2019 года, то есть на 5,5%. При этом по сравнению со 2-ым кварталом 2018 года цены снизились с 40,5 тыс. руб. до 40,3 то есть всего на 0,5%.

( Читать дальше )

- комментировать

- ★9

- Комментарии ( 10 )

На сундук мертвеца... Часть вторая «Центр международной торговли», «Бурятзолото», «Лензолото»

- 16 июля 2019, 13:04

- |

Продолжаем изучать сундуки с сокровищами на отечественном фондовом рынке. Ранее писалось про «Сургутнефтегаз» и «Саратовский НПЗ», сегодня рассмотрим «Центр международной торговли», «Бурятзолото» и «Лензолото».

«Центр международной торговли»

«Любители» терять деньги в банках...

Центр международной торговли (ПАО «ЦМТ») — крупнейший многопрофильный бизнес-комплекс, расположенный в центре Москвы (Краснопресненская набережная, 12), в непосредственной близости от Дома Правительства РФ и «Москва-Сити». Офисы, апартаменты и номера, рестораны и бары, конгресс-центр...

Управление недвижимостью — это классический cash-out бизнес, который должен радовать своих акционеров крупными дивидендными выплатами. Действительно, это самое разумное решение для компании, имеющей стабильный денежный поток, почти нулевую долговую нагрузку и низкие капитальные вложения, но в России свои особенности...

( Читать дальше )

Любовь к себе - залог успеха трейдера!

- 16 июля 2019, 09:29

- |

Предисловие: Если Вы не знаете азов трейдинга (типа про стоплосс, РискМенеджмент и т.д.) и не читали руководство пользователя торгового терминала, то ЭТОТ ПОСТ НЕ ДЛЯ ВАС!

Если трейдер пребывает в унынии, пережИвая и пережЁвывая свои неудачные сделки, то формируется комплекс неудачника, препятствующего достижению Благополучия!

Для того чтобы изменить свою торговлю в «профитную» сторону, нужно меняться самому. Надо повышать самооценку посредством Любви к себе!

Мы ждем признания и поддержки со стороны. Но начните проявлять Любовь к себе прямо сейчас! Оторвитесь от торгового терминала и подойдите к зеркалу, улыбнитесь и скажите себе приятные слова! Начните себе нравиться в трейдинге. Думайте позитивно и о хорошем, повторяйте, что всё получится!

Не зацикливайтесь на убыточных сделках, не стесняйтесь прибыльных сделок. Не бойтесь писать на Смартлабе про свои успешные трейды. Не ругайте себя за трейдерские ошибки. Ведь всё что сделано – не вернешь! НИКОГДА не заходите в новую сделку, как попытку отбить предыдущий убыток! Новая сделка – это НОВАЯ сделка (вход, трейд)!!! А убыточному трейду скажи «спасибо» за приобретенный опыт, который поможет избежать этих ошибок в будущем. Только анализируй неудачные сделки ВНЕ торговой сессии (до, после торговой сессии или на выходных)!

( Читать дальше )

На сундук мертвеца... Часть первая «Сургутнефтегаз» и «Саратовский НПЗ»

- 15 июля 2019, 16:42

- |

Если вы используете расчёты, то необязательно достигнете вершин, но точно не погрузитесь в безумие.

Уоррен Баффетт

Всем известна история о золоте капитана Флинта, сколько искателей приключений пыталось его найти, но всё безуспешно. Что-то похожее можно встретить и на нашем фондовом рынке.

( Читать дальше )

Новый вид развода от банков - электронная подпись.

- 15 июля 2019, 11:59

- |

www.banki.ru/news/daytheme/?id=10900824

В «Народном рейтинге» участились жалобы клиентов Альфа-Банка на тайное подключение страховок при оформлении банковских продуктов. Только за последний месяц Банки.ру обнаружил десятки таких отзывов. Подключать клиента к договору коллективного страхования незаметно для него самого сотрудникам кредитной организации позволяла простая электронная подпись (ПЭП). В Альфа-Банке утверждают, что эксперимент с подписанием договоров страхования с ПЭП закончен.

«Решил воспользоваться предложением «100 дней без процентов». При оформлении поинтересовался, есть ли какие-нибудь дополнительные платежи, комиссии, страховки, кроме стоимости годового обслуживания. Про страховку не было сказано ни слова. Ровно через месяц пользования картой была списана «комиссия за организацию страхования», — пишет пользователь

( Читать дальше )

Паттерн, который работает

- 12 июля 2019, 23:51

- |

В отличии от этой темы, которую считаю:

Кстати говоря, автор мне не знаком и с ним не пересекались, но я оказался в ЧС — «Совпадение? Не думаю». © Киселев.

1. Работает практически на любом рынке.

2. Простота идентификации

3. Хороший P/L

( Читать дальше )

Магический фильтр NetDebt<EBITDA

- 11 июля 2019, 18:09

- |

У всех годных акций показатель Чистый Долг меньше показателя EBITDA (NetDebt<EBITDA).

Т.е. остальные показатели не требуются для фильтрации.

(я использую E, EV, EBITDA, BV, NetDebt и ДД)

Поэтому нужно взять фишки с требуемой ДД из таблицы Дивидендная доходность обыкновенной акции российских компаний ММВБ и применить к ним простейший фильтр NetDebt<EBITDA.

И портфель готов!

Фильтр действительно какой-то магический, ибо в портфель не попадают фишки с отрицательным значением BV и большинство фишек с завышенным соотношением EV\E.

При желании, можно удалить оставшиеся переоцененные фишки дополнительным фильтром EV\E<8.5

=

( Читать дальше )

забудьте про наличку

- 11 июля 2019, 14:09

- |

Банк ВТБ ввёл 10% комиссию за снятие наличных в кассе без использования банковской карты. Информация об этом появилась на сайте банка в разделе «Тарифы и комиссии».

Так, снимая со счёта через кассу 100 тысяч рублей, банк удержит 10 000 рублей комиссии. Уточняется, что комиссия действует на суммы от 100 тысяч рублей.

https://www.vtb.ru/tarify/#tab_0_1#

см раздел 7

НКНХ: как можно легально не платить НДФЛ с реализации

- 10 июля 2019, 09:19

- |

Рассматриваемый кейс другой. ЦБ, обращающиеся на организованном рынке ценных бумаг (ОЦБ), приобретены на обычный брокерский счет до 01.01.2014 (т.е. ничего из вышесказанного о вычетах не применимо) и находятся в непрерывном владении более 5 лет. В примере разобран НКНХ, но выводы применимы к любому эмитенту.

Речь пойдет о возможности освобождения от налогообложения НДФЛ реализации ЦБ на основании п.17.2 ст. 217 НК при владении акциями более 5 лет и с одновременным соответствием реализованных акций ОДНОМУ из указанных в пункте 2 статьи 284.2 НК критериев, на который ссылается упомянутый п.17.2.

( Читать дальше )

Дивиденды ОГК-2 за 2019 год могут быть ниже ожиданий - ИК QBF

- 09 июля 2019, 20:32

- |

Это приведет к более низким, чем ожидалось, дивидендам за 2019 год: при направлении 35% чистой прибыли на дивиденды дивидендная доходность составит порядка 4%. При этом, если «ОГК-2», которая контролируется через дочерние компании «Газпромом», решит направить 50% чистой прибыли на дивиденды, то дивдоходность составит лишь около 6%. Необходимо отметить, что убыток в размере 5,2 млрд руб. является «бумажным», поскольку в отчетном периоде (2019 год) компания не несет убытки в 7,5 млрд руб., при этом получает 2,3 млрд руб. прибыли. Если «бумажный» убыток будет исключаться из базы расчета дивидендов, то в текущих котировках дивидендная доходность «ОГК-2» при направлении 35% чистой прибыли на дивиденды может составить около 7,5%, а при 50% – 10,5%. Компромиссом с акционерами мог бы быть вариант с направлением 35% скорректированной чистой прибыли на дивиденды.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал