Избранное трейдера Камиль

Прокачка ласкового зигзага

- 12 июля 2018, 15:56

- |

Насколько он ласковый? Это легко посчитать. Для этого надо всего лишь угадать реализованную волатильность БА на момент квартальной экспирации :)

Тут у многих возникают сложности, поэтому я сделаю это за них. В духе «почтенных» аналитиков, я объявлю, что волатильность пойдет либо вверх, либо вниз, но в целом вполне себе может оказаться в диапазоне от 16.8% до 23%.

Дальше уже проще. Т.к. мы продаем пут и покупаем кол, то даже целому поколению опционных гениев, взращенному на просторах Смарт-лаба, должно быть понятно, что хеджировать кол надо по 16.8%, а пут по 23%. Если не понятно, то никакие они еще не гении и надо еще подучиться.

Считаем теперь насколько все-таки ласковый наш зигзаг. Я считал в 14:09 и фьюч был на отметке 116740. Получилось 5.74 пункта — все, что добавит к вашему финрезу хеджирование по БШ.

Курам на смех! Нужно срочно звонить в сервис по прокачке зигзагов… к счастью обеденный перерыв уже закончился и удача не заставила себя долго ждать. Ласковость зигзага после прокачки — 262.52 пункта. Или другими словами в 46 раз больше. Мое почтение!

( Читать дальше )

- комментировать

- ★7

- Комментарии ( 75 )

Альтернативная опционометрика (часть 3)

- 05 июня 2018, 09:51

- |

Начало здесь:

Часть 1 smart-lab.ru/blog/474365.php

часть 2 smart-lab.ru/blog/474597.php

Как упоминалось во второй части: для своих расчетов я беру цены опционов непосредственно из таблицы опционов в реальном времени. Цену стредла я обозначаю буквой А в связи с визуальной сходностью.

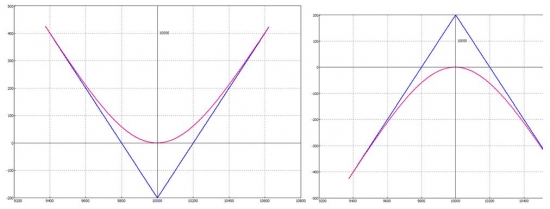

Цены опционов на других страйках можно представить как функцию:

F(А, х), где А – стредл на центральном страйке; х – расстояние в пунктах от центрального страйка (цены базового актива).

Имея цену опциона на центральном страйке (с нулевым смещением в какую-либо сторону) можем рассчитать цены опционов на других страйках. Для такого расчета есть формула, которую я называю «эталонной». Ее вывод с пояснениями и рисунками занимает 7 листов формата А4. На написание этой формулы и осознание всех факторов действующих на цену у меня ушло три года. Поэтому, эталонная формула не будет раскрыта.

( Читать дальше )

Альтернативная опционометрика (часть 2)

- 01 июня 2018, 11:03

- |

Начало здесь: smart-lab.ru/blog/474365.php

Читающие меня друзья, благодарю вас за комментарии к первой части. Они помогли найти мне некоторые небольшие недочеты и наметить дальнейший путь развития.

Эта часть в большей степени является презентацией результатов использования методики. Поскольку, изложение дальнейшей описательной составляющей у некоторых читателей может вызвать мысль о том, что все изложенное является красочной фантазией автора, не применимой к реальности.

Основное отличие от стандартного метода оценки стоимости опционов является утверждение:

Цену опциона можно рассчитывать исходя из показателей волатильности, не привязанной в процентном отношении к цене базового актива. В моем случае волатильность измеряется пунктах индикатора ATR(Н1).

За исходные данные берется цена опциона на центральном страйке (стредл на центральном страйке). Получить ее можно опираясь на историческую волатильность (описано в 1 части), или просто взяв текущие значения из таблицы опционов, опираясь на ожидаемую волатильность.

( Читать дальше )

Альтернативная опционометрика (часть 1)

- 31 мая 2018, 12:51

- |

Вашему вниманию предлагается альтернативный взгляд на оценку стоимости опционов. Забудьте, всё чему вас учили, и начнем мыслить с чистого листа.

Чтобы иметь меньше параметров, «избавимся» от дельты и от всяких рассуждений «что куда пойдет и на сколько процентов». Рассмотрим самую простую дельтанейтральную позицию -стредл.

Проданный стредл или купленный это не важно. Будем пытаться его дельтанейтралить. Если не вдаваться в подробности формул, а выделить основное свойство такого действия, то результат будет зависеть от того расстояния, которое «набегает» нам цена базового актива. Тут появляется один важный момент: Расстояние пробегаемое базовым активом можно выразить через волатильность базового актива в процентах, но можно этого не делать. Можно использовать непосредственно «длину пробега» для оценки стоимости опциона.

( Читать дальше )

Инвестиционный налоговый вычет по ценным бумагам

- 22 мая 2018, 12:12

- |

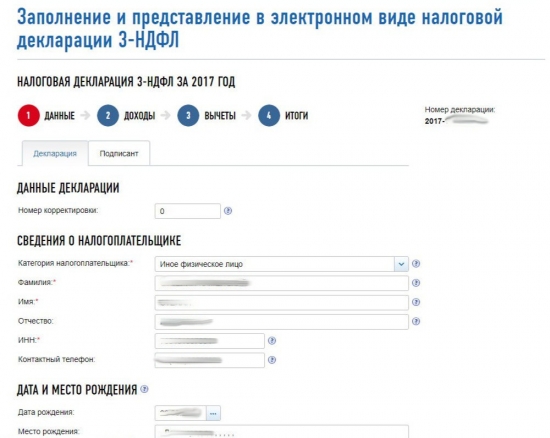

Долго искал информацию как заполнить декларацию 3-НДФЛ чтобы получить вычет по убыткам по ценным бумагам. Везде только часть информации. И решил поделиться своим опытом. Буду благодарен за плюсы в карму

Шаг 1. Берём выписку у брокера по убытком за все прошедшие года, но не более чем за 10 лет. И берём выписку о доходах. Тоже можно взять за все года. Чтобы навести порядок раз и навсегда)) Оригиналы нам не нужны, достаточно будет черно белых сканов от брокера.

Шаг 2. Заходим на сайт налоговой (https://lkfl.nalog.ru/ndfl/main.html) и начинаем заполнять справку 3 НДФЛ.

Поначалу всё просто. Имя, фамилия и прочие личные данные.

Декларацию я подавал в 2018 году, за 17 год. Но убытки можно указать только с 16 года и ранее. Не знаю почему так...

( Читать дальше )

Разминка перед завтрашней опционной конференцией: календарные спреды.

- 18 мая 2018, 17:42

- |

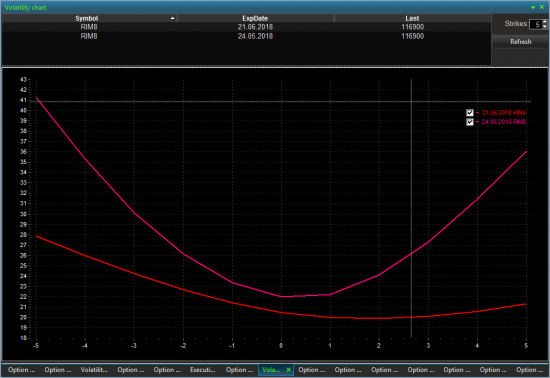

С 21 мая биржа переходит на новый алгоритм расчета ГО, при этом нам обещают, что ГО на календарные спреды будет существенно снижено по сравнению с нынешней ситуацией. Давайте в это поверим и рассмотрим, что и зачем можно делать с календарными опционными спредами.

На всякий случай напомню:

1. Календарный спред — это продажа/покупка опционов одного страйка, но разных сроках экспирации.

2. Прямым календарным спредом называется позиция, при которой продается опцион с ближней датой экспирации, а покупается с дальней. Обратным календарным спредом, понятное дело, называется позиция, когда все наоборот, покупается ближний, продается дальний.

3. Что касается рисков. Как это не покажется странным, и там и там он ограничен, только при прямом спреде риск существенно больше.

Когда есть смысл покупать опционный (прямой) спред? Посмотрите на ниже приведенную картинку кривых волатильностей RI экспирации 24 мая (она выше) и 21 июня.

( Читать дальше )

Вычет по ИИС и nalog.ru

- 16 мая 2018, 12:12

- |

Уже больше месяца как вижу всю суммы вычета у себя в личном кабинете на nalog.ru, как «Налог на доходы / Переплата».

Там есть кнопка «Заявление о возврате», но мой налоговый консультант (подавал на вычет через сбер) говорит, что не надо самому ничего делать — всё должно рано или поздно упасть на расчетный счет, который указан в заявлении.

У кого был опыт? Можно подавать заявление о возврате, или надо ждать чего-то?

Переход на Америку

- 16 мая 2018, 11:00

- |

Внимательно изучаю возможности торговли на Американской бирже. Больше интересует рынок опционов, как наиболее маржинальный в плане риск/доход.

Пока открыл демку у IB. Не мудрствуя лукаво тренируюсь с ES ) Информации по Америке очень мало. Накопал некоторые ссылки по торговле, брокерам и терминалам. Может кому-нибудь пригодятся. Буду признателен если накидаете ссылок в ответ. Интересуют ликвидные и волатильные акции/фьючерсы и опционы на них.

www.long-short.pro/post/vnutridnevnaya-torgovlya-e-mini-es-kombiniruem-torgovye-strategii-na-gepe-s-analizom-diapazona-otkrytiya-307

smart-lab.ru/blog/424467.php

vk.com/topic-90134959_33504919

pammer-trader.com/trejding/level-2-chto-takoe-ecn-i-dark-pools.html

tradeinwest.ru/e-mini-sp-500/

smart-lab.ru/blog/470470.php

smart-lab.ru/blog/468799.php

forum.moex.com/viewtopic.asp?t=27500

www.investrim.ru/brok_us.html

В ссылках со смарт-лаба порой более полезно читать комменты.

Что будет, если доллар продолжит дорожать

- 04 мая 2018, 19:06

- |

Доллар по 65:

— Центробанк всеми фибрами удерживает низкие процентные ставки, не особо заботясь об инфляции. Это позитивно для компаний, поэтому фондовый рынок продолжает расти, а инвесторы вкладываются в дивидендные стратегии, поскольку верят в среднесрочные перспективы.

- Минфин снова принципиально прекращает покупать валюту на рынке.

— Финансовые власти рассуждают на тему макроэкономической стабильности и свободного плавания рубля. Одновременно раздаются голоса лоббистов с просьбой поддержать банки и компании в случае необходимости. Но госбанки (Сбер и ВТБ) и так не переживают, ибо на их стороне печатный станок, которого не было в 1991 году.

— Граждане занимают очереди в обменных пунктах валюты, банки увеличивают спрэды — разницу курсов покупки и продажи валюты. Некоторые покупают айфоны и компьютеры в ожидании роста цен на технику. Страхи о подорожании вселяют сами продавцы, чтобы увеличить спрос.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал