Избранное трейдера Stang

Как американцы через Украину Европу превращает в колонию.

- 05 февраля 2022, 23:26

- |

Поначалу я думал. Что основная цель США захватить силой Донбас. Потому что они теряют политическую силу в стране. После Зеленского нет марионетки. Которая могла бы заменить его на следующих президентских выборах. В Армении им удалось сохранить партию Пашиняна благодаря признанию геноцида армян в Турции. Если с Арменией хватило просто слов. То в Украине уже этого недостаточно. Народ устал от лживых слов. И прежде всего элита прозрела. И поняла – сколько не воруй, все равно становятся беднее вместе с Украиной.

По мере того. Как США выдвигали варианты санкции. Становилось понятным. Что они не затрагивают США. А наносят удар только Европе. США давно хотят закрыть все газовые проекты из РФ. И северный поток решает экономическую выгоду для США. Минторг США заговорил об экспортном сдерживании России. Пока говорят об технологиях. Но эти санкции и так уже реализовали в 2014 году и ужесточались далее посредством ввода лицензирования товаров двойного назначения. О каких еще ограничениях они говорят? Если они запретят газопровод, то это фактически будет означать. Что они будут Европе указывать. Что им покупать и у кого. Как это на сегодня реализовано в Украине посредством квотирования. Кто не знает, экспорт из Украины в Европу упал и до сих пор не превзошел уровня 2014 года из за квот Европы. Чем вам не квотирование для Европы под лозунгом санкций против России?

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 18 )

Какая из этих фишек удвоится быстрее от текущих цен? (GAZP SBER ROSN LKOH NVTK GMKN PLZL)

- 05 февраля 2022, 20:06

- |

Какая из этих фишек удвоится быстрее от текущих цен? (GAZP SBER ROSN LKOH NVTK GMKN PLZL)

А я напомню что от самого хая (за последние годы) они упали на:

Лукойл -7 %

Роснефть -14 %

Газпром -18 %

Новатэк -19 %

ГМК Норникель -24 %

Сбербанк -34 %

Полюс Золото -35 %

На пенсию в ... лет!

- 05 февраля 2022, 18:55

- |

Еще очень нравятся темы про диверсификацию, особенно в акциях Мосбиржи. Набираем портфель, диверсифицируемся на всю котлету и сидим ждем пенсию.

Решил глянуть, как коррелируют основные бумаги за последние 2 месяца, 1 год и 10лет. UP -соответствует идеальному восходящему тренду.

Корреляция за последних 60 дней. Практически все бумажки в дауне. Лукойл и ГМК слегка сопротивляются.

( Читать дальше )

Каждый шестой заёмщик находится в дефолте.

- 05 февраля 2022, 16:58

- |

Меня заинтересовало следующее:

«По итогам 2021 года количество должников, имеющих просроченную задолженность перед банками со сроком более 90 дней, составило порядка 6 миллионов россиян, таким образом, каждый шестой клиент находится в дефолте. При этом за прошлый год количество должников снизилось на 2%», — сказано в исследовании.Если верить журналистам, то в банковской системе 16,7% заемщиков-физиков — дефолтники. Чёт мне кажется, что это овердофуя, если учитывать, что у пендосов ипотечный кризис в 2008 году начался с 8% неплательщиков. Да, там дефолты по ипотеке, другая банковская система, перекрестное кредитование и тд. Тем не менее, каждый шестой заемщик у нас в дефолте — мягко говоря напрягает. Ещё не понятна структура задолженностей, сколько там ипотеки, авто-кредитов, потребов и тд. Учитывает ли эта статистика просрочников в мфо?

( Читать дальше )

Вопрос к брокеру ВТБ.

- 05 февраля 2022, 14:23

- |

Оставьте возможность установки стопов хоть на одном сервере в выходные дни.

Какая максимальная ставка ЦБ РФ будет в 2022г. и когда она начнёт падать

- 05 февраля 2022, 14:07

- |

Интересное мнение.

Квартальные спреды Si (фьючерс USD / RUB).

( Читать дальше )

Когда уже у московских строителей закончится синекура?

- 05 февраля 2022, 12:55

- |

ПИК продажи метров:

Самолет продажи метров:

Можете считать меня паникером, но мне кажется, что обвал спроса должен быть достаточно резким. Вероятно это произойдет, когда предложение квартир станет уже достаточно большим, ставка стабилизируется на высоком уровне, а цены перестанут расти. Пока же я не берусь прогнозировать...

Мнение: что ждать в 2022г. Что было за неделю.

- 05 февраля 2022, 09:23

- |

Друзья,

в этом выпуске – мнение о рынках и о произошедшем за неделю.

На заседании ЕЦБ было без неожиданностей: ставку оставили 0.

ЕЦБ пойдёт по стопам ФРС.

Вопросы – в том, сколько будет повышений ставки от ЕЦБ,

Когда и на сколько будет снижен баланс ФРС и как снижен

(продажа или ликвидация UST, срок которых истекает).

Резервный статус валюты — главное конкурентное преимущество США.

Поэтому ФРС вернёт инфляцию $ к таргету 2% через поднятие ставок и разгрузку баланса с нынешних $9 трлн. (QE наоборот: тормоз).

В связи с ростом инфляции в Еврозоне до 5,1%, было укрепление Евро с 1,115 до 1,145

(на ожиданиях ужесточения ДКП в Еврозоне).

На неделе: укрепление рубля, рост нефти, попытки отскока в индексе RGBI (ОФЗ).

По мнению Сбер CIB, ставка ЦБ РФ в 1 полугодии 2022г., вероятно, превысит 10% и начнёт снижаться в конце 2022г.

Февраль исторически – опасный месяц на фондовых рынках.

Что дальше ?

Мнение – в этом выпуске.

С уважением,

Олег.

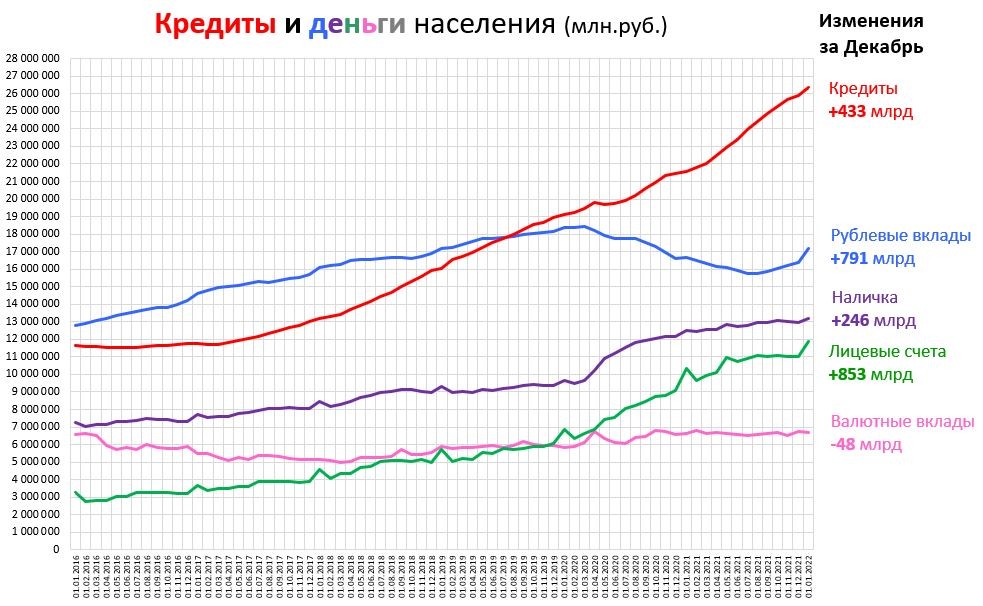

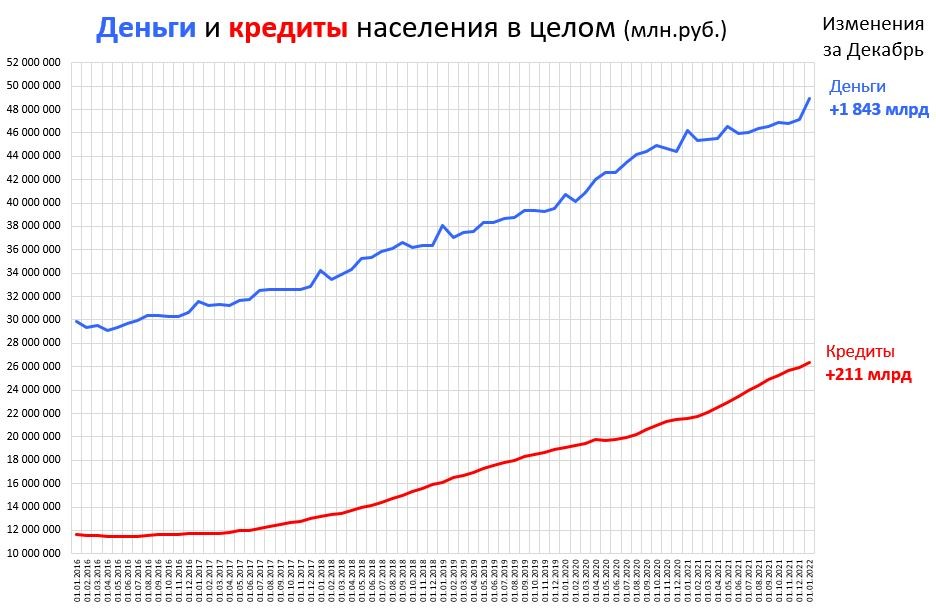

Кредиты и деньги россиян (м/м).

- 04 февраля 2022, 23:23

- |

Продолжаю ежемесячные публикации графиков, построенных по данным отчета ЦБ — Обзор банковской системы. С учетом декабрьских данных, графики выглядят так:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал