Избранное трейдера Stang

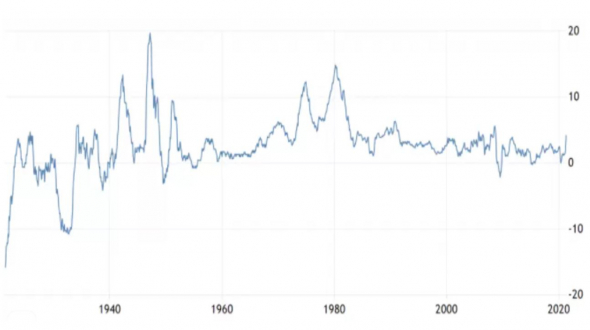

Индекс доллара рассматриваю как индикатор риска, пробой 90 вверх = риск коррекции в июне, график инфляции в США за 100 лет

- 27 мая 2021, 07:56

- |

Похоже на двойное дно.

Смотрю на индекс доллара как на индикатор: рост = risk off, падение = $ risk on.

Думаю, если будет отскок от 90 вверх по индексу доллара, то высокая вероятность коррекции в июне.

Инфляция в США за 100 лет.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 6 )

Реальная инфляция в США 9%

- 26 мая 2021, 20:44

- |

США: базовый индекс потребительских цен (красным, в % г/г) и индекс цен на вторичном рынке жилья (голубым, в % г/г). Источник: Федеральное бюро статистики труда США, Национальная ассоциация риэлторов США, Haver Analytics

Если сравнивать яблоки с яблоками, то сегодня потребительская инфляция в США близка к пиковым значениям конца 1970-х годов. Это должно было бы стать сигналом тревоги для ФРС, так как ее монетарная политика базируется на реальных событиях, а не на ожидаемых. Однако официальная статистика по инфляции далека от уровней 1970-х годов, так как больше не включает в себя динамику цен на жилье.

( Читать дальше )

Русагро - рекордсмен

- 26 мая 2021, 20:42

- |

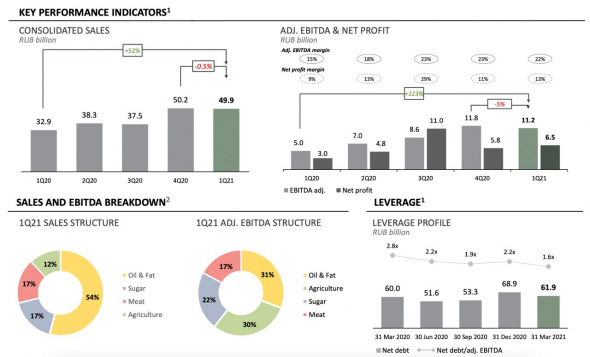

Не успел новостной фон остыть после рекордного отчета Русагро за 2020 год и таких же дивидендов, как снова компания отчитывается за первый квартал 2021 года и показывает отличные результаты. В этой статье я хочу поговорить о перспективах компании, постараться найти дополнительные точки роста и решить, есть ли еще апсайды.

Первый квартал 2021 года оказался вновь близок к рекордному. Выручка за период выросла на 52% до 49,9 млрд рублей. Даже высокая база прошлых периодов не мешает прирастать бизнесу во всех сегментах. Сахарный сегмент начал восстановление, за 1 квартал рост составил 65%. Самый скромный рост показал мясной сегмент и то, продажи увеличились на 26%.

Если на результаты нефтегазового сектора большое влияние оказывают курсовые разницы, то для Русагро — это переоценка биологических активов. Убыток от переоценки в первом квартале составил 2 млрд рублей. Динамика может продолжиться и во втором, частично компенсировав рост выручки.

Операционная прибыль осталась на уровне прошлого года, говоря о хорошей работе руководства по оптимизации рабочего процесса. Как итог, чистая прибыль увеличилась более чем в 2 раза до 6,5 млрд рублей, против 3 млрд в 2020 году.

Чистый долг удалось немного сократить до 62 млрд рублей на конец первого квартала, а NetDebt/скорр. EBITDA составляет комфортные 1,62x. По остальным мультипликаторам все по-прежнему хорошо. P/E = 4,4, а P/B = 0,93. У того же Черкизово P/E = 5,3, а P/B = 1,36. Все это говорит о сохраняющемся потенциале роста акций в будущем.

Негативным моментом являются вбросы Telegram каналов об уголовных делах в отношении владельца Группы Мошковиче. Но до сих пор эта информация не подтверждена, поэтому я исключаю ее из системы принятия решений.

За 2020 год Русагро заплатила рекордные дивиденды своим акционерам. Доходность составила 10,1% по году. Не многие компании в РФ платят дивиденды на таком уровне. К слову, на закрытие дивидендного гэпа котировкам потребовалось всего 15 торговых сессий.

Для меня Русагро является показательным примером компании роста. Бизнес прирастает не только количественно, но и качественно. Низкие мультипликаторы, даже в сравнении с конкурентами, дают основание рассчитывать на рост котировок и значительных апсайдах их курсовой стоимости. Для меня это лишь вопрос времени.

*Не является индивидуальной инвестиционной рекомендацией

Кому удобно читать меня в соцсетях, пожалуйста:

Telegram — уже больше 27 тысяч человек оценили

Монополист в РФ поднимает цены из-за роста цен.

- 26 мая 2021, 19:05

- |

Цены на стройматериалы выросли, поэтому надо поднять железнодорожные тарифы, чтобы компенсировать затраты на удорожание проекта расширения БАМа и Транссиба. Монополист просит повысить тарифы на восточные перевозки или просто повысить тарифы на все грузовые перевозки.

Пацанов можно понять. Кругом все поднимают цены, а они сидят как дураки. Надо срочно что-то придумывать. И вот… придумали! А главное — не надо повышать эффективность и оптимизировать затраты. Поклонились Царю — и вперед. Красота!

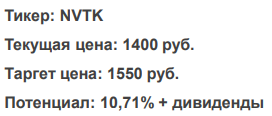

Акции Новатэка отстают от рынка - КИТ Финанс Брокер

- 26 мая 2021, 16:35

- |

Финансовые результаты: НОВАТЭК опубликовал сильные финансовые результаты за I кв. 2021 г. по МСФО. Выручка увеличилась на 32,5% по сравнению с аналогичным периодом прошлого года – до 244,6 млрд руб. Скорректированная чистая прибыль на курсовые разницы и выбытие долей владения в дочерних обществах и совместных предприятиях выросла на 41,5% – до 75,8 млрд руб.

Сильные финансовые результаты НОВАТЭКа вышли в рамках наших ожиданий, рост показателей обусловлен положительной динамикой цен на газ и девальвацией рубля в I кв. 2021 г. Ждём сохранения положительной динамики во II кв. 2021 г. по МСФО на фоне высоких цен на газ. Доля в общей выручке компании от газа составляет 51%.

Среднесрочно экологические программы в Европе и Китае, приведут к снижению спроса на уголь. Энергетический уголь стал замещаться более экологичным СПГ, это также поддерживает цены на газ.

Акции компании скорректировались с исторических максимумов более чем на 10%, в тот момент, когда цены на газ выросли почти на 20%. Мы считаем, что акции НОВАТЭКа отстают от рынка, в связи с этим включаем акции в портфель с целью 1550 руб.КИТ Финанс Брокер

Почему нефтяные компании рано покупать

- 26 мая 2021, 14:29

- |

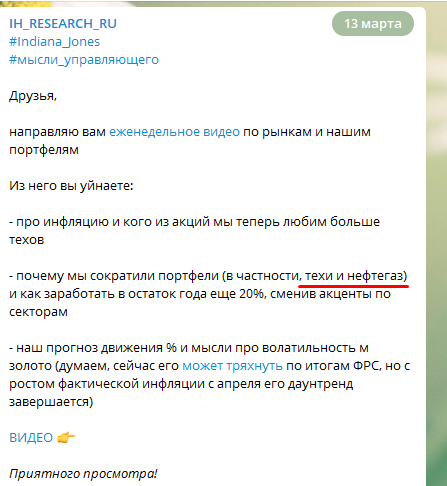

Нефтегазовый сектор отставал от индекса Мосбиржи последние два месяца. Это было фундаментально оправданно: по всем фишкам, кроме Газпрома, мы давно поменяли BUY на HOLD, потому что они торгуются с небольшими апсайдами к фундаментальным оценкам.

Из сегодняшней статьи вы узнаете, почему нефтяные компании были неинтересны к покупке последние два месяца.

Индекс Мосбиржи (синий) против индекса нефтегазовых компаний (оранжевый) падает с середины марта:

13 марта мы рассказывали в рамках нашей подписки о том, что нефтяные фишки подошли к своим фундаментальным оценкам.

( Читать дальше )

Самый "тормозной" брокер россии, кто он?

- 26 мая 2021, 12:28

- |

Страна тоже должна знать своих героев.

Предыстория — торгую срочку, внутри дня, до 10 утра она была нафиг не нужна. Тут возникла мысль, протестированная в ТС Лаб о торговле на больших таймфреймах с планированием сделок (соответственно выставлением take и stop заявок) с вечера.

Как человек, близко знакомый с качеством работы российских серверных инфраструктур и ИТ в целом, я решил перед началом посмотреть — как с утра себя ведет квик у брокера: есть ли на открытии тормоза по стакану, как отрисовывается график и т.д. в первые 15-20 минут торгов.

Сказано — сделано.

Встал пораньше, включил квик. Сказал «Поехали!».

7:00 Пусто

7:05 Аналогично

...

7:40 Снежно белые графики и стакан. Полет не удался, Гагарин с матом ушел спать.

Я, в общем то, людям не верю давно, это проверено жизнью и обоснованно. Но всегда все таки стараюсь найти в них что то хорошее, поэтому подумал «вдруг это просто случайность, разовый технических сбой и т.д.»

( Читать дальше )

К вопросу "можно ли обыграть индекс?"

- 26 мая 2021, 11:29

- |

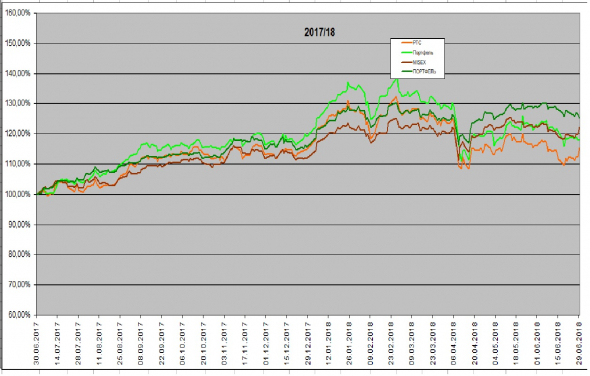

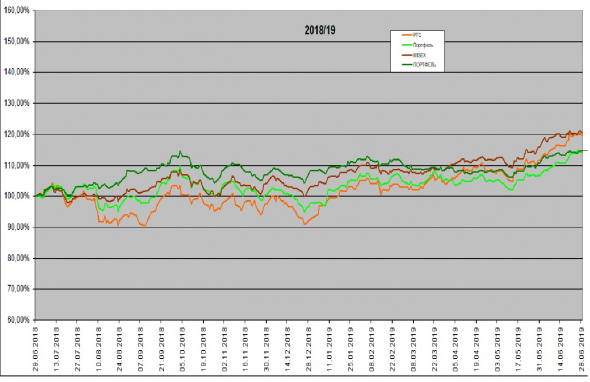

Торгую на ММВБ средне- и долгосрочно, без плеча, без стопов, по стратегии, изложенной (без подробностей) здесь.

Мой финансовый год начинается 1 июля и заканчивается 30 июня. Ниже приведены графики за последние 4 года.

По моей стратегии индекс ММВБ обыгрывается на падающем рынке или при волатильности с широкой амплитудой. При монотонном рынке я не догоняю индекс, но прибыль то капает! :

( Читать дальше )

ТОП Кино 2020

- 26 мая 2021, 10:03

- |

по традиции мой список лучших фильмов 2020 года

ТОП Кино 2020

1. Ход королевы (мини–сериал 2020) The Queen's Gambit

2. Офицер и шпион (2019) J'accuse

3. Гнездо (2019) The Nest

4. Рыцари справедливости (2020) Retfærdighedens ryttere

5. Аферистка (2020) I Care a Lot

6. Девушка, подающая надежды (2020) Promising Young Woman

7. Душа (2020) Soul

8. Зависнуть в Палм-Спрингс (2020) Palm Springs

9. Король Стейтен-Айленда (2020) The King of Staten Island

10. Отец (2020) The Father

11. Довод (2020) Tenet

12. Человек-невидимка (2020) The Invisible Man

13. Дело Ричарда Джуэлла (2019) Richard Jewell

14. Иуда и чёрный мессия (2020) Judas and the Black Messiah

15. Дьявол всегда здесь (2020) The Devil All the Time

16. Банкир (2020) The Banker

17. Дорогие товарищи! (2020)

18. Игры шпионов (2020) The Courier

19. Побег из Претории (2020) Escape from Pretoria

20. Легенда о волках (2020) WolfWalkers

21. День курка (2019) Boss Level

22. Еще по одной (2020) Druk

23. В чужой шкуре (2020) Possessor

24. Темные воды (2019) Dark Waters

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал