Избранное трейдера Stang

Сейчас - сложная ситуация для тех, кто "на заборе". Ждать - это действительно сложно.

- 24 мая 2021, 07:39

- |

Растущий тренд стал боковиком.

Да, инфляция опасна, потому что ставки поднимут и ужесточат ДКП (денежно-кредитную политику): возможно, в 22г., возможно, уже в конце 21г.

Да, рынок перекуплен.

Рынок может выйти из перекупленности и на высокоинфляционном боковике, как в 1970-е (тогда Доу падал около 40%, но, в среднем, был боковик): для этого случая удобны облигации с защитой от инфляции (риск минимален, но от реальной инфляции они отстают, ещё и НДФЛ).

Если все ждут падение, то падение не происходит.

Если сумма для Вас существенна (и очень много времени надо чтобы эту сумму заработать), то главное -не потерять.

Сидеть просто в портфеле, близком по структуре к индексному, долгосрочно не плохой вариант. На дивах можно даже нормально жить. Но точка входа — это важно, а будущее не знвет никто.

Обвал марта 20г. был потому, что ФРС была тогда не готова.

Если ФРС считает высоко вероятным падение, то принимвет меры, чтобы падение не произошло.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 68 )

❗️График МЕДИ, как бы НАМЕКАЕТ что ПОРА!!!

- 24 мая 2021, 00:42

- |

График меди, хороший такой разворотный сигнал, месяц конечно ещё не закончился, осталось всего неделя. Мы подождём, никуда не торопимся, но я бы рекомендовал сокращать часть позиций.

Сам пока ещё в позициях и они пока такие, Русал, Глобалтранс, ДВМП, Петропавловск, Русснефть, Мечел ап, Virgin Galactic. На прошлой недели очень хорошо вырос Мечел ап, в ожидание дивидендов, ребята с калькулятором быстро посчитали что они могут составить 15-20 руб на акцию префа, ну и понеслось.

Virgin Galactic сходила на $13, (она куплена у меня по $20). Все слабые руки ее скинули, кого то, кто особенно увлекается плечем, свозили на Margin Call и она развернулась на $21, а тут ещё вчера и испытательный запуск удачный.

Сейчас покупать что то, на текущих уровнях я бы точно не стал и не забываем поговорку Sell in May and Go Away! Осталось всего неделя, а по концу года проверить сработает ли она на этот раз, ведь шансы очень велики.

t.me/finance_ALGO

Замечания по приложению Сбербанк Инвестор

- 24 мая 2021, 00:10

- |

Замечания по приложению Сбербанк Инвестор

Недавно установил приложение ВТБ Мои Инвестиции

https://smart-lab.ru/blog/697841.php

И, ради диверсификации, решил открыть брокерский счёт у ещё одного брокера, поскольку теперь это делается легко, быстро и дистанционно.

Будучи клиентом Сбербанка и пользователем приложения Сбербанк Онлайн, я не стал заморачиваться выбором второго брокера.

А просто открыл приложение Сбербанк Онлайн и в разделе Инвестиции и Пенсии создал распоряжение (это так называется?) на открытие брокерского счёта.

При этом надо было выбрать название тарифа и счёт для вывода денег.

Через два часа пришло СМС с паролем, и появилась возможность зайти в приложение Сбербанк Инвестор.

( Читать дальше )

💡 Инвестиции vs Спекуляции = Саморазвитие

- 23 мая 2021, 20:54

- |

Здравствуйте, друзья!

Прошу прощения за то, что затрагиваю избитую тему, которая обсуждалась на Смарт-Лабе уже неоднократно. Надеюсь, что смогу внести свои пять копеек в понимание этого, казалось бы, очевидного вопроса.

Дело в том, что в комментариях к моей инвестиционной идее по компании Arista Networks (см. статью Изучаем отчёт 8-K компании Arista Networks) один из Смарт-Лабовцев (Мр.Дакс) указал мне на то, что моя инвестиционная идея больше похожа на спекулятивную (https://smart-lab.ru/blog/684830.php#comment12361409).

Отвечая на комментарий Мр.Дакса, я попытался найти критерии, отличающие инвестиции от спекуляций и, к своему удивлению, обнаружил, что среди экспертов нет единства в понимании указанных отличий.

👉🏻 Одни источники указывают, что таким критерием является цель покупки ценных бумаг: инвестиции – рост фундаментальных показателей компании и её справедливой стоимости; спекуляции – поиск ценовой волатильности в результате изменения настроений участников рынка.

👉🏻 Другие источники такими критериями называют форму получения прибыли: инвестиции – дивиденды; спекуляции – изменения курсовой стоимости актива. Третьи – соотношение доходности и риска: инвестиции – низкий риск и доходность на сделку, спекуляции – высокий риск и доходность сделок.

Я считаю себя инвестором, однако ни с одним из приведённых критериев не согласен.

Цель? Единственная моя цель – получить прибыль на вложенный капитал. А что станет поводом для роста котировок (рост справедливой стоимости компании либо объявление повышенного дивиденда) – мне фиолетово.

( Читать дальше )

Падение битка вызовет...

- 23 мая 2021, 20:10

- |

ВВП, доходы населения и Индикатор Баффета России

- 21 мая 2021, 14:28

- |

Было интересно промоделировать как это работает на макроэкономических показателях. Вот такой получился у меня результат.

( Читать дальше )

Почему сырьевые компании растут, несмотря на падение акций роста

- 21 мая 2021, 10:09

- |

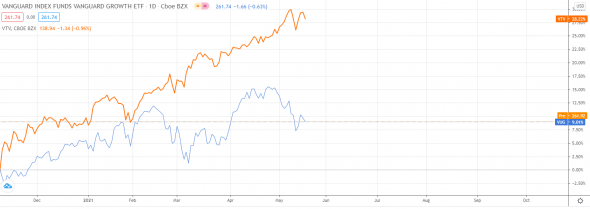

Начиная с осени, мы наблюдаем ситуацию роста акций стоимости по отношению к акциям роста. На одном и том же рынке за последние полгода можно было потерять 30-40% счета или заработать столько же.

Ключом к правильной аллокации портфеля было и остается понимание макротренда на ускорение инфляции и роста экономики.

Когда экономика ускоряется, надо быть в циклических акциях (добыча сырья, банки, девелоперы, потребительские товары не первой необходимости).

Когда замедляется — надо быть в акциях роста, чей бизнес растет темпами 20%+ в год.

В сегодняшней статье разберемся, почему так получается и как самому отследить момент, когда менять циклические активы на акции роста.

Вот как вели себя акции роста и акции стоимости последние полгода (акции роста — голубой график, акции стоимости — оранжевый):

( Читать дальше )

28-летняя симфония успеха или страсти русского инвестора

- 20 мая 2021, 16:56

- |

Нет повести печальнее на свете, чем повесть о мытарствах капитала простого русского (советского) человека.

Впрочем, если разобраться по существу, есть среди рядовых историй взлетов и падений фееричные истории успеха. О ней, а точнее об истории моих семейных инвестиций и пойдет этот поучительный рассказ. Включаем лампу, зовем кота.

I. Обычная рабочая инвестиция.

Я родился в простой московской семье. Отец работал водителем на стройке, мама была домохозяйкой. Жили средне, не бедно и не шиковали. Были некоторые накопления в рублях (подарок от их родителей), лежали на сберкнижке. Судьбу этих денег я описывать, пожалуй, не буду, чтобы не расстраивать отвлекаться.

Так вот, в один прекрасный день, 1993 года, моя мама получает замечательные, сверкающие своими прекрасными перспективами Ваучеры, или по-грамотному: приватизационные чеки. Номиналом 10 000 руб. Еще не деноминированных. Это примерно 6 долларов США. Всего на руках у нас оказалось 3 (три) ваучера. Маме, папе и мне по 1 шт. Как видите — абсолютно прозрачный и понятный расчет.

( Читать дальше )

Про рынок 20,05

- 20 мая 2021, 09:54

- |

Вчера был очень напряженный и очень волатильный день с большими объемами, а это может быть предвестником разворота рынка. Но обо всем по порядка.

Вышли минутки заседания ФРС, все типа ОК, но разговоры о сворачивании стимулирования могут начаться на следующих заседаниях FOMC.

На этом DXY (индекс доллара) пошел в рост, что вполне логично.

На этом фоне сырье просело…

( Читать дальше )

Упрощенный порядок получения вычетов по НДФЛ

- 20 мая 2021, 05:00

- |

С 21 мая 2021 года вступают в силу изменения законодательства, предусматривающие возможность получения гражданами вычетов по НДФЛ за предыдущий налоговый период в сокращенные сроки без необходимости направления в налоговые органы декларации 3-НДФЛ и подтверждающих документов.

Указанные новшества введены Федеральным законом от 20.04.2021 № 100-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации».

Необходимую информацию налоговые органы будут получать от участников информационного взаимодействия – налоговых агентов (банков), которые смогут подключиться к такому обмену после вступления в силу соответствующих изменений законодательства (с 21 мая 2021 года).

В упрощенном порядке можно получить следующие налоговые вычеты по НДФЛ:

- инвестиционные налоговые вычеты (пп. 2 и 3 п. 1 ст. 219.1 НК РФ);

- имущественные налоговые вычеты в сумме фактически произведенных расходов на приобретение объектов недвижимого имущества и по уплате процентов по ипотеке (пп. 3 и 4 п. 1 ст. 220 НК РФ).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал