Избранное трейдера Stoic

Почитал тут радостное ржание по поводу Газпрома и Дюрекса.

- 26 июня 2016, 18:43

- |

Давайте начинать с азов(это ведь практически уже классика):

Чем рыночная капитализация отличается от реальной стоимости.

СКАЗКА ПРО «ЛИМОН» ЗА $3.0 МЛН.

Я создал фирму «Лимон Браузерз, Инк.», напечатал рекламный проспект про то, что она приносит людям счастье, и выпустил на IPO 100,000 акций, которые ушли по 10 баксов за штуку, при этом себе, как основателю компании, оставил еще 20,000. Таким образом, я привлек $1 млн. акционерного капитала. На этот миллион я снял офис на Ван Несс Аве., купил для производственной деятельности 200 бутылок Шамбертена 1996г, ящик контрабандных кубинских сигар, кожаный диван, и взял в аренду секретаршу 4-го размера, Майбах и реактивный Ягуар для полетов в ЛА.

В течение года я, в порядке операционных расходов, потратил $500 тыс. и достиг таких выдающихся трудовых успехов на кожаном диване с секретаршей и Шамбертеном, что диван порвался пополам. Все это время с моими акциями на бирже игрались спекули и загнали их цену до $25 за штуку, так что капитализация моей компании выросла до $3.0 млн. Я, т.е. моя фирма «Лимон Браузерз, Инк.», берет оставшиеся $500 тыс., и выкупает на них у меня мои 20 тыс. акций. В результате цена на оставшиеся 100,000 акций подскакивает до $30 за штуку. Полученные от выкупа моих акций $500 тыс. я кладу в карман и лечу лечить истощенные непосильным трудом нервы в Парагвай. Как вы и просили, я воспользовался распространенным вариантом выкупа акций, и мой суммарный показатель привлечения акционерного капитала болтается возле нуля. Вы же не против? — Вы сами говорили, что это нормально и вообще хорошо.

( Читать дальше )

- комментировать

- ★23

- Комментарии ( 54 )

Давайте считать налоги правильно

- 26 июня 2016, 11:41

- |

Берем только основные налоги, без учета ЖКХ(т.к. эти выплаты ниже, чем в странах Запада, исключаем ОСАГО, т.к. не у всех есть авто).

ФОТ = 100 тыс. рублей.

ФСС = 22 тыс. руб.

НДФЛ = 13 тыс. руб.

ФФОМС = 5.1 тыс. руб.

ФСС = 2.9 тыс. руб.

НДС берем 10% по обычной потреб. корзине(продукты и все для детей). Считаем, что 25% суммы РД (располагаемого дохода) уходит на данные нужды.

Имеем 87 * 0,25 * 10/110 = 1,98 тыс. руб.

НДС берем 0% для секций и детских кружков. От РД берем 30% (если учитываем нянь и индивидуальные занятия, за которые мы НДС не платим то получается 35-45% от РД)

НДС 18% на оставшийся РД.

Имеем 87 * 0,3 * 18/118 = 3,98 тыс. руб. (чем выше доход, тем выше будут траты по ставке 18%)

Итого налоги: 22 + 2,9 + 5,1 + 13 + 1,98 + 3,98 = 48,96 тыс. руб.

( Читать дальше )

Рэнкинг управляющих

- 23 июня 2016, 14:30

- |

Дорогие смартлабовцы, это наконец произошло!

Мы официально объявляем о запуске Рэнкинга Управляющих — публичного трек-рекорда управления активами, заверенного Московской биржей.

moex.com/n13150/?nt=106

В рэнкинге будут участвовать профессиональные УК — Вы сможете сами оценить качество управления активами, подобрать стратегию под себя — по доходности/классам активов/макисмальной просадке и т.д.

Физлица с активами от 1 млн. рублей также смогут публиковать результаты своих операций на рынке и оценивать их по тем же критериям, что и профессионалы.

Какой-то гуру говорит тебе, что ни одного месяца не торговал в убыток? Требуй стейтмент из Рэнкинга!)))

В инвестиционной компании сомневаются, что ты крутой управляющий и не хотят брать на работу?

Покажи им стейтмент из Рэнкинга!

Пока что принять участие могут клиенты БКС, дальше будет больше брокеров.

ranking.moex.com

Грааль перед глазами. У меня всё

- 18 июня 2016, 15:44

- |

Люблю лохов. Почему? Просто. Лох это личность обманутая хулиганами.

Наверняка уже есть люди которые докапались до правды уровней и прочей херни. Вот скажите: у кого большие деньги отбирают лавэшку? У толпы и все. Никаких предсказаний не существует и никогда не существовало. Рынок идет ровно туда куда идут деньги.

АБСОЛЮТНО ВСЕХ УЧАТ ТОРГОВАТЬ УРОВНИ!!! И УЧАТ ОДИНАКОВО! Вам вообще не кажется это полнейшим нае.аловом рынка? Пропаганду делают брокеры и ГУРУ (вся их чернь). Вы вообще адекватные люди? Зачем учить правде которая может обеспечить тебе всю жизнь лавэхой тысячи тысяч аглоедов? И стоить это будет 100 баксов. Ахахаз.

На российском рынке ваш дейтрейдинг вообще не работает. Никогда и ни при каких условиях. Стабильно зарабатывать тут никто не будет. Никогда. А эта чернь которая торгует в группах вк это же просто жесть. Это же дополнительный источник ликвида!!! Уровни, уровни. Правильно торгуйте уровни. Вас же научили))

( Читать дальше )

Чем чаще торгуешь- тем больше теряешь, а не зарабатываешь

- 12 июня 2016, 12:21

- |

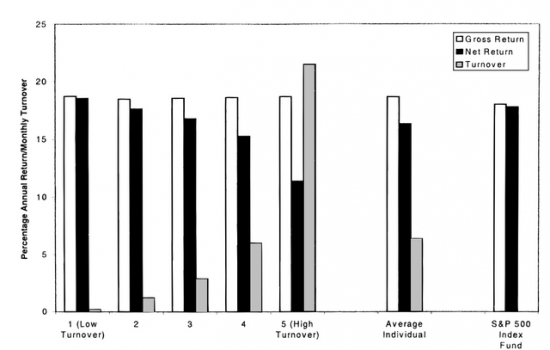

Группа исследователей из Школы Управления в Калифорнии, США провела исследование результатов торговли акциями 65000 частных трейдеров и инвесторов в США на протяжении нескольких лет, по результатам которого выяснилось, что трейдеры, которые торгуют чаще всех- имеют в среднем самые низкие показатели чистой прибыли по результатам своей торговли за все время исследования, а те, которые реже покупают и продают акции,- имеют самые высокие показатели результативности своей деятельности, но, в среднем, они ненамного превосходят показатели индекса S&P500:

Разбор пары для парного трейдинга и как часто надо менять весовые коэффициенты в парном трейдинге (SBRF/SBPR)

- 10 июня 2016, 10:31

- |

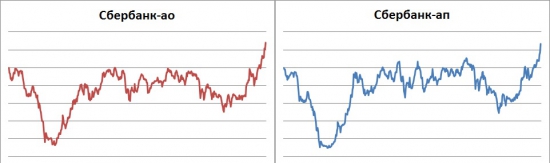

Для разбора первой стратегии возьмем популярную связку для торговцев парных стратегий: Сбербанк ао VS Сбербанк ап. Это акции одного и того же эмитента, одни обыкновенные, вторые привилегированные

Для начала предлагаю рассмотреть динамику акций с 2007 года

( Читать дальше )

Внимание - оно не резиновое!

- 10 июня 2016, 09:42

- |

Тимофей тут проводил интересный эксперемент отключая вариационку на время торгов… Я давно хотел попробовать подобную самообманку, ну а тут за компанию сам бог велел. И вы знаете — это работает!

Работаю подходами по часу примерно, с перерывами в 1-3 часа. Так вот если раньше в первый подход была хорошая прибыль или же ощутимый убыток, то как правило, на втором подходе эта «предыдущая» вариационка сильно мазолила глаза. Отключив вариационку, субъективно, внимание переместилось на технику исполнения системы… тут главное ничего не высчитывать в голове — вариационку надо отключать как в терминале так и в мыслях))

Не ну правда, в чём смысл пялиться на прибыль/убыток в разгар торговли… если делаешь всё по системе и даже если не делаешь всё по системе — толку от вариационки ноль, только отвлекает.

Если пересиживаешь убыток на всю катлету то и не глядя на маржу понятно, что это дибилизм и чем быстрее его прекратишь тем лучше.

Если идёт хорошо в твою сторону, вариационка опять же — враг. Можно не выдержать и выйти раньше планового тейка только из-за боязни больше не увидеть таких «вкусных» цифорок, которые ты имеешь удовольствие наблюдать в данный момент в своей кассе.

( Читать дальше )

Опционный мартингейл - кто что думает :)

- 09 июня 2016, 15:07

- |

Вообще дорисовывать свечки, как я в после про ожидаемый рост сбера от 110 smart-lab.ru/blog/315490.php полезно. Программируем рынок)

Честно говоря, направленная торговля опционами на приличный процент ГО съедает нервы несоразмерно доходу. Поза против тебя — ощущение мудака. Поза за тебя — эйфория от роста депо в 2-3 раза такая, что мозг отключается от других дел.

Поэтому, ну его. Сейчас закрыл колы по РТС. Не, не в плюс. Умудрялся закупаться в таких точках, что позавчера по 94100 закрылся в 0.

И вот теперь размышляю о роботизированных опционных стратегиях. И в голову пришёл опционный мартингейл. А что, а вдруг :)

Какая главная проблема мартингейла? Очевидно — накапливаемый убыток по всем позициям и неизбежный конец по маржин колу.

Что дают в мартине опционы. Разумеется только от покупки:

- ГО купленного опцика всегда ниже ГО базового актива

- Нельзя потерять больше чем поставил. Например, при традиционном мартине такой шип, как был к примеру на франке после решения ЦБ сразу убивает. Ещё и должен останешься. Опционный мартин теряет только те фишки, которые уже на столе.

- +dx > -dx, — с виду идиотская формула. Но имеется ввиду то, что по классике, БА пошёл на x, x у тебя в кармане. Пошёл на минус x, х** у тебя в кармане, а по доходу минус x.

А в опционе движение БА даёт разные прибавки. Например, опцик стоит 500. БА минус 5000 — опцик стоит 50. БА плюс 5000 — опцик стоит 2400.

Что думают господа опытные опционщики про это.

5 работающих свечных паттернов

- 07 июня 2016, 19:45

- |

Японские свечи – это технический инструмент, которые формирует данные о цене за разные периоды в один бар, правильнее – свечу. Это делает их более наглядными, чем традиционные бары и более информативными чем линейные графики. Японские свечи формируют определенные паттерны, которые могут подсказать дальнейшее движение рынка. Разнообразное же цветовое исполнение свечей добавляет изюминку этому техническому инструменту, который появился в Японии 18 века благодаря торговцем рисом.

Стив Нисон открыл японские свечи Западному миру посредством его популярной книги 1991 года, «Japanese Candlestick Charting Techniques». Теперь трейдеры могут выявить десятки паттернов, у которых кстати достаточно интересные названия, к примеру, завеса из темных облаков, вечерняя звезда или три черные вороны. Кроме того, даже одиночные свечи могут давать сигнал, например – доджи и молот являются составляющей многих торговых стратегий.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал