Избранное трейдера Виктор Бавин

Год регулярного инвестирования. Завершающий пост на смарт-лаб.

- 04 сентября 2017, 12:30

- |

Вот и подошел к концу первый год моего регулярного инвестирования в российский фондовый рынок. Какие результаты?

1) Сумма проинвестированных (вложенных) средств за год составила 6,750,000 рублей. За месяц изменилась на 50,000 рублей. Начинал я с 10,000 рублей и откладывал свободные средства от основного бизнеса.

2) Ликвидационная стоимость моего портфеля на сегодня составляет6,850,000 рублей. Таким образом это на 3% больше средств, которые я инвестриовал. Индекс ММВБ за тот же период (год) вырос наМИНУС 2%.

3) За год я смог получить дивидендов на общую сумму более 500,000 рублей. Эти 500,000 не входят в сумму ликвидационной стоимости.

4) Таким образом общая прибыль на сегодняшний момент составила немного более 700,000 рублей или более 10% от инвестиционных средств. В реальности — больше, т.к. деньги инвестировались постепенно. Это выше депозита и лучше рынка в целом.

( Читать дальше )

- комментировать

- ★13

- Комментарии ( 0 )

Хеджирование портфеля облигаций.

- 12 июня 2017, 17:14

- |

Всем спасибо.

Почему более рискованно отдавать предпочтение иностранным акциям в вашем портфеле

- 20 апреля 2017, 21:57

- |

Фабер: «Хорошо диверсифицированный портфель — самое очевидное, что нужно сделать для снижения риска»

По мнению некоторых аналитиков, «внутренняя предвзятость» акциям на внешних рынках, является одним из самых больших рисков для американских инвесторов.

Риск иметь негативное отношение к самому дорогому рынку акций был замаскирован, так как циклический бычий рынок, начавшийся в 2009 году, вознаградил инвесторов двузначными среднегодовыми доходами. Но это оставляет инвесторам возможность подвергаться гораздо большим колебаниям во время следующего значительного спада на американском фондовом рынке.

В то время как американские акции составляют лишь половину мирового фондового рынка, американские инвесторы выделяют на внутренние запасы около 80%, согласно последнему исследованию МВФ и Vanguard в 2014 году.

Существует множество причин, по которым такой домашний уклон существует. Регулятивные ограничения для некоторых государственных пенсионных фондов для инвестиций только в акции на внутреннем рынке являются одними из них. Другими факторами являются незнание и более высокая стоимость инвестиций в зарубежные рынки.

( Читать дальше )

Эх, было же время!

- 09 апреля 2017, 19:41

- |

Ностальгирую по интересным материалам, где практически раздавались граали.

Годнота из моего избранного ниже:

1. Мувинги… Невкусно? Да вы их просто готовить не умеете! :)

2. Let’s trade together. Серия 1. Индустрия по отъёму денег.

3. *** РАБОЧАЯ ТЕМА ***

4. Целевая цена...

5. Особый мани-менеджмент

6. И Райан Джонс призывает к этому...

7. Интересный метод анализа рынка.

8. 20 советов по управлению личными финансами

9. Повторю один хороший пост.

10. Вниманию трейдеров: расчет налога, который можно вернуть за убыточный год

11. Разогнать депозит...

( Читать дальше )

+251,58%. 1,5 года управления на фондовом рынке США

- 03 апреля 2017, 11:11

- |

Отчет за третье полугодие по результатам управления портфелем.

Основная информация с предыдущих отчетов:

— Клиент — резидент страны, где практически всегда лето.

— Тип счета — Portfolio Margin счет в Interactive Brokers

— Инструменты — акции, CFD на акции, ETF и опционы.

— По согласованию с клиентом использовалось кредитное плечо — от 1:2 до 1:6

— имею статус advisor

Результат управление портфелем за третье полугодие получился довольно неплохой +82,54% за 6 месяцев, но мог быть существенно лучше. Основная ошибка в этом отчетном периоде в том, что был расчет на победу Клинтон на президентских выборах США.

К сожалению, или к счастью :), коэффициенты Сортино и Кальмара рассчитать за третье полугодие нет возможности, так как не было просадок.

( Читать дальше )

Ребалансировка против хеджирования, или От чего защищает "защитный" инструмент - облигации.

- 20 февраля 2017, 23:29

- |

Дисклеймер 2: это пост о долгосрочных инвестициях, не о спекуляциях.

Дисклеймер 3: в этом посте критикуется использование инструментов срочного рынка. Если кто-то приведет подробный расчет опционной стратегии для хеджирования от подобных случаев (или ссылку на тематический пост) — буду благодарен, мне интересны разные подходы.

О хеджировании рисков написано немало книг. Один из методов — хеджирование опционами (опционы на дальних страйках предлагает использовать Нассим Талеб и его опыт положительный).

Другой способ защиты долгосрочного портфеля от больших просадок — разумное инвестирование и ребалансировка.

Фактически, в этом посте я постараюсь показать, кто и в каких случаях больше прав — Нассим Талеб или Бенджамин Грэм.

Итак, у нас есть 310 тысяч рублей капитала. Мы намерены их инвестировать на долгий срок в один из двух портфелей.

Портфель 1 — 200 тысяч индексный портфель ММВБ, 10 тысяч (5%) — опционы пут на индекс ММВБ с датой экспирации 15.06.17. Требуют 100 тысяч гарантийного обеспечения!

( Читать дальше )

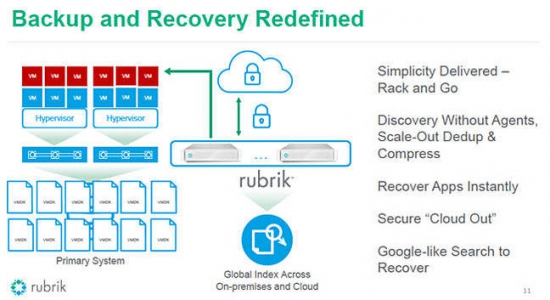

Private Market: Rubrik.

- 22 ноября 2016, 12:28

- |

Потенциал роста стартапов pre-IPO значительно превышает ожидаемую

прибыль на открытом рынке. Используя эксклюзивные возможности недоступные большинству игроков на открытом рынке, инвесторы получают доступ к акциям стартапов на стадии активного роста.

Получено инвестиций: $112 миллионов.

Приблизительный доход за 2016 год: $50 миллионов.

Ключевые инвесторы: Greylock Partners, Lightspeed Venture Partners

( Читать дальше )

Кто такой "Байкал" и почему он .....

- 04 октября 2016, 09:20

- |

Сразу оговорюсь, я патриот России, но патриот не потому, что «оценил» жизнь в других государствах и выяснил, что жить в России лучше всего, нет, не поэтому. Я патриот потому, что я родился здесь, потому, что у меня русская душа, потому, что я горжусь своими предками, которые отвоевали себе и передали потомкам огромное «жизненное пространство». Но я не слепой патриот, я хочу объективно, на сколько это возможно, смотреть на происходящее в мире, а не слепо кричать, что мы самые умные и т.д. И я не люблю таких пропагандистов как «Байкал», которые пытаются (как когда-то советская программа «Время») заставить смотреть нас в одном направлении (известно в каком). По тому рвению, с каким он откликнулся на просьбу Тимофея объяснить, что там происходит в Алеппо, можно предположить, что это его работа — «просвещать» нас. Я даже соглашусь, что это нужная работа, так как основная масса людей находится под идеологическим колпаком своего государства и не способна к собственным суждениям, и нужны такие люди, как «Байкал», которые будут «образовывать» эту массу. Но я не люблю его работу потому, что ему приходится порою перевирать или однобоко показывать факты.

( Читать дальше )

Чем хеджировать, если вы инвестируете на американских рынках.

- 28 сентября 2016, 16:18

- |

Искушенные инвесторы могут предпочесть хеджирование с использованием опционов (например, о покупке пут опционов против акций речь уже шла ранее), но для большинства людей ETFы, которые можно «закоротить» индекс S&P500 представляется наиболее простым выбором. Ниже приведены наиболее ликвидные.

*Для хеджирования портфеля против индекса S&P500 в соотношении 1:1

После принятия принципиального решения о страховке, следующий шаг — это определиться в выборе ходжа по времени: постоянное или временное (тайминг-хедж).

— Постоянное хеджирование, страховка на все время.

— Хеджирование по времени, имеет место быть только когда рынок становится «фундаментально медвежьими». по показателю EPS на основе описанного в моей предыдущей статье.

Понятно, что с одной стороны постоянная страховка более дорогое удовольствие, с другой — для определения тайминга требуются определенные навыки и

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал