Избранное трейдера Takatenx

На граблях, как на батуте

- 29 января 2016, 13:55

- |

Если ты читаешь этот текст – ты трейдер. Если не читаешь – всё равно ты трейдер. Каждый из нас – трейдер. Отличает нас друг от друга только плечо и волатильность «портфеля». Просто те, кто не торгует на финансовых рынках лично, не понимают этого факта… Хотя в рублёвой зоне все смогли прочувствовать на себе некоторую «прелесть» трейдунских будней даже без терминала и брокера.

Итак, если все мы трейдеры, так не лучше ли научиться делать это осознанно?

Работа на фин. рынках – это не тыканализ и не шадринизм. Трейдинг – это прежде всего оценка и ограничение рисков.

Идеальна та стратегия, где у вас вообще нет рыночного риска и другие риски сведены к минимуму.

Но есть профитные стратегии с рыночным риском. Александр Горчаков не даст соврать — такие стратегии существуют! Очень важный момент знать об этом наверняка. Ведь искать то, в существование чего ты не до конца веришь, крайне сложно. Практически невозможно. Кстати, о поиске.

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 5 )

TED spread vs S&P 500 или что показывают приборы.

- 21 января 2016, 12:13

- |

В помощь шаротрейдеру.

В своем инструментарии я использую ряд индикаторов, отражающих реальное положение дел с ликвидностью в системе. Один из них — TED spread, представляющий собой спред между трехмесячной LIBOR (3-Month LIBOR) и доходностью по трехмесячным облигациям США (3-Month Treasury Bill).

Трактовка: рост показателя отображает отношение рынка к риску и положение дел на денежно-кредитном рынке (при возрастании рисков в банковской системе растет ставка на денежном рынке, вследствие чего ликвидность паркуется в более надежных инструментах таких как казначейки США, как результат, снижается доходность облигаций — спред растет).

Что сейчас показывают приборы?

На графике ниже динамика фондового индекса S&P 500 и TED spread. Красными зонами выделены периоды роста TED spread. Видно, как фондовый индекс S&P 500 каждый раз реагирует глубокой коррекцией. Не исключение и текущая ситуация.

( Читать дальше )

Вся правда об опционах. Или всё, что требуется знать, чтобы ими торговать (философия покупки опционов).

- 16 января 2016, 21:15

- |

1. Фьюч + пут = колл. Колл — фьюч = пут. Колл — пут = +фьюч. Пут — колл = -фьюч.

Практическое применение: нет смысла покупать фьюч и хеджировать путом, можно просто купить колл.

2. "Продавцы опционов клюют как курицы, а срут как слоны" ©. Помните об этом, когда «продавцы времени» предлагают гарантированно зарабатывать 30-40% годовых. И хотя чёрный лебедь к ним может довольно долго не прилетать, но, как говорится, "ты видишь лебедя? Нет? А он есть". © ;)

3. Чем опционы лучше/хуже фьючерса?

Лонг опционов лучше при больших движениях цены, фьючерс лучше при малых движениях, шорт опционов лучше… не использовать :) (см.п.2)

4. Все опционы и их конструкции имеют одинаковое соотношение параметров доход/риск/вероятность. Если что-то выигрывает в одном параметре, значит проигрывает в другом. Поэтому при выборе страйка опциона тупо выбирайте самый ликвидный. Опционы «вне денег» (out the money, OTM) ничем не хуже опционов «около денег» (at the money, ATM). На опционы

( Читать дальше )

Пост для тех, кому от 25 до 35 лет (+/-3 года)

- 15 января 2016, 22:55

- |

Я был бы очень рад, счастлив и благодарен, если бы в мои 25 лет, я бы прочитал такой пост.

Или хотя бы перед кризисами 85-91 гг. и 98 года, которые могут легко повториться.

Когда я долго не мог поверить, что такое вообще возможно в экономике (не смотря на то, что я к.э.н.) и политике: гиперинфляция, «приватизация вкладов населения» Сбером, снова гиперинфляция, ЮКОС, коррупция и др.

Поэтому решил его написать для других. Чего НЕ стоит делать со своими деньгами и инвестициями. Что делать, вы сами и без меня знаете, надеюсь.

Однако помните, что все нижеприведенные советы и рекомендации, это всего лишь «мой собственный путанный опыт», как поется в одной песне (она ниже, как дополнение к посту).

Итак, поехали:

1. Не держите все деньги и/или активы в одном банке, у одного брокера, в одном инструменте: диверсифицируйте и хеджируйте.

2. Не находитесь в рублях в долгосрочных позициях: только краткосрочные спекуляции и среднесрочные инвестиции, причем среднесрочные инвестиции на небольшую часть своего портфеля и/или хеджируйте их.

3. Не держите валюту только в российских банках (имеется ввиду юрисдикция): в случае глобального экономического или политического кризиса эти счета ничего не будут стоить, идеальный вариант три банка: РФ и два нерезидента в разных юрисдикциях.

4. Уже в 25 лет начинайте формировать себе пенсионный фонд, строго по правилам п. 1-3 выше, откладывайте не менее 8-10% от своего заработка ежемесячно.

5. Даже если у вас цель стать богатым владельцем компании, олигархом и т.п., этот фонд вам никогда не помешает, а будет защитным активом, на случай кризисов.

6. Не инвестируйте в недвижимость с низкой отдачей/рентабельностью. Все больше ликвидной недвижимости в мире, с каждым годом, превращается из актива в пассив, т.е. будет просить кушать по налогам и содержанию/поддержанию что-то около того, что она приносит. Исключение: быстрорастущие рынки (которых все меньше и меньше).

7. Не инвестируйте в страны с недемократической системой управления, не держите там свои активы. Как бы не казались их проекты или активы привлекательными.

8. В период рецессии, предкризисных ситуаций и кризисов всегда выводите свою прибыль ежедневно, конвертируйте ее в другие 2-3 валюты, при этом соблюдая правило 3.

( Читать дальше )

Биссектриса Арсагеры: отбор акций на Санкт-Петербургской бирже.

- 13 января 2016, 22:30

- |

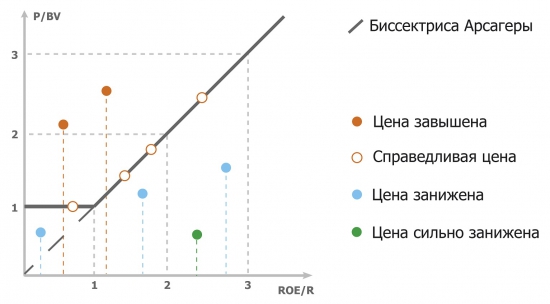

При отборе российских акций в свой портфель одним из критериев, который я использую является «Биссектриса Арсагеры», довольно интересная методика. Сейчас решил применить данный способ и на американских акциях, которые я покупаю на СПБ. Составлю модельный портфель.

Чтобы понять, что такое Биссектриса Арсагеры, рекомендую к прочтению статью Биссектриса Арсагеры, или что должна делать каждая компания.

В новом издании книги Заметки инвестирования есть глава про биссектрису.

И арсагеровцы пошли дальше – добавили третье измерение (изменение цены P), и биссектриса Арсагеры стала объемной (стр. 490). Очень интересно. Не пожалеете если изучите данную тему, очень полезно в отборе перспективных акций.

( Читать дальше )

Портфели. Январь. Лукойл. Покупки на дне рынка

- 12 января 2016, 22:22

- |

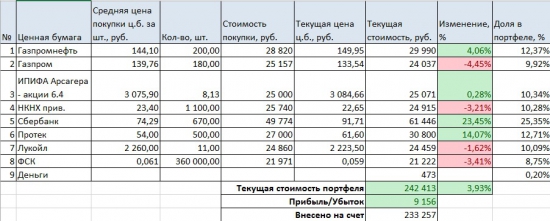

1. Портфель на ИИС

Нельзя быть в рынке и одновременно свободным от него. Вот и мой портфель на ИИС немного просел после новогодних праздников, как и рынок.

Однако я помню, что волатильность, присущая акциям, вознаграждается большей доходностью, чем по облигациям. И на большом временном интервале волатильность акций менее опасна, чем инфляция. Выбираю хороших эмитентов и с уверенностью смотрю в будущее.

В этом месяце вложил очередные 25 000 руб. и купил акции Лукойла. На мой взгляд, по текущей цене — это отличное вложение. P/E немного высоковат — 11 (из-за падения нефтяных цен), однако остальные коэффициенты в порядке. Дивидендная доходность за 2015 год составит ок. 5,4% (что неплохо для голубой фишки). Покупаю сырьевую компанию на дне сырьевого цикла. А когда же еще покупать? Явно не на пике цен на сырье. Все временно, и времена высоких цен на сырье вернутся. Тогда акции с хорошим корпоративным управлением, заинтересованные в росте акционерной стоимости и повышении дивидендов будут на высоте. А это как раз Лукойл.

( Читать дальше )

Итог портфеля "Вавилон Рус" в 2015 году: +29,2%.И его состав на 2016 год

- 06 января 2016, 22:19

- |

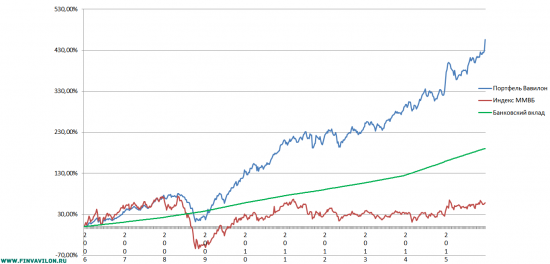

Занимаемся портфельным инвестированием с 2006 года. Решили с этого года начать публиковать состав нашего портфеля. Даже придумали ему название “Вавилон Рус”, параллельно развиваем идею Финансового Клуба у нас в городе.

Для начала опубликуем 10-летнюю историю доходности “Вавилон Рус”:

2006 год: +36,22%

2007 год: +25,67%

2008 год: -26,67%

2009 год: +78,71%

2010 год: +37,6%

2011 год: -0,37%

2012 год: +10,99%

2013 год: +14,76%

2014 год: +9,87%

За основу нашего инвестирования взят принцип asset allocation. Инвестиции на ММВБ в три класса активов:

Акции: доля от 40% до 60%;

Облигации: доля от 15% до 35%;

Золото: доля от 15% до 35%.

В конце каждого года продаются акции, которые по нашим оценкам пора продать, портфель ребалансируется в соответствие с новым соотношением активов. В начале года докупаются акции, которые по нашим оценкам могут быть перспективны в этом году.

( Читать дальше )

Немного про нефть и Ларри Вильямса

- 06 января 2016, 18:49

- |

Для тех, кто не был на его семинаре в Москве и не смотрел его запись кратко повторюсь.

Ларри патриот России, он рекомендует «Не шортить РТС, не вставать в лонг по доллару. Мы на дне, ралли не за горами.»

Мне конечно было непонятно, на чем мы можем вырасти.

И вот что Ларри опубликовал в своём Forecast Report на 2016 год.

( Читать дальше )

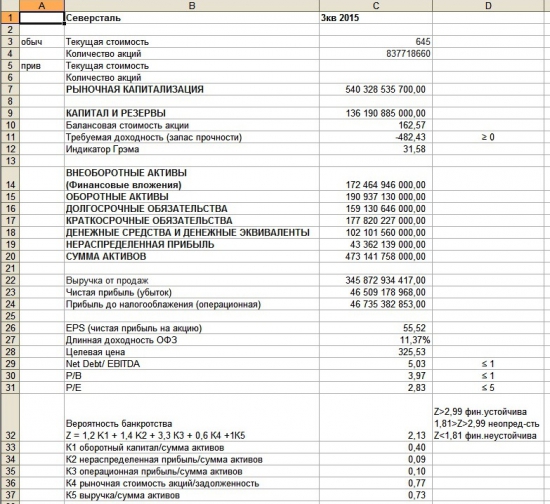

Северсталь. Дивиденды

- 14 декабря 2015, 21:58

- |

Чтобы попасть в отсечку, нужно купить акции до 17.12.15.

Пытаюсь понять, есть ли смысл брать.

Мои расчеты такие:

Уровень долга Net Dept/EBIDTA высоковат и равен 5,03, хотя желательно меньше 1.

Вероятность банкротства в промежутке финансовой неопределенности

Целевая цена = 325,53 руб

Можно взять акции под получение дивов, но после отсечки есть гэп, когда цена падает сразу вниз на надцать пунктов.Чтобы выйти из сделки с прибылью, нужно ждать от нескольких недель до нескольких месяцев, когда цена вернется до прежнего уровня.

В итоге, рыночная цена завышена в 2 раза. Даже на ожидании выплаты дивов цена на рынке последнее время идет вниз.

Как говорил мой дед — я бы с таким в разведку не пошел

Выводы поверхностны, но я пока воздержусь от покупки Северстали.

Какие есть мнения?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал