Избранное трейдера Tatatom

Итоги аукционов Минфина РФ по размещению ОФЗ 19.02.2025

- 19 февраля 2025, 22:05

- |

Минфин РФ 19.02.2025 провел аукционы по размещению ОФЗ-ПД серий: 26247 с погашением 11.05.2039 и 26245 с погашением 26.09.2039.

ОФЗ-26247

- Предложение: доступный остаток (579,4 млрд руб.)

- Спрос: 186,8 млрд руб.

- Размещено: 122,9 млрд руб.

- Средневзвешенная цена: 79,38% от номинала

- Средневзвешенная доходность: 16,58%

- Премия к открытию дня: 6 б. п.

ОФЗ-26245

- Предложение: доступный остаток (449,7 млрд руб.)

- Спрос: 112,2 млрд руб.

- Размещено: 67,8 млрд руб.

- Средневзвешенная цена: 80,33% от номинала

- Средневзвешенная доходность: 16,52%

- Премия к открытию дня: 4 б. п.

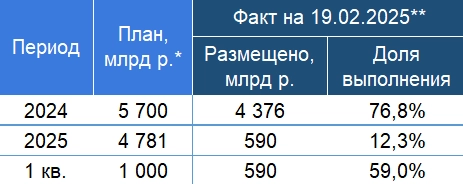

План/факт размещения ОФЗ

Размещено ОФЗ по видам с начала 2024 г., млрд руб.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Что говорит технический анализ: дно или не дно?

- 25 декабря 2024, 10:42

- |

В пятницу 20 декабря на рынке произошло экстраординарное событие — рост индекса на 9% за 1 день. Причина — резкий разрыв между ожиданиями в отношении кредитной политики ЦБ и свершившимся фактом. Смена тренда процентной ставки отменяет примитивные ожидания того, что “акции будут стоить дешевле потому что ставка будет выше”.

Но в этой заметке я бы хотел обратить внимание на прошлые выстрелы рынка, подобные тому, что был 20 декабря.

( Читать дальше )

🟢 Что ждет нас в декабре-январе, из опыта

- 22 декабря 2024, 23:10

- |

ЦБ загнал себя в тупик, и вместо сокращения потребительской активности ударил по экономике, сократив предложение при высоком спросе, что может и гиперинфляцию породить, они сами так и сказали в релизе.

Поэтому многие, я думаю, увидели, что в феврале даже понизить ставку могут, так как ну не работает ее повышение на пользу. С начала года годовая инфляция выросла с 7.4 до 9.5%, хотя ЦБ полгода верил, что она вернется к 4-4.5% сама. До июля ЦБ верил, что в этом году вернет инфляцию к 4%. А в итоге сейчас пишут эти же планы, но уже на 2026 год!

Теперь рынок вообразил себе:

1.спокойный растущий январь (до +10% по акциям)

2.Восстановление в декабре на +15 минимум и еще январь хороший, то есть сразу можно было купить на +10% за день, что и сделали.

3.Сегодня в пнд-вторник уже +4+5%, а потом плоский фикс.

Но нужен и откат, чтобы дать потенциал на январь. например сбербанк к 265, и закрыть год под 260, в январе 275-280. Газпром к 124 и закрыть год под 122, в январе 132.

____________

пишу умные мысли и не только свои здесь

( Читать дальше )

Мой Рюкзак #48: Ставки сделаны, ставок больше нет или в дешевых активах с расчетом на гравитацию ставки в будущем

- 22 ноября 2024, 23:30

- |

Продолжаю писать про свой портфель (либо ежемесячно, либо если есть сделки). Сделки сегодня есть.

Прошлый пост: Мой Рюкзак #47: В кэше сидеть страшнее, чем в акциях (при низких ценах). У меня одного такое?) smart-lab.ru/company/mozgovik/blog/1074368.php

Было 20,9 млн рублей на 23.10.24

Стало 19,5 млн рублей на 22.11.24

( Читать дальше )

❇️ Рынок не будет вечно КОРМИТЬ ИНВЕСТОРОВ. На примере Сбербанка

- 15 ноября 2024, 13:34

- |

Вчера написали в комментарии:

Я из индекса выбрал 5 бумаг, критерий один, стабильная выплата растущих дивов и долгосрочный рост котировок. Сбер, Татка, Лучок, Рося и Новатек. При этом две из них это акции роста, а три кеш-машины.

Покрутите бак-тест такого портфеля прозреете.

У нас особая любовь управляющих к дивидендным акциям, поэтому часто они становятся сильнее рынка, даже лидерами рынка.

Но в каждой такой акции есть большой изъян. В эту акцию все больше денег входит и не выходит. И эти деньги ждут высокие дивы и только поэтому сидят в выросшей акции.

Если рынок снижается, дивидендные акции могут какое-то время удерживаться на плаву. Но потом падают ускоренно, догоняя рынок, и фактически отнимая те повышенные дивиденды.

Как пример, Северсталь и НЛМК. Двойные дивиденды летом-2024 подняли СС до 2000, а НЛМК до 255, а потом случилось падение на -50% в каждой акции, НЛМК так до 115 (уровни конца 2022- начала 2023 года).

Причем сейчас рынок падает на повышении ключевой ставки, и под ударом закредитованные компании, а у Северстали положительная денежная подушка в +210 млрд. Плюс она назначила промежуточный дивиденд в 4% на декабрь.

( Читать дальше )

Продолжаем плавно докупать акции в портфель. По трем увеличил позу + купил одну новую

- 21 августа 2024, 20:59

- |

Доброго вечера! В целом, стараемся оперативно информировать вас об изменениях позиций в портфелях, но не всегда это имеет большой смысл:

если я уже купил какую-то бумагу и написал об этом, то не вижу большого смысла писать каждый раз о том, когда я добираю ее на падении цены на небольшую часть. Но к этому моменту уже накопились кое-какие изменения в моем портфеле, поэтому можно о них написать.

( Читать дальше )

В каком направлении брокеры ведут на убой своих хомяков и куда идти нам? Weekly #68

- 23 апреля 2024, 20:28

- |

Постараюсь коротко, по делу, без воды. Пишите пожалуйста комментарии, полезен ли данный формат.

В относительно “мирное время” с 2009 по 2021 год средняя доходность 10-летних ОФЗ была 8,8% годовых, обычно, превышая дивидендную доходность рынка акций. Дивдоходность рынка только сейчас подобралась к 10% годовых, но в моменте, длинные ОФЗ дают доходность 13,5%.

Означает ли что рынок дорогой? Средняя разница между ОФЗ и официальной инфляцией составляла в этот период 2пп, то есть реальная доходность ОФЗ составляла 2% годовых.

( Читать дальше )

За гранью консенсуса: Анти-брокерская инвестиционная стратегия Mozgovikа на 2024 год

- 10 января 2024, 19:02

- |

Как работают аналитики? Смотрят в зеркало заднего вида и глядя назад, пытаются проложить маршрут на километры вперед. Так делают все. При этом местность, где мы прокладываем дорогу, неизведанна, а самые большие прибыли находятся за углом, заглянуть куда обычно большинству аналитиков никак не под силу.

Глядя в зеркало заднего вида, почти все подряд аналитики второй год подряд кладут в портфели Сбербанк и Лукойл. (Так получилось, что и наша команда тут не оригинальна).

“Маршрут заднего вида 2024” в глазах рынка выглядит следующим образом:

👉рост индекса Мосбиржи 20%

👉курс доллара 90 рублей

👉нефть $85 за баррель

👉ставка ЦБ 12% к концу года

В этой стратегии мы хотели бы в большей степени подсветить неочевидные сценарии и неочевидные идеи, которые находятся за углом, вне поля зрения аналитиков. Примером таких идей в 2023 году были Сургут-п (в мае), Магнит (с мая по октябрь), Совкомфлот (весь год), которые так или иначе были подсвечены в нашей аналитике раньше других.

***

Оглавление:

***

💡Для понимания: конец/начало года — это не повод что-то купить, потом через 12 месяцев продать и думать снова что купить. Инвестиционный и аналитический процесс является не дискретным, а непрерывным. В течение года будет выходить новая информация, которая будет менять наш взгляд на акции. Будут меняться и сами цены на акции, которые будут менять наш взгляд.

( Читать дальше )

Фандинг, кто его считает и как на этом зарабатывает.

- 20 октября 2023, 21:05

- |

файл с презентацией и ссылками drive.google.com/file/d/1V6m0...

тайминг

00:12 сходство продажи опционов и торговли фандингом

01:17 период начисления фандинга на крипте могут менять

01:33 разработчики специально создали такой алгоритм расчета и маркетмейкеры его используют чтобы штрафовать клиентов

01:42 фандинг мотивирует краткосрочно торговать всем в одном направлении

01:58 подробнее про это на вебинаре 21 октября

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал