Избранное трейдера Великий Нехочух

Измените мысли — изменится и жизнь!

- 09 апреля 2024, 23:46

- |

Многие после этого поста сочтут меня сумасшедшим и напишут много гневных отзывов в комментах. Но эти правила я взял не из воздуха, перелопатил море литературы я применяю их на практике и в личной жизни. И вы знаете, если это знать, жизнь становиться намного веселее. Конечно, это все ненаучно и относится к жанру фантастики, но это работает. К этому пришли многие ученые, многие психологи. Правда я вам расскажу об этом с точки зрения научной фантастики, так как описать с этой точки зрения намного проще.

Начал я всё это «дерьмо» постигать очень давно, лет 15 — 20 назад, когда открыл свой первый бизнес, после чего находился в постоянном стрессе, ну а когда пришел в жизнь трейдинг, стресс усилился стократно. В итоге, пройдя через огонь и воду я попал на цигун к одному мастеру. После чего жизнь улучшилась, не физически а ментально.

Я начал копать дальше и понял, что все религии, учения, психологи, говорят по сути об одном.

Измените мысли — изменится и жизнь!

Вышеописанное изречение, хорошо работает совместно с ДАОСКОЙ философий и главным трактом ДАО ДЭ ДЗИНЬ. Есть даже автор Вейн Дайр, который даоский трактак, перевел и расшифровал с точки зрения европейского мышления. У него есть книга с таким же названием.

( Читать дальше )

- комментировать

- ★48

- Комментарии ( 48 )

Уравнение на триллион: модель Блэка-Шоулза

- 09 апреля 2024, 18:00

- |

Мы должны были озолотиться на опционах, но Блэк и Шоулз разболтали секрет всему свету. Edward Thorp [wiki]

Отличная возможность заболтать фрактальную тему: ни одного упоминания FMH! Впрочем, EMH (под конец) тоже опровергается.

Оригинал на английском (7 млн. просмотров): youtu.be/A5w-dEgIU1M

Перевод на русский (вышел 21 час назад): youtu.be/c-yf4nLgq2Q

Робот для классического индексного арбитража с открытым кодом. Торговля от индекса #16

- 08 апреля 2024, 19:34

- |

Пример классического индексного арбитража для торговли двух корзин бумаг относительно друг друга по корреляции и графику минимальных остатков от разницы между двумя инструментами с возможностью тестирования и запуска в реальную торговлю. С открытым исходным кодом. Бесплатно.

Концептуально, это может выглядеть так:

Торговая идея: торгуем спредом между двумя индексами, как будто это пара. Покупаем и продаём спред между ними.

1. Источники робота.

- Индекс. BotTabIndex для генерации индекса номер 1.

- Индекс 2. BotTabIndex для генерации индекса номер 2.

- Скринер. BotTabScreener для торговли индекса номер 1.

- Скринер 2. BotTabScreener для торговли индекса номер 2.

2.Индикаторы.

- Корреляция, которая понадобится нам для расчёта корреляции между индексами.

- График «Минимальных остатков от разницы между инструментами с оптимальным мультипликатором» для генерации сигналов между индексами.

3.Логика робота.

- Строим секторальный индекс нефтянки, выбирая всё, что есть в секторе.

( Читать дальше )

Пора фиксировать прибыль! Новый выпуск БПН

- 06 апреля 2024, 16:01

- |

Индекс Мосбиржи штурмует новые высоты. Коррекция не за горами, поэтому самое время к ней подготовиться. Какие акции продать? И в какие облигации можно переложиться? На эти вопросы отвечает Максим Шеин, директор по работе с состоятельными клиентами УК БКС, в новом выпуске «Без плохих новостей».

Смотреть БПН:

Текстовая версия:

Всем привет! Это шоу Без плохих новостей на канале БКС Мир инвестиций. С вами — Максим Шеин.

Главная тема — российский рынок опять на высоте. Обсудим, как защититься от скорой коррекции.

Также поговорим о нефти по 91 доллару, золоте по 2300 и других важных новостях недели. Объявим победителей конкурсов, разыграем подарки и анонсируем специальный выпуск нашего шоу.

Коррекция близко?

Индекс Мосбиржи превысил 3400 пунктов впервые с февраля 2022 года. И это несмотря на все еще высокие процентные ставки, относительно стабильный рубль и новости о повышении налогов. Поддерживает российский рынок сразу несколько факторов. Высокие цены на нефть и металлы, сильные финансовые результаты, которые демонстрируют компании, ну и конечно ожидания высоких дивидендов.

( Читать дальше )

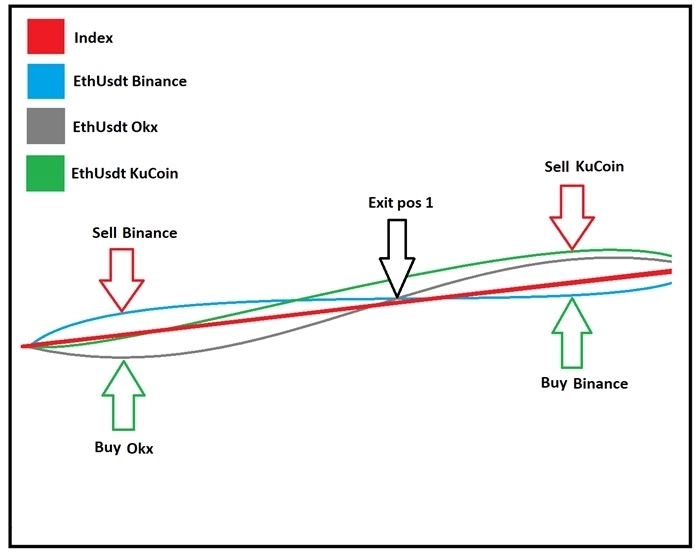

Парный межбиржевой арбитраж на индексе. Робот с открытым кодом. Торговля от индекса #15

- 05 апреля 2024, 19:06

- |

Пример робота с открытым кодом, реализующего усложнённую логику стратегии парного трейдинга.

Берём N площадок для торговли фьючерсами. Берём один инструмент. Строим из этого инструмента равновзвешенный индекс и торгуем от него отклонения в пары. Не больше одной позиции за раз.

1. Источники робота.

- Индекс. BotTabIndex для генерации индекса.

- Пять BotTabSimple для бумаг, которые мы будем торговать.

2. Индикаторы.

- Отсутствуют.

3. Логика робота.

1. Берём 3 (можно легко расширить) площадки для торговли фьючерсами. Берём один инструмент. Строим из этого инструмента равновзвешенный индекс.

2. Вход в позицию:

- Имеем бумагу, отклонившуюся от индекса вверх.

- Имеем бумагу, отклонившуюся от индекса вниз.

- Отклонение бумаги 1 от индекса не меньше N%. Отклонение бумаги 1 от индекса не меньше N%.

- Расстояние между бумагами не меньше M%.

- Покупаем спред между бумагами.

3. Выход из позиции:

- Расстояние между бумагами уменьшилось до F%

4. Исходный код в проекте.

( Читать дальше )

Индикатор Parabolic SAR и бесплатные роботы на нём.

- 05 апреля 2024, 16:09

- |

Сегодня мы рассмотрим индикатор Parabolic. Узнаем историю создания индикатора и то, как он рассчитывается.

Также к данной статье будут прикреплены готовые скрипты роботов на этом индикаторе с возможностью торговать на нашей платформе OsEngine.

Оглавление

1. История создания индикатора.

2. Как проводятся расчеты индикатора Parabolic SAR.

3. Какие сигналы может подавать индикатор.

4. Роботы для OsEngine на индикаторе Parabolic.

4.1. Стратегия, основанная на пересечении Parabolic с ценой.

4.2. Стратегия, основанная на индикаторах Parabolic и канала из двух Sma.

4.3. Стратегия на трех индикаторах Ema и Parabolic SAR.

5. Итоговая таблица результатов.

1. История создания индикатора Parabolic SAR.

Индикатор Parabolic SAR был разработан техническим аналитиком по имени Дж. Уэллсом Уайлдером в 1978 году и был представлен в книге «New Concepts in Technical Trading Systems» («Новые концепции в технических торговых системах») и с тех пор стал одним из популярных инструментов для технического анализа на финансовых рынках.

( Читать дальше )

Пример одноногого индексного арбитража в тренд на стадиях волатильности. Торговля от индекса #14

- 04 апреля 2024, 19:55

- |

Сегодня рассмотрим пример робота, торгующего в тренд с оглядкой на индекс по стадиям волатильности. Исходники в проекте. Приятного использования!

Торговая идея:

Брать инструменты, которые идут жёстко и с импульсом против широкого рынка и торговать их в тренд. Т.е. в сторону, куда они отклоняются.

( Читать дальше )

Индикатор Linear Regression Line (LRLine) и бесплатные роботы на нём.

- 04 апреля 2024, 15:59

- |

Сегодня мы рассмотрим индикатор LRLine. Узнаем историю создания индикатора и то, как он рассчитывается.

Также к данной статье будут прикреплены готовые скрипты роботов на этом индикаторе с возможностью торговать на нашей платформе OsEngine.

Оглавление

1. История создания индикатора.

2. Как проводятся расчеты индикатора Linear Regression Line.

3. Какие сигналы может подавать индикатор.

4. Роботы для OsEngine на индикаторе Linear Regression Line.

4.1. Стратегия, основанная на пересечений Ema и LRMA.

4.2. Стратегия, основанная на пересечении двух LRMA и Rsi.

4.3. Стратегия, основанная на пробой канала из LRMA с индикатором ADX.

5. Итоговая таблица результатов.

1. История создания индикатора Linear Regression Line.

Индикатор Linear Regression Line был разработан на основе метода линейной регрессии, который широко используется для анализа и прогнозирования тенденций в финансовых рынках. Он был создан в результате большой потребности в анализе трендов и прогнозировании ценовых движений на финансовых рынках.

( Читать дальше )

1+1: страхуем валютные риски и зарабатываем на экспортерах

- 04 апреля 2024, 14:44

- |

На фоне повышения ключевой ставки ЦБ доходность облигаций притягивала к себе много внимания. Однако на долгосрочном горизонте облигационный портфель не лучшим образом справляется с защитой от инфляции. Как повысить его эффективность, разбираем в цикле статей «1+1».

Инфляция

При всех плюсах облигаций на длинной дистанции от инфляции они защищают плохо. На эту тему мы проводили отдельное исследование.

На изображении ниже можно увидеть, как риски владения разными активами распределены во времени. Покупая облигации сейчас, вы фиксируете доходность, но она может не покрыть будущую инфляцию. В акциях, наоборот, есть вероятность краткосрочного колебания, а на долгой дистанции раскрывается потенциал, риск сокращается.

Что выгоднее: облигации и акции

Международный опыт портфельных управляющих, а также история фондового рынка России показывают, что эти два класса активов не исключают друг друга и в сумме компенсируют взаимные недостатки.

Наглядное подтверждение — статистика российских фондов акций и облигаций за последние годы. Они регулярно сменяют друг друга в списке лидеров доходности и нередко проигрывают смешанным фондам в сопоставлении с риском.

( Читать дальше )

Топ-6 акций на ближайший дивидендный сезон от БКС

- 04 апреля 2024, 07:29

- |

Дивидендный сезон начинается, а значит котлетеры и туземунщики готовят котлеты к дивидендному туземуну. Спасибо экспертам из БКС, которые обновили свои прогнозы и посчитали, какие акции могут оказаться лучше других. Смотрим, изучаем, соглашаемся или не соглашаемся.

Не лишним будет вспомнить, что рекомендовали БКС и другие эксперты ранее:

Кто богатеет на дивидендах, не пропустите новые обзоры.

Сургутнефтегаз-ап

Ожидаемый дивиденд: 11,2₽

Ожидаемая дивдоходность: 18%

Эксперты БКС рассчитывают на 11,2 рубля или 18% дивдоходности, но оговариваются, что за 2024 год Сургут выплатит, скорее всего, значительно меньше — порядка 6,3 рубля на акцию. Обычные акции СНГ покупать не рекомендуют. Не уверен, что сейчас префы СНГ стоит покупать — дороговато, дивиденды уже там учтены.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал