Избранное трейдера Yakovlev Aleksey

Мы делаем деньга на смартлабе или грааль Тимофея

- 25 ноября 2020, 16:49

- |

В этом посте я расскажу вам о том, зачем на самом деле Тимофею смартлаб.

Всё дело в этом:

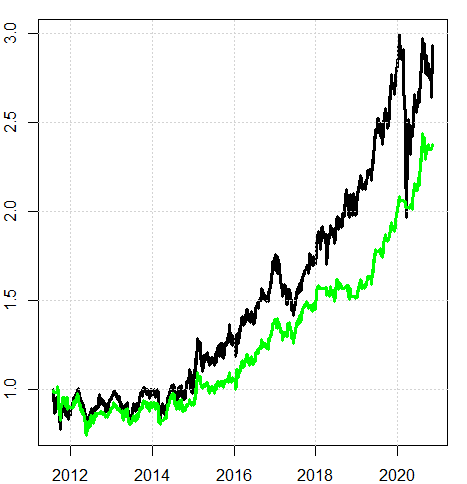

Попробуем по индексу оптимизма смартлаба торговать индексом полной доходности мосбиржи MCFTR.

Когда на рынках льется кровь, надо покупать, а продавать, когда чистильщик обуви встал в лонг.

Смартлабовский индекс оптимизма поможет нам численно это определить. Данные MCFTR мы будем использовать лишь для торговли.

Что еще? У нас будет параметр. На какое кол-во дней в прошлом заглядывать? Т.е. тут у нас будет множество вариантов

и подгонка. Мы поступим просто. Будем торговать все варианты в диапазоне от 10 до 100 дней. Получим в итоге вот что:

( Читать дальше )

- комментировать

- ★11

- Комментарии ( 24 )

Стратегия ротации ETF - 16% годовых в $ США (часть 3)

- 23 ноября 2020, 04:05

- |

Если вы еще не в курсе про фактор моментума читайте часть 1 и часть 2, там были некоторые вопросы — неточности, но в этой части 3 они уже все учтены.

Итак небольшой апдейт по стратегии, с недавнего времени проект Quantopian к сожалению закрылся и возможность тестировать на качественных минутных данных с развернутой статистикой пропала, поэтому пришлось оперативно перебрасывать стратегию в платформу QuanConnect. В Quantopian была лучшая детальная статистика, лучший интерфейс для бэктестов (на основе zipline), но сейчас остался только QuantConnect.

( Читать дальше )

Карта рынка - мой первый прототип надстройки над Quik(Квик)

- 30 октября 2020, 14:17

- |

Начну с того, что недавно я чуть не совершил серьезную ошибку. Мне как и многим, надоел «пресный» внешний вид Quik-а, и других торговых терминалов и захотелось «что-то свое», визуально красивое, интуитивно понятное, ну вообщем Вы поняли, я захотел «изобрести свой велосипед». Мне повезло, хватило буквально пары недель, для понимания масштаба задачи.

Вспомнил случай из жизни: примерно два года назад у меня «не случился» заказчик на разработку программного обеспечения. Заказчик сетовал на то, что кому бы он не обращался, все отказываются. И он открывает картинку стандартного графика цены и объема в Квике и со словами «вообщем мне надо также, только вот здесь и здесь надо добавить парочку штрихов» начинает на ней рисовать. Я ему начинаю объяснять, что стандартными средствами квика эту задачу не реализовать, а он в ответ «Вот мне именно так все и говорят! А я Вам показываю, что в квике все уже сделано, осталось чуть-чуть доделать вот здесь и здесь...»

На самом деле в этой идее больше вопросов, чем ответов, точнее чем больше ты вникаешь в задачу, тем больше вопросов возникает. Обычный пользователь как должное воспринимает что квик загружается очень быстро (например в сравнении с «Альфа Директ»), хранит и отражает данные за требуемый период, имеет относительно гибкий внутренний скриптовый язык ну и т.п.

( Читать дальше )

Как набрать 50 000 подписчиков в телеграме, потратив 0 рублей на продвижение

- 20 июля 2020, 12:57

- |

Мы запустили телеграм-канал @tinkoff_invest_official в сентябре 2019-го и думали, что наберем 30 тысяч подписчиков за год. Прошло десять месяцев — и на нашем канале 50 тысяч подписчиков. Мы не потратили на продвижение ни рубля.

Мы решили честно рассказать, как мы работаем с контентом и трафиком, какими принципами руководствуемся и каких ошибок стараемся избегать. Возможно, наши советы больше подойдут корпоративным каналам, а не авторским, но кто знает, может, все будет наоборот. Поехали!

Конкуренция сумасшедшая. Раскрутить канал в Телеграме с каждым годом становится все сложнее. Только в 2019-м было зарегистрировано 133 800 каналов на русском. Теперь, после отмены блокировки Телеграма в России, логично ожидать, что эти цифры вырастут в несколько раз. И все, кто раньше боялся гнева Роскомнадзора, пойдут создавать свои каналы, зарабатывать, продвигать личный бренд, находить клиентов. А значит, Телеграм станет еще перспективнее и интереснее.

( Читать дальше )

Идеальная "торговая система" А. Г. в реалиях нашего рынка

- 15 мая 2020, 10:09

- |

Прогоним эту систему без заглядывания в будущее на нашем рынке по следующим правилам:

Buy at open[m] if close[m-1]>OPEN[d] and HIGH*[m-1]+LOW*[m-1]>HIGH[d-1]+LOW[d-1].

Sell at open[m] if close[m-1]<OPEN[d].

Пояснения:

Расчеты делаются по минуткам opn, high, low, close.

m — текущая минута, которая только началась.

OPEN, HIGH, LOW это дневные значения.

d — текущий день.

HIGH* и LOW* это максимум и минимум текущего дня с открытия и по завершившуюся минуту m-1.

Далее будут эквити без учета издержек.

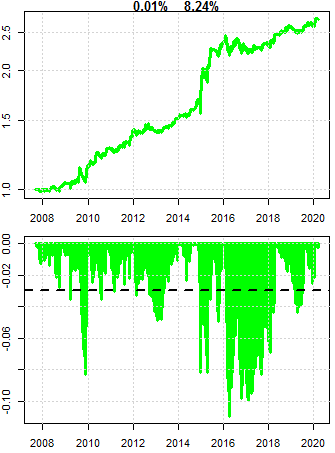

Si (8% годовых при срсделке 0,01%):

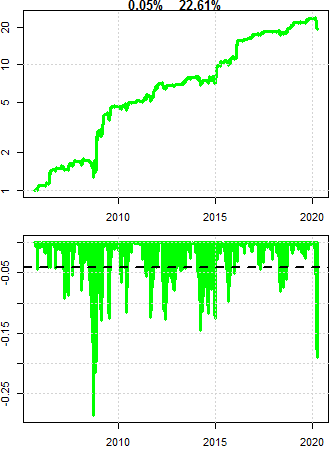

RI (22% годовых при срсделке 0,05%):

( Читать дальше )

Наивный прогноз волатильности

- 16 апреля 2020, 13:20

- |

Смотрим на high-low за сегодня, вчера и позавчера.

Проверяем гипотезу о чередовании волатильности и её контртрендовости.

Если позавчера было больше, чем вчера, то сегодня должно быть также больше чем вчера.

Если угадали, то получили +1. Если не угадали, то -1. В итоге получаем в среднем +0,28.

Работает.

Если позавчера было меньше, чем вчера, то сегодня должно быть также меньше, чем вчера.

По такой же схеме баллы +1 и -1. В итоге +0,38 в среднем.

Опять работает.

Перейдем к процентам. Что будет в относительных величинах, если делать ставку на изменение дневного диапазона цены

по отношению к средней сегодняшней цене.

Для первого случая получаем среднюю «сделку» в +0,54%. Это что-то типа купленного стрэддла.

Для второго случая получаем среднюю «сделку» в +0,61%. Это что-то типа проданного стрэддла.

Заглянув в стаканы опционов, понимаем, что издержки могут измеряться процентами, поэтому грааля тут нет,

но, как факт, любопытно.

Возможной стратегией, реализующей эти случаи была бы покупка/продажа стрэддла, например, в 18:30, удержание в один день и скидывание на следующий день в такие же 18:30.

Как не обмануть себя бектестом на NYSE

- 24 января 2020, 10:02

- |

Спросили меня тут как правильно тестить NYSE… всех деталей не скажу, но могу дать пару советов, которые сэкономят вам время и деньги.

1. Не доверяйте High и Low свечей. На америке есть ADF и некоторые трейды могут влиять на High и Low дня (и любой свечи соотвественно). Чем ниже цена бумаги и чем ниже ликвидность — тем меньше у вас должно быть доверия к свечкам. Чаще всего это выглядит как большая тень — да, по этой цене были сделки и кто-то там поторговал, но с большой вероятностью это order internalization внутри какого-нибудь брокера. Особенно часто они в первые минуты торгов High и Low не дают никакой гарантии исполнения. На жирных бумагах такого в разы меньше, но иногда встречается. Отдельным пунктом идут внебиржевые сделки, которые всегда рисуют большие тени. Поставщики данных страются их фильтровать, но не всегда выходит. В идеале нужно собирать все свечи самому с отфильтрованных тиков, но очень трудозатратно для америки. Второй вариант — не учитывать H/L для свечей с очень большими теням + смотреть на рейндж соседних свечей. Подготовка данных для тестов целое искусство, серьезно.

( Читать дальше )

Опционы? Да легко

- 28 ноября 2019, 21:44

- |

Вот тут давно описана моя система продажи путового месячного «края» и приведены ее тесты с 2008 по 2013:

www.howtotrade.ru/nw/index.php?p=1380184332

Вскоре после той публикации эта система начала торговаться в реале на объеме в почти 1000 контрактов в сумме (на фирме 960 контрактов). 3 марта 2014 торговля этой системы была закрыта. Почему? Ссылку на это дам в конце (я уже об этом тут писал), потому что это будет хорошим резюме к нижеизложенному.

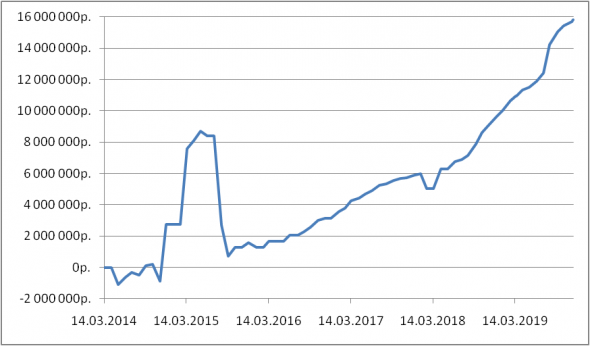

Собственно расчет вариационной маржи для 960 контрактов я продолжил и после прекращения торговли. Эдакий out-of-sample. И что получается? А вот что по дням экспирации (мы помним, что продаваемые опционы месячные)

График в рублях, потому что я не знаю к чему отнести накопленную вармаржу. Ну до сентября 2015-го выглядит не очень красиво, я бы такое не торговал, но с 15 сентября 2015-го очень даже симпатично

( Читать дальше )

NASDAQ как неплохой инвестиционный фильтр

- 26 ноября 2019, 12:00

- |

Известно, что любой индекс фондового рынка--это во многом ошибка выжившего. Как ни странно, лично я не особо задумывался на тему насколько именно это ошибка выжившего. Тому есть объяснение, конечно. На суверенном фондовом рынке игра своя, особенная, и ошибка выжившего тут не особо ощущается. Выживают все ибо недра богатые. Условно, индекс вообще не меняется, как торгуются в нем госы и/или олигархи, так и торгуются. Куда ж они денутся, нефти у нас много, на сферический Санкт-Петер-Бург в вакууме и поддержку всяких криворуких отливателей в бетон еще надолго хватит, а несферические потерпят, невелики баре то. Поэтому торгуя ру рынок о таких вещах и не задумываешься.

Однако, бывает и совсем другая ситуация. Вот индекс NASDAQ100:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал