Избранное трейдера Unat

Раз и навсегда о покупке биткоина

- 29 мая 2017, 17:01

- |

шагаете в в эту ветку https://bitcointalk.org/index.php?board=237.0

выбираете менялу-арбитражника по душе, покупаете USD-код у него, вводите код на btc-e (вкладка финансы кнопка redeem)

покупаете что хотите, если нет того чего вы хотите, покупаете биткоин и переводите его на poloniex, где покупаете то, что хотите

если цель длительное хранение

идёте на официальный сайт криптовалюты, скачиваете официальный кошелёк (по вкусу, я ортодокс, юзаю bitcoin-core), переводите свою криптовалюту на свой кошелёк

Копируете приватные ключи на бумагу, копируете файл wallet.dat на флешку, флешку закапываете на заднем дворе.

Теперь вы тру холдер крипты и тру анонимус

если цель торговать, в обязательном порядке

завести новую чистую нигде не запаленную почту, установить на неё двухфакторную авторизацию, к ней привязать аккаунт биржи, на аккаунт самой биржи установить двухфакторную авторизацию(я под это дело купил второй смартфон, двухфакторка может сбиться когда пересекаешь часовые пояса)

( Читать дальше )

- комментировать

- ★22

- Комментарии ( 12 )

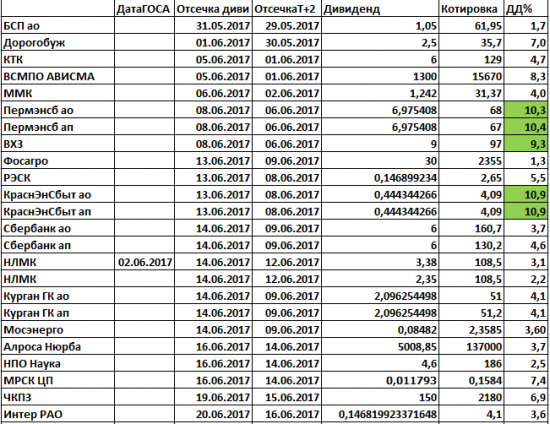

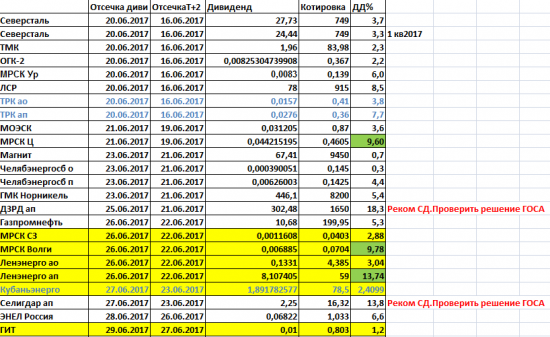

Дивиденды2017 Дивиденды СТРОГО по уставу.Они такие разные

- 29 мая 2017, 16:39

- |

Прошедшая и две следующие недели, как правило, самые насыщенные в году по дивидендным новостям. Согласно законодательству РФ решения советов директоров должны быть опубликованы не позднее, чем за 20 дней до ГОСА, а сами ГОСА должны быть проведены не позднее чем за 6 месяцев после окончания отчетного года.

Получается, что до 10 июня мы увидим все решения СД по дивидендам, которые не были выложены ранее. В этом плане прошедшая неделя была рекордной по количеству дивидендных

новостей. Дивидендных таблиц получилось четыре.

Желтый фон: СД предложили дивиденды на прошедшей неделе

( Читать дальше )

7 акций, которые могут принести 7 миллионов. Часть II

- 27 мая 2017, 11:14

- |

Дорогие друзья, добрый день! Сегодня хочу представить вам продолжение статьи «7 акций, которые могут принести 7 миллионов», первую часть которой я писал ранее, вот ссылка: smart-lab.ru/blog/400405.php

Итак, три самые «горячие» акции мы обсудили, пришло время для чуть менее ярких представителей фондового рынка.

4. На четвёртое место я решил поставить энергетического гиганта России — компанию катастрофу (но очень перспективную катастрофу) — лидера неоправданных ожиданий по дивидендам, думаю вы уже догадались, что это Газпром.

Да, действительно, Газпром является одной из самых перспективных и недооценённых компаний на российском рынке.

Перечислю причины, по которым я выбрал газпром:

1. Это конечно текущая коррекция, которая остановилась на уровне многолетних минимумов.

2. Газпром очень дешевая, недооцененная бумага по всем мультипликаторам.

3. Газпром монополист газа в Европу.

4. Устойчивый рост финансовых показателей, начиная с 2012 года компания увеличила выручку на 22%; по чистой прибыли наблюдалась стагнация в 2014 году, но до 2016 года компания практически вернула утраченные позиции, увеличив чистую прибыль в 6 раз; средства, направляемые на дивиденды постоянно растут, как впрочем и сам размер дивидендов и дивидендная доходность; показател EPS (прибыль на акцию) с 2014 года также показывает устойчивый рост (увеличился почти в 5 раз).

( Читать дальше )

7 акций, на которых можно заработать 7 миллионов

- 26 мая 2017, 08:21

- |

Добрый день, дорогие друзья!

Сегодня я хочу рассказать о перспективных, на мой взгляд, бумагах с фундаментальной точки зрения.

Начать я хочу с трёх самых «громких» бумаг:

1. АФК Система. Как вы помните ПАО «НК „Роснефть“ и ПАО АНК „Башнефть“ подали иск против АФК Система на сумму 106,6 млрд рублей. 24 мая к иску присоединилась Башкирия и из-за пересчета стоимости рубля сумма иска поднялась до 170,6 млрд рублей.

Сама же Система считает, что требования не обоснованы и истёк трёхгодовой срок давности подачи иска. На фоне иска капитализация компании упала с 22 до 12, что почти в 2 раза меньше, но и это ещё не конец падения. Привлекательная цена для покупок находится на уровне 10 рублей за акцию.

Год к году корпорация увеличила выручку на 2,8% до 698 млрд рублей, а также уменьшила свои долговые обязательства на 33%. Кроме того, Система установила минимальную дивидендную доходность в размере 6% и минимальный размер дивидендов 1,19 рублей на акцию.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал