Избранное трейдера Up-and-Down

Что подарить Тимофею Мартынову?

- 10 июня 2021, 13:08

- |

И Тебе, Тима тоже. ))

Надо бы было вчера ещё Тебя поздравить,

но вчера не нашлось времени для «изготовления подарка».

Так, что получай сегодня.

А подарю я Тебе одну идею и одно упражнение.

И то и другое проверено на собственном организме и великолепно работает.

ИДЕЯ:

1. Рядом с окном в своём кабинете кидаешь гантели небольшого веса.

2. Ставишь на часах звенелку — каждый час (пол часа...)

3. Как только будильник сработает, встаёшь, берешь гантельки в руки

и 12 раз качаешь бицепс.

ВАЖНО:

— вес гантелей должен быть небольшой;

— количество сгибаний рук тоже небольшое. 12-ть раз за раз вполне достаточно;

— делать надо как можно больше подходов.

(За день набежит суммарно сотня иди больше, но мышцы ты не надорвёшь; р)))

Упражнение (для ЖКТ):

1. Соединяешь ладони вместе и растираешь их до тепла. Обычно 10-30 раз достаточно.

2. Кладёшь левую ладонь на левую почку, а правую ладонь на живот. Левая ладонь греет левую почку,

( Читать дальше )

- комментировать

- ★9

- Комментарии ( 33 )

ДТС №1: Как заработать на дивидендах Северстали и Норникеля 28.05.2021

- 28 мая 2021, 09:20

- |

ДТС №1: Как заработать на дивидендах Северстали и Норникеля 28.05.2021

Введение

28.05.2021 последний день с дивидендами торгуются акции Северстали (CHMF) и Норникеля (GMKN). Уже в понедельник 31.05.2020 мы увидим дивидендный гэп в этих акциях.

Не так давно я описал три дивидендных стратегии, которыми пользуюсь уже не один год. Вот ссылки на подробное описание этих стратегий:

- Как заработать на дивидендах? ДТС №1

- Как заработать на дивидендах? ДТС №2

- Как заработать на дивидендах? ДТС №3

А вот здесь вы можете посмотреть, сколько можно было бы заработать на каждой из этих дивидендных стратегий в 2019 году:

( Читать дальше )

❤ На пенсию в 65(60). Команда FIRE. Как и почему россияне ценой лишений копят себе на досрочную пенсию

- 28 мая 2021, 08:35

- |

У меня взяли бесплатно интервью.

Статья «Команда FIRE. Как и почему россияне ценой лишений копят себе на досрочную пенсию».

В статье упомянуты: Бабайкин (На пенсию в 35), Александр Бабинцев и я 😂

secretmag.ru/investment/komanda-fire-kak-i-pochemu-rossiyane-cenoi-lishenii-kopyat-sebe-na-dosrochnuyu-pensiyu.htm

Ильшат Юмагулов

- 52 года, Уфа.

- Цель: выйти на пенсию в 65 лет с дополнительными источниками дохода к основной пенсии.

- Стаж инвестирования: с 1992 года (29 лет).

- Источник капитала: риелторская деятельность.

- Размер капитала: 6,5 млн рублей.

- Структура портфеля: дивидендные акции российских компаний (32 эмитента). С 2021 года начал покупать зарубежные акции и криптовалюты.

О том, как копит себе на пенсию

— В качестве спарринг-партнёра я выбрал Пенсионный фонд России (ПФР). Мы идём параллельными курсами с 2006 года.

( Читать дальше )

Газпром. Отчет по РСБУ за 1-й квартал 2021 г. Экспорт природного газа из России в марте 2021 г.

- 27 мая 2021, 17:29

- |

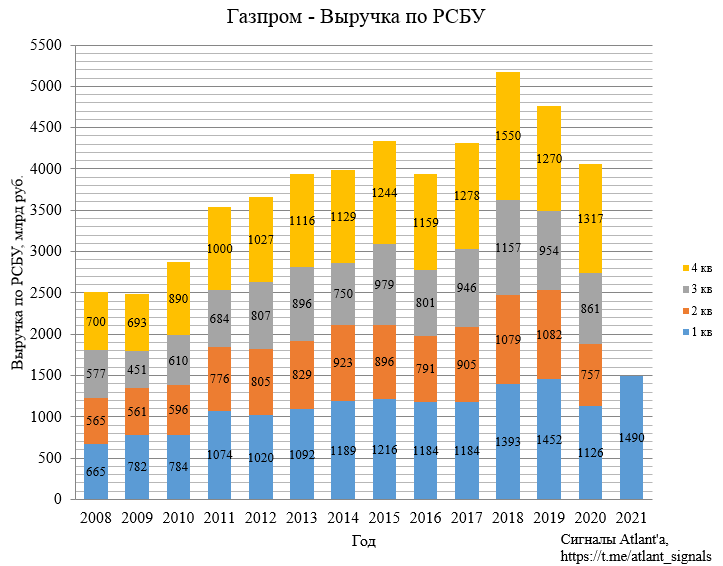

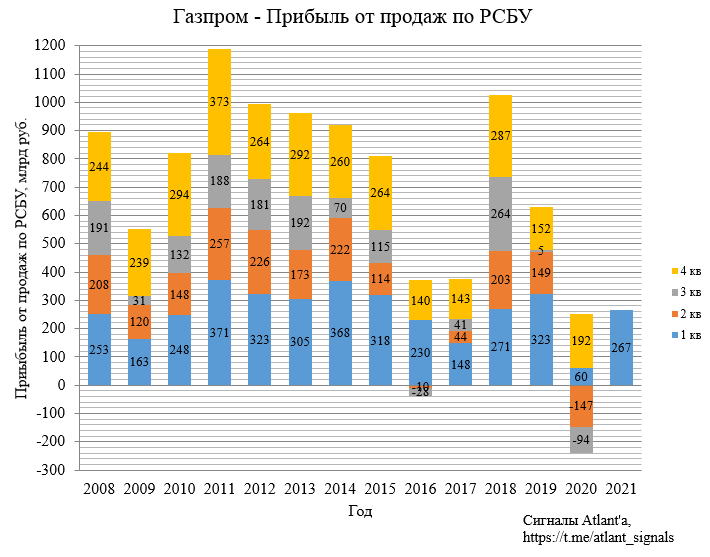

Вкратце рассмотрим отчет Газпрома по РСБУ за 1-й квартал 2021 года.

Выручка составила 1490 млрд рублей и выросла на 32% относительно прошлого года.

Прибыль от продаж составила 267 млрд рублей и выросла на 445% относительно прошлого года.

( Читать дальше )

Грааль забесплатно - максимально примитивная стратегия на американском рынке

- 23 мая 2021, 20:56

- |

Всем привет!

Накануне в комментариях вот к этому посту пообещал рассказать про самые примитивные стратегии на американском рынке, позволяющие показывать доходность лучше рынка. Прелесть этих подходов заключается в том, что для их применения не нужно владеть ни навыками инвестиционного анализа, ни выдающейся психологической устойчивостью, т.к. стратегии основаны на строгих критериях входа и выхода из позиции и исключают человеческий фактор.

Подходы эти мы разработали в рамках создания нашей стратегии на американском рынке, когда тестировали наличие тех или иных закономерностей. Подход, о котором пойдет речь сегодня, мы выявили в ходе анализа гипотезы о том, что быстрорастущие компании показывают доходность лучше рынка. И что же?

Стратегия #1. Портфель быстрорастущих компаний

Стратегия предполагает, что портфель в любой момент времени на 100% укомплектован компаниями, которые отвечают следующим критериям:

- Темп роста выручки y-o-y по результатам последней квартальной отчетности – выше 25%

( Читать дальше )

Укрепление рубля ограничено тарифами на электроэнергию

- 17 мая 2021, 21:46

- |

Фото: Игорь Иванко / «Коммерсантъ»

Фото: Игорь Иванко / «Коммерсантъ»В прошлом году цена на электроэнергию для промышленности в России оказалась выше, чем в США и некоторых странах Европейского союза. Об этом говорится в исследовании «Сообщества потребителей энергии».

Цена электроэнергии была на уровне 7,34 цента за киловатт-час при подключении к региональным распределительным сетям. Страна обогнала США по этому показателю, там он составил 6,66 цента (в Норвегии — 3,4 цента, во Франции — 6,9 цента, в Финляндии и Испании — по 7,2 цента). Средняя конечная цена электроэнергии для промышленности в США в 2019 году была на пять процентов ниже, чем в России.Иными словами цена на электроэнергию уже на пределе.

( Читать дальше )

Исследование эффективности трех самых популярных тактик достижения пассивного дохода.

- 16 мая 2021, 18:52

- |

Критерий эффективности — это количество рабочих часов потраченных для достижения полностью пассивного дохода. Очевидно, что в чьей жизни было меньше рабочих часов, тот больше отдыхал и тот эффективнее обеспечил себе пассивный доход, чем тот человек, который работал больше часов прежде чем достичь пассивного дохода.

Здесь я рассмотрю три самых популярных способа ускорить достижение пассивного дохода:

- Инвестировать в индекс

- Работать больше часов и инвестировать в индекс

- Учиться чтобы больше зарабатывать в час и инвестировать в индекс

- Учиться инвестировать, чтобы иметь альфу и обходить доходность индекса

Я взял условный пример, в котором за базовый сценарий берется вложение в индексный фонд с доходностью 6.17%/год (или 0.5%/мес). Исторически эта та величина, на которую индексы обгоняли инфляцию. Так как я интересуюсь инвестированием, я буду предвзят в пользу четвертого примера. Во первых в нем наш инвестор будет опережать доходность индекса в полтора раза и будет зарабатывать +9%в год или ( 0.75%/мес) каждый год пока не достигнет пассивного дохода и перейдет в индекс. Мало кто из инвесторов может достигать такого каждый год, но наш инвестор может! Во вторых для того чтобы опережать индекс надо потратить тысячи часов на изучение и расчеты, но я даже не буду считать это время рабочим, буду считать что он отдыхает все свое свободное время, а это его хобби.

( Читать дальше )

Разгоном шлакобанков занимается одни и те же лица.

- 14 мая 2021, 18:52

- |

Как на этом можно заработать?

Очень легко, открываем график дневной и смотрим ема50, после слива в течение месяца всегда бывает техотскок, от этой ема50, чем выше АТР, тем выше техотскок, как правило он бывает от 80 до 200%, в среднем на данном техотскоке можно раз в месяц удваивать вложенный капитал

Всем хороших заработков

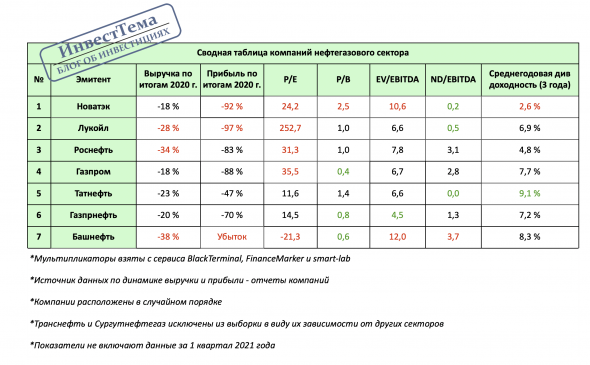

Сводная таблица нефтегаза. Кто лучший?

- 13 мая 2021, 12:57

- |

Искали практические кейсы. Сошлись на нескольких компаниях, которые можно будет скоро подбирать, коррекция тут кстати. По итогам, получилась вот такая сводная таблица. По традиции, выводы сделаете сами.

Оптимизация риска, как надо и как не надо

- 11 мая 2021, 13:16

- |

Касательно поиска золотой середины по риску в своем портфеле. Правильно это делает то, что Нассим Талеб называл «стратегией штанги». Миксование наиболее безопасных и потенциально наиболее доходных активов.

Плохой путь – поиск такого замечательного актива, который сочетал бы в себе что-то пристойное одновременно по риску и по доходности.

Если такое чудо вдруг отыщется, рано или поздно выяснится, что у него очень грустно или с первым, или со вторым. Или со всем сразу.

Например, т.н. «высокодоходные облигации» — та сторона, куда я никогда не смотрел. Потому что премия в какие-нибудь 5% к безрисковой ставке не то, что вас восхищает, если вы умеете в акции, тем более в трейдинг. А риска там будь здоров. Особенно если поднимать под риском то, что я обычно и понимаю: не столько волатильность актива, сколько вероятность потери своих средств или их значимой части навсегда. Если риск понимать таким образом, даже обычные облигации в долгосроке окажутся страшнее индекса акций (стоит лишь дождаться хорошей гиперинфляции или волны дефолтов). А уж ВДО…

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал