Избранное трейдера Виктор Стасюк

Мертвые деньги внутри России

- 15 февраля 2024, 23:07

- |

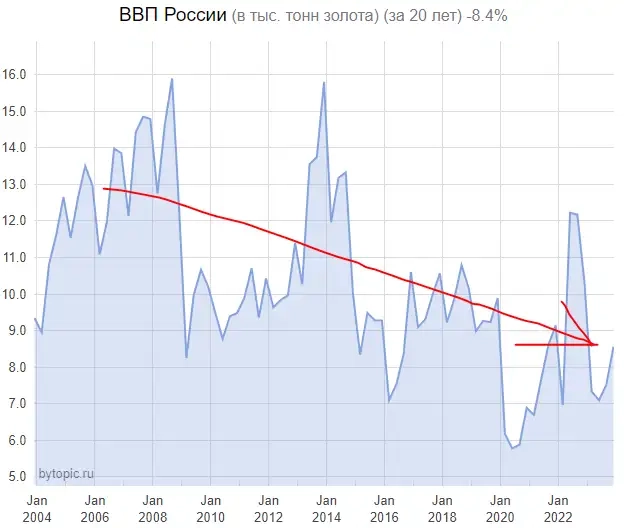

А денежная масса в настоящих деньгах (в золоте) выросла на +100%:

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 49 )

Что не так с газом?

- 13 февраля 2024, 15:55

- |

Цена сейчас в районе 27 мг за 1 MMBtu. Во времена расцвета ковид-проекта (в Июне 2020 года), цена опускалась до 26 мг. Напомню, что тогда хозяева США останавливали промышленность и логистику в подконтрольных странах.

Сейчас промышленность худо-бедно работает. Логистика — тоже. А газ идет на дно. При этом, нефть в настоящих деньгах ведет себя совсем иначе:

( Читать дальше )

Как мы разбогатели за прошлый год

- 01 февраля 2024, 12:57

- |

Вот что случилось за 2023 год:

Денежная масса: +15 997 млрд. руб. / +19%

Деньги на счетах и в карманах некоторых людей: +12 292 млрд. руб. / +21%.

Долги народа: +6 647 млрд. руб. / +23%.

На графике ситуация выглядит так:

( Читать дальше )

Кто держит $32 трлн госдолга США?

- 29 января 2024, 22:02

- |

Какова структура госдолга США?

Оказывается, госдолг США делится на внутренний и публичный — $6.8 трлн. и $24.7 трлн. соответственно (по данным на середину 2023 года).

Внутренний госдолг (~20% от общей суммы) состоит из долгов бюджета США перед разными госструктурами, например государственными пенсионными фондами. Какой процент по этому долгу и каким образом он оформлен — выяснить не удалось. Скорее всего, процент равен нулю.

Публичный госдолг (~80% от общей суммы) представляет собой казначейские облигации, принадлежащие банковскому картелю «ФРС», корпорациям, частным лицам, а также правительствам штатов и иностранных государств. Процент по этому долгу измеряется доходностью гособлигаций разных выпусков (см. график доходности десятилеток).

Кто держит публичный госдолг США и получает по нему проценты?

Основным держателем гособлигаций является группа физических лиц, владеющих банковским картелем «ФРС». Сейчас в контролируемых ими банках находится пакет на $4.7 трлн. Данные об этой сумме обновляются еженедельно. Заходи и смотри:

( Читать дальше )

Акции на Мосбирже, которые выросли более чем в 10 раз за 10 лет

- 21 января 2024, 22:45

- |

Худо дело, 10кратники дают в основном шлаки третьеэшелонные, где очень низкая ликвидность и free-float.

Энергосбыты всякие даже не стал в таблицу заносить.

Из приличных историй только Полюс, Казаньоргсинтез, Инарктика, ПИК и Распадская.

Казалось бы, одна из самых быстрорастущих компаний российского рынка — Яндекс, с тех пор как 10 лет назад появилась на Мосбирже, выросла всего на… Смехотворные +120%. Это соответствует росту… всего на 8% в год!

Ни одно IPO за последние 10 лет и близко не дало 10-кратник.

( Читать дальше )

+308 000% за 32 года. Как дальше жить?

- 20 января 2024, 14:18

- |

Вот к чему это привело за последние 32 года:

Золото в фантиках моей страны выросло на +308 838% — график:

( Читать дальше )

⭐️ Расчет ставки дисконтирования без таблиц Дамодарана-2024

- 08 января 2024, 14:11

- |

Добрый день, друзья!

Завершился 2023 год и наша исследовательская группа обновила параметры для оценки стоимости собственного капитала (модель CAPM), средневзвешенной стоимости капитала (модель WACC), а также ставок дисконтирования на базе российских финансовых активов и отечественных источников информации.

Импортозамещение в этой сфере требуется потому, что облигации недружественных государств больше не являются для российских инвесторов безрисковым активом. Поэтому использование известных таблиц Дамодарана в целях построения финансовых моделей для российского рынка становится бессмысленным.

Прошлогоднее исследование и методику расчётов см. здесь: https://smart-lab.ru/blog/911710.php.

__________

Напомним, что стоимость собственного капитала определяется по следующей модели:

где Re– ожидаемая доходность (стоимость) собственного капитала, %;

Rf – ожидаемая доходность безрискового актива, %;

β – коэффициент, характеризующий меру рыночного риска актива;

( Читать дальше )

Российские акции, обогнавшие золото

- 06 января 2024, 22:05

- |

Через это, золото в рублях выросло на +39%

( Читать дальше )

Коротко об американских и российских акциях

- 05 января 2024, 20:10

- |

Рост отношения является следствием того, что существенная часть создаваемых ростовщиками долларов проходит через рынок американских акций и поднимает его. Снижение отношения является следствием того, что создаваемые доллары проходят мимо рынка акций и он опускается.

В целом, это отношение в США колеблется внутри некоторого коридора — от кризиса до эйфории и наоборот — с тенденцией к плавному повышению. Это говорит о важной (супер-важной) роли фондового рынка в экономике США. Естественно, умные (не травмированные пропагандой) инвесторы это видят и поступают грамотно.

После того, как мы порадовались за долгосрочных держателей американских акций, давайте посмотрим на отношение индекса Московской биржи (IMOEX) к рублевой денежной массе (₽М2) за те же 20 лет:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал