Избранное трейдера Magnit

Как заработать на дивидендах? ДТС №1

- 05 июня 2019, 18:57

- |

Как заработать на дивидендах? ДТС №1

Введение

Сейчас начинается большой дивидендный сезон, и нас ждет много хороших дивидендных историй, на которых можно неплохо заработать. Но как это сделать? Можно, конечно, купить акции компании и просидеть в них весь год, чтобы получить дивиденды и, если повезет, то еще и заработать на росте курсовой стоимости акций за это время. Подобная стратегия пользуется большой популярностью.

Собирать портфель акций из дивидендных бумаг — это одна из наиболее распространенных или даже самая распространенная инвестиционная стратегия. Тем не менее, у этой стратегии есть не только плюсы, но и минусы (как, впрочем, и у любой другой). Одним из слабых мест этой дивидендной стратегии является то, что ваши деньги будут все время вложены в акции и если на рынке наступит сильная коррекция или рынок войдет в медвежий тренд, то вместо ожидаемой прибыли вы можете получить убыток. К тому же бывает и такая ситуация, когда дивидендный гэп в акции так и не закрывается в течение всего года.

( Читать дальше )

- комментировать

- ★77

- Комментарии ( 19 )

инвестировать ли в Россию +новая? страта

- 20 мая 2019, 13:58

- |

Тогда получится что грубо в sp500 нужно вкладывать 23%, а в Россию 2%, т.е. в 10 раз меньше, исходя из разницы ввп.

Это короткий ответ на то нужно ли вкладывать в Россию. Нужно. 2% от ваших средств, вернее даже меньше, так как есть и другие активы кроме акций.

( Читать дальше )

Мы все торгуем (какими-то) опционами

- 16 мая 2019, 17:53

- |

Введение

Позанимавшись опционами, где-то в начале своего пути молодой боец получает в руки одну из ключевых идей: существование синтетического опциона. Иногда об этом говорят в других терминах: совершая сделки с линейным инструментом по определенному алгоритму, мы получаем такой же финансовый результат, как если бы мы купили (или продали) обычный опцион.

Обычно эта мысль проскакивавает в общем потоке информации и теряется на задворках подсознания, либо вообще благополучно забывается.

Но сама концепция очень важная. В частности, из нее сразу же следует базовая тактика работы с опционами. Посмотреть на разницу (IV-HV) и в зависимости от знака либо продаем опционы, либо покупаем. При этом в любом случае включаем автоматическое дельта-хеджирование. Подробности можно прочитать или посмотреть где угодно. Например, тут. Это база.

Но потом приходит в голову идея выполнить обратную операцию. Выравнивание дельты — то есть сделка с фьючерсом — нужна, чтобы повернуть профиль некоторой позиции и сделать его горизонтальным. Давайте теперь возьмем любую обычную (линейную) торговую стратегию для этого фьючерса. Запишем где, когда и какого размера совершались сделки. И будем считать, что эти сделки — это дельта-хедж некоторой неизвестной нам опционной позиции. Фактически, собрав информацию о сделках, можно сделать некоторые выводы о том, что это за позиция.

( Читать дальше )

Файл моих настроек QUIK для "фондовой торговли"

- 13 мая 2019, 19:20

- |

(Загружаются из QUIK, выбираем меню «Система» — «Загрузить настройки из файла» где и выбираем файл «140519ФондовыйАлор.wnd»)

drive.google.com/file/d/1knSJvbaKrdqUysC_XRqmrfXlwjL-eJ5B/view?usp=sharing — ссылка на файл настроек

В этом посте я выкладываю свои настройки торгового терминала QUIK для …условно назовем «фондовой торговли» (акции, облигации, опционы, фьючи – не внутридневка). Эти настройки могут на первый взгляд показаться слегка сложноватыми, но к ним крайне быстро привыкаешь, так как они позволяют снизить «хаотичную активность» и отслеживать рынок комплексно, а рынок – это единая структура.

Это уже профессиональные настройки и рассчитаны они на два монитора (можно ноутбук+монитор – легко соединяются через шнур). В настройках рабочее пространство разбито на ряд вкладок логика которых следующая: «Карта» — это основная просмотровая зона – ваша капитанская рубка – на этой вкладке размещены новости, лидеры роста и снижения по акциям, облигациям и фьючам (для арбитража), отраслевые индексы, а так же выведены основные индикативы нашего рынка (РТС, доллар, евро, фьюч на золото и на нефть). Везде прочерчены тренды и ценовые уровни – т.е. через время их нужно будет корректировать.

( Читать дальше )

Табличка NineNot для трейдера

- 08 апреля 2019, 18:53

- |

Введение

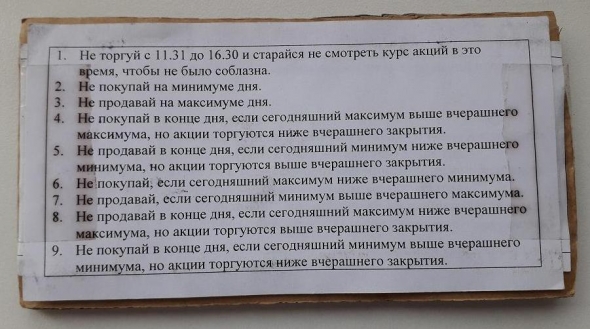

В воскресенье 7 апреля я перебирал полки в шкафах, просматривая старые бумаги и выбрасывая те, которые уже не пригодятся. За долгое время накопилось много бесполезного хлама, который надо было выбросить. Какие-то старые чеки, квитанции, ненужные распечатки. Так я перебирал бумаги одну за другой, сортируя, что пойдет на выброс, а что еще может когда-то пригодиться, и вдруг на пол упала до боли знакомая старая затертая картонка. Боже мой! Как давно это было! Вроде бы не так уж давно, но на самом деле целую трейдерскую жизнь назад! Воспоминания нахлынули на меня…

Затертая замусоленная старая табличка, обычный кусок картонки и неаккуратно приклеенная скотчем распечатка. Но сколько денег она мне помогла заработать, а сколько денег благодаря ей я не потерял!

Табличка NineNot (9 “не”).

( Читать дальше )

Денежный поток семьи и формула жизни.

- 12 марта 2019, 13:48

- |

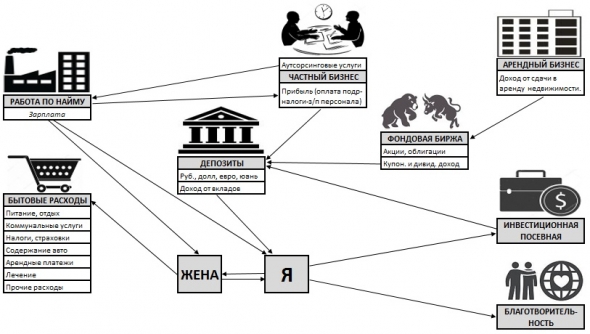

На протяжении последних нескольких недель мне попался ряд заметок на тему семейного бюджета. В основном участники СмартЛаба рассказывали о своих расходах, а я хочу поделиться с Вами более широким взглядом на денежный поток. Для примера я взял свою семью. Вместо тысячи слов прикрепляю слайд.

Как у каждого бизнеса, так и у семейных финансов есть своя простая математическая формула. Моя задача, как инвестора – найти её. Если какой-то бизнес или семейные отношения перестают следовать формуле необходимо его продать, а отношения скорректировать.

Итак, основная формула семейных финансовых отношений заключается в том, чтобы создавать источники пассивного дохода. Вместе с женой мы долго трудились над их созданием. К таким источникам относятся, проценты по депозиту, купонные выплаты по облигациям, дивиденды по акциям, бизнес без нашего участия и проценты за выданные нами деньги в долг.

( Читать дальше )

Настройка QUIK за 15 минут для новичка. Просто, быстро и удобно. Для фьючерсов и акций биржи ММВБ

- 05 марта 2019, 13:18

- |

Бета коэффициенты российских акций

- 27 февраля 2019, 10:04

- |

Интересно, что нет единого, общепринятого подхода к выбору горизонта и таймфрейма для расчета беты. Я делаю расчеты по недельным данным за 1 год. Результаты по данным за 2018 год см. ниже. Но, если брать данные, например, за 3 года и/или за каждый день, то результаты будут другими.

На сайте Мосбирже есть страница для расчета беты, но скачивается пустой файл. Посмотрел методику расчета, на которую они ссылаются, там вообще предлагается брать данные только за 30 дней.

Кто знает, за какой период считают бету всякие блумберги?

( Читать дальше )

Сбербанк, ОФЗ и санкции

- 15 февраля 2019, 13:48

- |

Сейчас ожидания антироссийских санкций создают влияние на сантимент участников рынка сильнее, чем чем макроэкономика и финансовые результаты.

В каком-то смысле опасения санкций в моменте преувеличены из-за неопределенности, которые сами санкции таят: слишком большой разброс возможных сценариев от катастрофического до нейтрального (понятное дело, что страх от именно реализации катастрофических сценариев отсюда и такие панические ожидания, хотя вероятность их реализации может быть невысокой).

Вот график RGBI. На нем горизонтальными линиями отмечены уровни индекса RGBI на момент введения санкций против Русала, En+ И Дерипаски (в апреле 2018) и индекса RGBI на риторике о вводе санкций против госдолга и госбанков по «делу Скрипалей» (в августе 2018).

Как мы видим сейчас, санкции против Русала сняли, а ожидаемые санкции по «делу Скрипалей» мягче, чем тот сценарий что озвучивался в качестве проекта в августе. Вот только индекс RGBI сейчас ниже тех уровней. Но это несоответствие еще можно обосновать тем что Банк России дважды повысил ключевую ставку (в то время как в марте 2018 года были ожидания, что до конца 2018 г. будет 2-3 понижения ставки).

( Читать дальше )

Реально становиться страшно

- 10 февраля 2019, 01:53

- |

Когда человеку нечего сказать о движении цены он будет философствовать о мм, рисках, приводить математическое обоснование и тд.

Другой писатель желая «выделиться — добавит психологию или примеры как личного опыта так и опыта других, будет проводить аналогии и тл.

Что вы хотите там вообще найти и зачем вам это нужно?

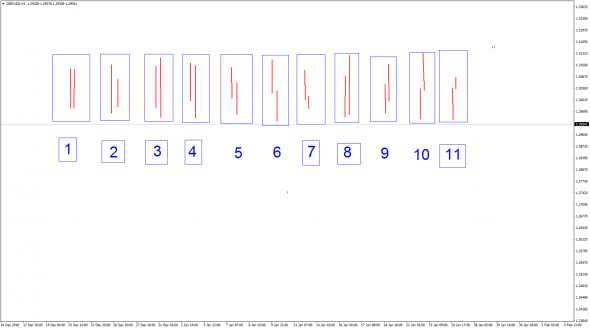

что такое график — сочетание текущей и последующей свечи.

сколько таких сочетаний может быть?

Вам покажется это смешным, но реально (на любом таймфрейме) их всего — 11

выделенные прямоугольником 7 из этих сочетаний, возникают в особых случаях.

Задайте себе вопрос — что я делаю на рынке, если не могу понять элементарное!

почему я как попугай готов повторять за каждым идиотом о — непредсказуемости рыночного движения?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал