Избранное трейдера Mantis

Как правильно торговать опционами видеокурс

- 12 апреля 2019, 12:26

- |

- комментировать

- ★56

- Комментарии ( 20 )

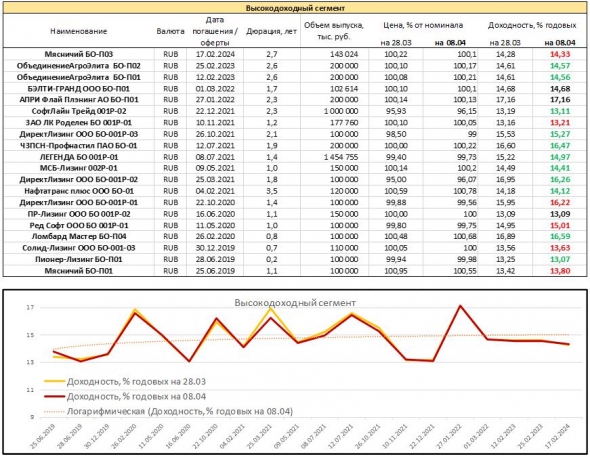

Срез доходностей рублевых облигаций. Высокодоходный сегмент

- 10 апреля 2019, 08:12

- |

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE www.youtube.com/channel/UC0BqXPUXHD-ih_0wXgkD4Uw/featured

Про разгон депозита на опционах

- 04 апреля 2019, 22:51

- |

Чтение данной книги было запланировано заранее (но подноготной не знал), целенаправленно изучал материал для поиска ответов и не пожалел на нее времени хоть и находился в отпуске, а не обрывками по 30 минут находясь в душном метро по пути из/в офис на работку.

Первый вопрос возник после прочтения пары десятков страниц, почему автор использует странный термин «биржевая игра» и подразумевает под этим выполнение трейдерских операций? Ответ нашелся сам собой просто продолжая чтение книги, я начал осознавать (загуглил кто такой Джесси Ливермор), что речь идет про самого известного любителя зайти на всю котлету, опционщика Джесси Ливермора.

Второй вопрос возник к середине книги, но он не очень серьезный, можно сказать вопрос от хомячка, так как продиктован моими слабыми познаниями в трейдинге и нахождение меня вначале пути. Звучал он примерно следующим образом «А стратежку когда описывать будут?», по итогам прочтения скажу, ничего конкретного про входы и выходы не озвучено. Мысль одна, на бычьем рынке покупаем, на медвежьем продаем. Про индикаторы/метод определения какой сейчас рынок, не сказано, либо я не прочитал между строк.

( Читать дальше )

Выкупить себя из рабства. Цена вопроса, простая формула.

- 04 апреля 2019, 14:43

- |

Этот путь занял у меня 17 лет.

Делюсь своими расчетами.

Ниже приведена простая формула, которая позволит каждому определить цену выкупа себя из рабства работодателя.

Формула максимально упрощена и поэтому позволяет каждому желающему за минуту определить свои возможности, не вдаваясь в сложные финансовые расчеты.

Заранее отвечу на критику насчет учета инфляции и сложного процента — да они тут не учтены, но это не важно, т.к. вы не сможете точно определить изменение уровня инфляции и доходности активов на дистанции 10 и более лет. Инфляция будет прожирать ваш депозит, сложны процент увеличивать. Также не учтены внезапные наследства в виде квартир от дедушек, внезапные потери трудоспособности, дорогостоящие лечения, разводы и дорогие подарки. Как бы вы точно не считали, все эти нюансы, вы не сможете предсказать и подсчитать их на многолетней дистанции. Поэтому упрощайте)

( Читать дальше )

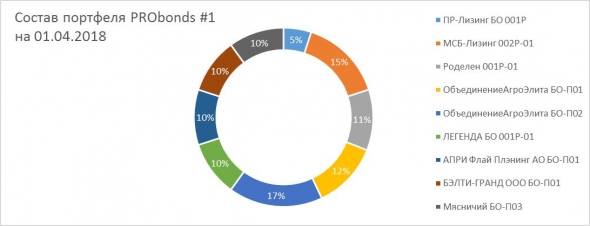

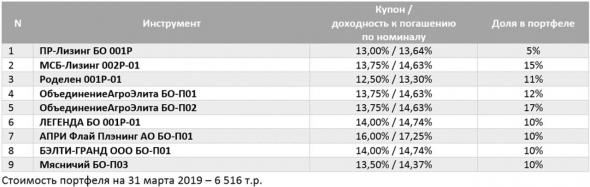

Портфель PRObonds #1 (высокодоходные облигации). Состав и результаты

- 01 апреля 2019, 10:12

- |

( Читать дальше )

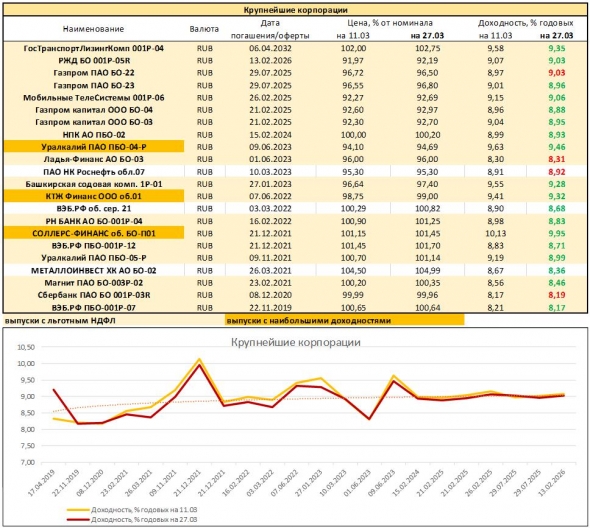

Мониторинг доходностей корпоративных облигаций

- 29 марта 2019, 05:17

- |

Облигации крупнейших корпораций. Доходности большинства наиболее ликвидных бумаг сектора (в наш список попадает 15-20 облигаций с наибольшим биржевым оборотом) за последние 2 недели снизились. Среднее снижение – на 0,1%. Средний прирост стоимости тела 4-6-летних облигаций за этот период – около 0,3%. Из наиболее доходных можно выделить 3 бумаги, 2 из которых вызовут вопросы. Во-первых, Соллерс. Последние новости об уходе Ford с российского рынка легковых автомобилей (речь о производстве) ожидаемо сказались на доходности. Причем эта доходность, ранее была, еще более высокой. Другое дело, сама бумага не попадала в топ по оборотам, но частые упоминания изменили ситуацию. Во-вторых, КТЖ. Это казахские железные дороги. Это квазигосбумага. Но государство – Казахстан. Дальше на любителя. Уралкалий продолжает быть одним из лидеров доходностей и продолжает быть одним из лидеров роста цен облигаций, +0,6% за 2 недели. Бумага, как нам представляется, торгуется с премией к рынку и вполне способна отыграть еще до полупроцента годовой доходности, а значит, способна вырасти в цене еще на 1,5-2%.

( Читать дальше )

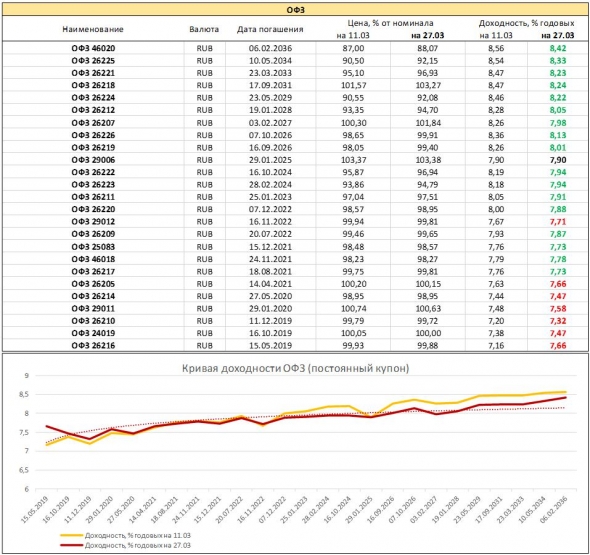

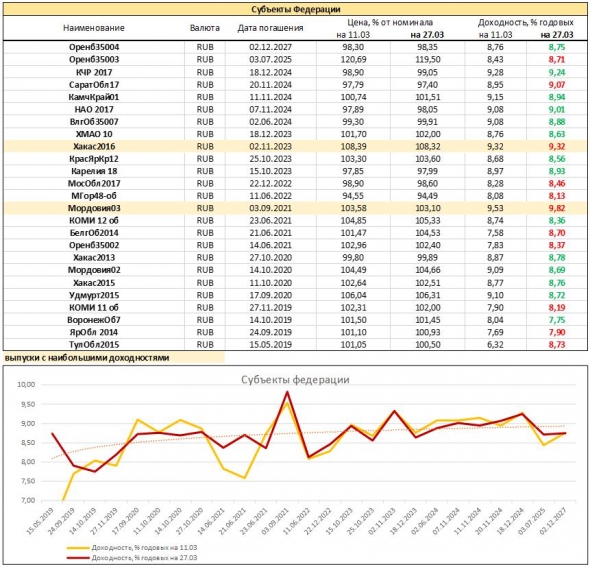

Мониторинг доходностей гособлигаций. Титаник и несгораемые 9%

- 28 марта 2019, 09:24

- |

ОФЗ. Кривая доходности становится менее правильной. За 2 последние недели доходности коротких выпусков повысились (снизились цены этих облигаций), длинных – сократились. Кривая уплощается, зависимость доходности от срока становится менее очевидной. Это недобрый знак. Год назад доходности длинных выпусков были и вовсе ниже доходностей коротких. Привело это к обвалу сектора, цены ОФЗ снизились в среднем на 6-8%. «Титаник» приближается к новому айсбергу. А потому – держите деньги в коротких выпусках. Как депозит они все еще подходят.

( Читать дальше )

Что мы бы покупали из высокодоходных облигаций (ВДО)? Индекс PRObonds

- 27 марта 2019, 07:28

- |

Сектор высокодоходных облигаций (ВДО) на российском облигационном рынке есть, и пора им хоть как-то заняться.

Обратная сторона высоких доходностей – слабо предсказуемые риски. Помимо риска дефолта, для этого сектора, где торгуются, в основном, маленькие выпуски, это еще и риск ликвидности.

Мы с коллегами решили создать простую модель оценки и мониторинга облигаций, которая позволяла бы любому желающему оценить, находится ли та или иная бумага в зоне риска. Точнее – какие из бумаг вне этой зоны.

Пока список относительно низкорисоквых бумаг получился скромный, всего 16 выпусков.

Чем мы руководствовались при отборе?

По нашей статистике, дефолт объявляется, в среднем, по 11% облигационных выпусков. Самая частая причина дефолтов – убыточность эмитента. Есть также зависимость между сроком жизни выпуска и вероятностью дефолта.

( Читать дальше )

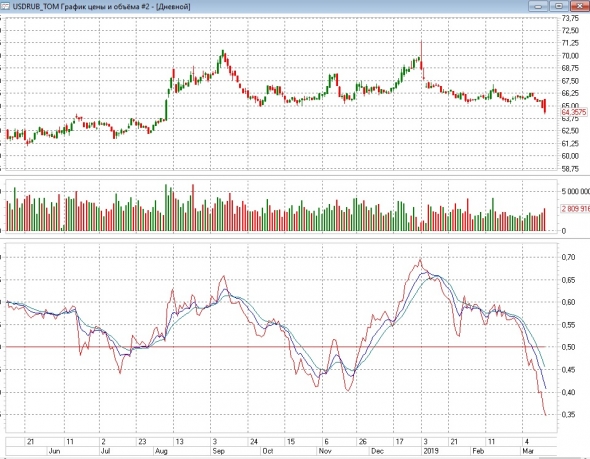

Доработал индикатор STATDIV на lua для quik

- 18 марта 2019, 23:01

- |

если касная кривая выше 0,5 и синяя выше зеленой то логуем

если красная ниже 0,5 и синяя ниже зеленой то шортим

принимаю пожелания по изменению кода индикатора

скачать можно здесь:

dropmefiles.com/y4kpv

как установить:

в папке quik создаете папку LuaIndicators туда кидаете текстовый файл с раcширением .lua и содержанием приведенного индикатора, потом запускаете quik и добавляете как обычный индикатор к графику с именем STATDIV

продолжение темы: smart-lab.ru/blog/528145.php

код:

Settings={

Name=«STATDIV»,

period=25,

line=

{

{

Name=«curve»,

Color=RGB(255,0,0),

Type=TYPE_LINE,

Width=1

},

{

Name=«line»,

Color=RGB(255,0,0),

Type=TYPE_LINE,

Width=1

},

{

Name=«MA»,

Color=RGB(0,0,255),

( Читать дальше )

для тех кто хочет много бабок зарабатывать

- 17 марта 2019, 15:26

- |

если его значение больше 0,5 то выставляете заявку на покупку с тек профитом >= стоплоссу

гарантированно будете зарабатывать

подключить его можно так:

в папке quik создаете папку LuaIndicators туда кидаете текстовый файл с раcширением .lua

и содержанием приведенного индикатора, потом запускаете quik и добавляете как обычный индикатор к графику

название его в списке будет STATDIV (статистическое отклонение)

на рисунке отобразил его работу с периодом 25 и 50

его суть в том чтоб показать куда отклонено статистическое распределение вероятностей, вверх или вниз за определенный период

проще говоря, куда вероятнее пойдет рынок вниз или вверх

если значение индикатора выше 0,5 то разрешено лонговать, если ниже то разрешено шортить

рекомендации по подбору периода: период для этого индикатора выбираете как период между двумя

последними локальными вершинами

позже могу математически привести целесообразность его использования

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал