Избранное трейдера Mantis

Индикатор оценки инструмента для включения его в портфель

- 08 мая 2021, 22:44

- |

Значение инструмента объективно определяет вес инструмента в портфеле

Из картинки ниже видно, что Сбер уделывает на всем промежутке и ГМК и Лукойл и Русал

--[[

параметры:

Procent - процент зигзага

--]]

Settings={

Name="ZIG_PORTFOLIO",

Procent=2,

line=

{

{

Name = "cur1",

Type =TYPE_LINE,

Width = 2,

Color = RGB(0,0, 0)

}

}

}

function Init()

plus = 0

minus = 0

y1 = nil

y2 = nil

x1 = 1

x2 = 1

return 1

end

function OnCalculate(index)

de = Settings.Procent

vl = C(index)

if index == 1 then

y1 = vl

y2 = vl

else

if C(index) > y1*(1+de/100) and y1 < y2 then

minus = minus + (x1-x2)*(y2-y1)

x2 = x1

y2 = y1

x1 = index

y1 = C(index)

else

if C(index) > y1 and y1 >= y2

then

x1 = index

y1 = C(index)

end

end

if C(index) < y1*(1-de/100) and y1 > y2 then

plus = plus + (x1-x2)*(y1-y2)

x2 = x1

y2 = y1

x1 = index

y1 = C(index)

else

if C(index) < y1 and y1 <= y2

then

x1 = index

y1 = C(index)

end

end

end

vl=0

if minus~=0 then

vl=plus/minus

end

return vl

end- комментировать

- ★8

- Комментарии ( 0 )

SBER & TCSG и их DAU

- 08 мая 2021, 12:56

- |

Эта метрика используется для анализа аудитории мобильных приложений, сайтов, игр. Принято считать средний доход на пользователя в данном случае DAU.

Захотелось посмотреть как динамика этого показателя связана с ценой, а также сравнить СБЕР и Тиньков по этим метрикам. Оценка приблизительная, но на мой взгляд можно делать определенные выводы.

DAU публикуется в квартальных отчетах компаний. Берем с сайтов

www.sberbank.com/investor-relations/ir/news

www.tinkoff.ru/eng/media/news/

Считаем рост показателя относительно базовой отчетности за второй квартал 2019. Те второй квартал 2019 это 100%

Учитывая волатильность цены взяты примерно на дату отчета. Оценка меня интересовала качественная..

SBER

| DAU mln |

( Читать дальше )

5 мая - дата размещения дебютного выпуска облигаций строительной компании «Литана»

- 02 мая 2021, 06:26

- |

Основные параметры выпуска облигаций ООО «Литана»:

• Размер выпуска: 300 млн.р.

• Купон: 13,0% годовых (выплата купона ежеквартально)

• Срок до погашения: 3 года, без амортизации

• Организатор: ИК «Иволга Капитал»

• Дата размещения: 5 мая 2021

Для участия в первичном размещении Вам необходимо подать предварительную заявку организатору размещения (включая наименование брокера, со счета которого будет проводиться покупка, и сумму покупки). По поданным ранее заявкам клиентский блок ИК «Иволга Капитал» обязательно свяжется с покупателями для подтверждения заявок.

Контакты клиентского блока ИК «Иволга Капитал»:

— Екатерина Захарова: @ekaterina_zakharovaa, zaharova@ivolgacap.com, +7 916 645-44-68

— Ольга Киндиченко: @Kindichenko_Olga, kindichenko@ivolgacap.com, +7 916 452 81 12

— Евгения Зубко: @EvgeniyaZubko, zubko@ivolgacap.com, +7 912 672 68 83

— dcm@ivolgacap.com, +7 495 150 08 90

( Читать дальше )

Отчетности Intel Corporation, AT&T, Snap Inc, ASML

- 23 апреля 2021, 17:54

- |

Вчера за первый квартал 2021 отчиталось несколько известных компаний: AT&T, Intel Corporation, Snap Inc, также в среду отчитался ASML Holding.

ASML Holding (ASML на NASDAQ) — производитель уникального оборудования для современного производства процессоров, без которого не было бы возможным создание сегодняшних микросхем (чипов). Ранее делал обзор на сайте, доступен по ссылке.

Прибыль на акцию оказалась выше консенсус-прогнозов и составила 3.21 евро. Выручка выросла на 2% год к году до 4.36 млрд евро. Несмотря на низкий рост, рынок закладывал уменьшение выручки относительно прошлогоднего периода, поэтому такой результат превзошел ожидания аналитиков.

В целом, компания положительно отчиталась, а также заявила о повышении спроса на ее продукты по сравнению с 3 месяцами ранее. ASML прогнозирует рост выручки в 2021 году на 30% относительно 2020.

На фоне результатов за Q1 котировки компании выросли на 6.5% после открытия торгов в среду — отличный результат.

( Читать дальше )

Санкт-Петербургская биржа с 22 апреля допустит к торгам еще 14 ценных бумаг с листингом на LSE

- 21 апреля 2021, 16:46

- |

На Санкт-Петербургской бирже 22 апреля в 10:00 мск стартуют торги ценными бумагами иностранных эмитентов с листингом на LSE.

Суммарная рыночная капитализация эмитентов превышает $360 млрд.

С учетом добавленных депозитарных расписок общее число иностранных ценных бумаг на торгах Санкт-Петербургской биржи составит 1582.

Среди добавленных компаний — Сбербанк, ЛУКОЙЛ, Газпром, НОВАТЭК, Магнит, X5 Retail Group N.V., Северсталь, ФосАгро, Система, Mail.ru Group Limited, казахской JSC «NAC «Kazatomprom» и других.

Организованные торги и расчеты по сделкам будут осуществляться в долларах США (расчеты по сделкам на второй день; Т+2).

Торги ценными бумагами в Режиме основных торгов будут проводиться с 10:00 до 18:35 мск.

Тикеры ценных бумаг имеют постфикс @GS.

Минимальный лот — 1 акция.

источник

Последний год дивидендных осадков?

- 21 апреля 2021, 14:59

- |

Прошло ежегодное послание, не буду вдаваться в детали, один из вопросов, касающихся меня – вопрос с дивидендами, мол, кто реинвестирует и оставляет в стране – молодец, кто выводит – редиска.

Буду считать это предупреждением оффшорщикам, анонсированы большие социальные выплаты, инфраструктурные проекты, которые требуют много денег, посему, радикальные изменения в дивидендной политике компаний не жду в следующем году, состав портфеля менять не планирую, стратегия – меньше дергаешься, больше результат полностью себя оправдывает.

В прошлом году, в момент написания подобной статьи по ожиданиям прошлого года, откат от хая был в районе 1млн, было сильное падение рынка, паника лилась из всех мониторов. К сожалению, в тот момент я забыл о мощном инструменте инвестора – маленьких управляемых плечах и не воспользовался им, хотя очень хотел и покупал планово и только на свои, поэтому получилось немного. С тех пор все давно восстановилось, в т.ч. и нервные клетки, очередные цели счета были достигнуты, намечены новые планы.

( Читать дальше )

Санкт-Петербургская биржа допустила к торгам ГДР на акции Северстали

- 20 апреля 2021, 19:39

- |

Алексей Куличенко, заместитель генерального директора по финансам и экономике компании Северсталь:

Допуск ГДР «Северстали» к торгам позволит расширить список доступных финансовых инструментов для всех категорий инвесторов, а также позволит держателям наших акций лучше диверсифицировать валютные риски. «Северсталь» готова идти навстречу предложениям фондовых бирж, позволяющим повысить комфорт для инвесторовисточник

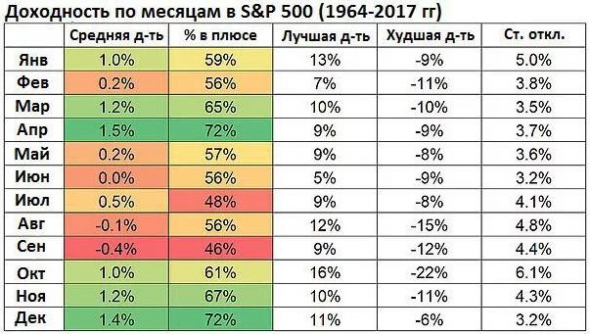

Sell In AUGUST and go away

- 20 апреля 2021, 17:37

- |

Подобная статистика очень важна, делал по этому поводу видео года три назад — вот оно на ютуб!

оценка риска в рубле, динамика CDS

- 16 апреля 2021, 07:36

- |

Креди́тный дефо́лтный своп (credit default swap, CDS)

покупают для страхования риска невыполнения обязательств.

CDS на российский гос.долг сильно рос с середины с марта.

На графике — CDS на 5-летние еврооблигации РФ. 1 б.п.=0,01%.

За месяц рост с 0,85% до 1,17% от суммы долга.

Фактически, CDS — это оценка суверенного риска.

Советую обращать внимание на изменения CDS.

CDS — это индикатор риска

по инструменту, по базовому активу.

Санкции против гос. долга отыграны до их выхода.

Сейчас CDS стабилизировался,

рубль движется в коридоре около 75 — 78р. (думаю, нижняя граница уже не 72,8).

Если вдуматься, в санкциях на первичное размещение гос. долга ничего страшного нет.

С уважением,

Олег.

Хорошие новости по НДФЛ с дивидендов иностранных компаний

- 14 апреля 2021, 13:12

- |

Неужто избавят от быссмысленной истории с налогами? :)

FINAM:

Мосбиржа считает необходимым предоставить российскому брокеру право осуществлять функцию налогового агента по дивидендам с иностранных компаний, сказал директор департамента рынка акций Московской биржи Борис Блохин на Дне акционера, отвечая на вопрос, почему налог на дивиденды иностранных компаний не удерживает брокер.

Сейчас российский брокер является налоговым агентом инвестора и занимается его НДФЛ кроме дивидендов.

«Мы хотели бы предоставить право российским профучастникам осуществлять функцию налогового агента по этим [иностранным дивидендным — ред.] доходам. Это было бы удобно для частного инвестора», — сказал Блохин, добавив, что Мосбиржа инициировала эти изменения в Налоговый кодекс РФ.

По мнению Блохина, есть большое неудобство для участников рынка в том, что российский брокер не является налоговым агентом в рамках Налогового кодекса, и частному инвестору приходится самостоятельно отчитываться по дивидендам, полученным от иностранных компаний.

Источник: www.finam.ru/analysis/newsitem/mosbirzha-predlagaet-dat-brokeru-rf-vozmozhnost-byt-nalogovym-agentom-po-dividendam-inostrannyx-akciiy-20210414-124752/

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал