SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера WebMillioner

Статейка про индикатор Ichimoku ("Хитрая простота Ишимоку")

- 20 января 2012, 14:08

- |

Вчера в своем посте «О себе. Как пришел в этот бизнес. Система и стратегия» http://smart-lab.ru/blog/34325.php я писал, что случайно наткнулся на описание этого индикатора, который сейчас продолжаю использовать.

Вот нашел ту статью, с которой я начал им интересоваться:

Хитрая простота Ишимоку (Константин Илющенко, Журнал D` (Д-штрих) №04 (88), 1 марта 2010 года)

Как «большой и добрый» Хан играет на бирже своими и чужими средствами с помощью «облака Ишимоку» и почему он регулярно выводит деньги с брокерского счета

Перед интервью с Андреем Хлопиным (известным в блогосфере как Хан) я попытался разобраться в индикаторе технического анализа Ишимоку, который он применяет, чтобы вопросы были не «чайничьи», а по существу. Посмотрел, что об индикаторе пишут в интернете, — ясности это не дало. Заглянул в книгу Джека Швагера по техническому анализу — в ней индикатор не рассматривается.

В общем, непосредственно перед интервью у меня было довольно слабое понимание Ишимоку. Причина этого, как мне кажется, заключается в следующем. Как гласит легенда, более 50 лет назад (в докомпьютерную эру) какой-то японец по имени Гоичи Хосода разработал индикатор—торговую систему и сформулировал ряд правил для совершения сделок. Ишимоку переводят как «один взгляд», его полное название Ichimoku kinkou-hyou — «таблица равновесия цен, которую можно охватить одним взглядом». Какова была логика рассуждений и с чего он начинал построение системы — неизвестно. Опубликован конечный результат — индикатор Ишимоку, который сейчас входит в большинство компьютерных программ для технического анализа цен. Формулы, в соответствии с которыми ведутся расчеты, простые, но понять их физический смысл, как, например, у MACD или Alligator, с ходу не получается. Как одному программисту тяжело разобраться в тексте программы другого, так и здесь проще самому создать навороченный индикатор технического анализа, чем разбираться в чужой логике — декомпилировать программу, чтобы из конечного результата получить исходные идеи.

Наше общение с Ханом состоялось в форме онлайн-урока 4 февраля. Мы разговаривали по Skype (Андрей живет в Архангельске), смотрели и обсуждали одни и те же графики цен. И когда я начал писать это интервью, слушая аудиозапись нашей беседы и пересматривая графики, то проникся «облаком», тенканом, киджуном и чинкоу. Во многом из-за того, что Андрей регулярно выводит прибыль с брокерского счета.

Ишимоку и некоторые его сигналы

( Читать дальше )

Вот нашел ту статью, с которой я начал им интересоваться:

Хитрая простота Ишимоку (Константин Илющенко, Журнал D` (Д-штрих) №04 (88), 1 марта 2010 года)

Как «большой и добрый» Хан играет на бирже своими и чужими средствами с помощью «облака Ишимоку» и почему он регулярно выводит деньги с брокерского счета

Перед интервью с Андреем Хлопиным (известным в блогосфере как Хан) я попытался разобраться в индикаторе технического анализа Ишимоку, который он применяет, чтобы вопросы были не «чайничьи», а по существу. Посмотрел, что об индикаторе пишут в интернете, — ясности это не дало. Заглянул в книгу Джека Швагера по техническому анализу — в ней индикатор не рассматривается.

В общем, непосредственно перед интервью у меня было довольно слабое понимание Ишимоку. Причина этого, как мне кажется, заключается в следующем. Как гласит легенда, более 50 лет назад (в докомпьютерную эру) какой-то японец по имени Гоичи Хосода разработал индикатор—торговую систему и сформулировал ряд правил для совершения сделок. Ишимоку переводят как «один взгляд», его полное название Ichimoku kinkou-hyou — «таблица равновесия цен, которую можно охватить одним взглядом». Какова была логика рассуждений и с чего он начинал построение системы — неизвестно. Опубликован конечный результат — индикатор Ишимоку, который сейчас входит в большинство компьютерных программ для технического анализа цен. Формулы, в соответствии с которыми ведутся расчеты, простые, но понять их физический смысл, как, например, у MACD или Alligator, с ходу не получается. Как одному программисту тяжело разобраться в тексте программы другого, так и здесь проще самому создать навороченный индикатор технического анализа, чем разбираться в чужой логике — декомпилировать программу, чтобы из конечного результата получить исходные идеи.

Наше общение с Ханом состоялось в форме онлайн-урока 4 февраля. Мы разговаривали по Skype (Андрей живет в Архангельске), смотрели и обсуждали одни и те же графики цен. И когда я начал писать это интервью, слушая аудиозапись нашей беседы и пересматривая графики, то проникся «облаком», тенканом, киджуном и чинкоу. Во многом из-за того, что Андрей регулярно выводит прибыль с брокерского счета.

Ишимоку и некоторые его сигналы

( Читать дальше )

- комментировать

- ★129

- Комментарии ( 42 )

ОТКРЫТЫЙ ИНТЕРЕС

- 19 января 2012, 10:55

- |

Привожу цитаты из книги замечательного Александра Эдера — это глава про Открытый интерес (Количество открытых контрактов(позиций))

"Открытый интерес (open interest) — это количество открытых контрактов, кото рые держат игроки на повышение или игроки на понижение на данном рынке в данный день. Открытый интерес равен либо сумме всех контрактов на покупку, либо сумме всех контрактов на продажу (первая сумма всегда равна второй)...

Чтобы закрыть фьючерсную или опционную позицию поставкой товара по контракту, обе стороны — и продавец, и покупатель — должны дождаться первого дня уведомления, который установлен на этом рынке. Поэтому число контрактов на покупку равно числу контрактов на продажу...

Открытый интерес увеличивается, только когда рынок пополняется парой — новым продавцом и новым покупателем. Их сделка создает новый контракт. Допустим, открытый интерес на рынке золота составляет 8500 контрактов. Значит, к концу данного дня 8500 контрактов на покупку держат быки, а 8500 контрактов на продажу держат медведи. Если открытый интерес возрос до 8600, значит, было заключено 100 новых контрактов.

( Читать дальше )

"Открытый интерес (open interest) — это количество открытых контрактов, кото рые держат игроки на повышение или игроки на понижение на данном рынке в данный день. Открытый интерес равен либо сумме всех контрактов на покупку, либо сумме всех контрактов на продажу (первая сумма всегда равна второй)...

Чтобы закрыть фьючерсную или опционную позицию поставкой товара по контракту, обе стороны — и продавец, и покупатель — должны дождаться первого дня уведомления, который установлен на этом рынке. Поэтому число контрактов на покупку равно числу контрактов на продажу...

Открытый интерес увеличивается, только когда рынок пополняется парой — новым продавцом и новым покупателем. Их сделка создает новый контракт. Допустим, открытый интерес на рынке золота составляет 8500 контрактов. Значит, к концу данного дня 8500 контрактов на покупку держат быки, а 8500 контрактов на продажу держат медведи. Если открытый интерес возрос до 8600, значит, было заключено 100 новых контрактов.

( Читать дальше )

Америка, день 1

- 18 января 2012, 22:53

- |

Зная, что торговать на реале, пусть даже маленьком, это совсем не то, что на демке, я понимал, что в первый день будет ровно одно из двух: либо я сделаю чот-то умное и взвешенное, либо какую-то фигню. Из чего получится либо плюс, либо минус.

Получилось где-то посередине.

Посмотрев полчаса после открытия на отобранные акции и не увидев ничего подходящего (чтобы и красиво, и стоп маленький), начал пристально смотреть на SPY, который как раз подбирался к 130, и решил, что на 130.00 он вряд ли остановится. Плюс понял, что пытаясь выбрать одну-единственную акцию, чтобы открыть первую сделку, я буду сидеть перед экраном еще не один час, поэтому надо просто открыться грубо говоря хоть в чем-то, чтобы начать смотреть на них более спокойно.

И в принципе бай-стоп на 130 был не самой глупой идеей, вот только пришла она мне слишком рано. В итоге я открылся на первом касании 130, после чего со смешанными чувствами пересидел 19 баксов минуса (сначала стоп вообще поставил на -30, потому что оказалось, что больше некуда, потом передвинул на -20 и до него не хватило ровно одного цента — повезло), и дождался-таки ухода выше. Но и там сделал традиционную для себя фигню и подтянул стоп настолько близко, что по нему и вышел.

( Читать дальше )

Получилось где-то посередине.

Посмотрев полчаса после открытия на отобранные акции и не увидев ничего подходящего (чтобы и красиво, и стоп маленький), начал пристально смотреть на SPY, который как раз подбирался к 130, и решил, что на 130.00 он вряд ли остановится. Плюс понял, что пытаясь выбрать одну-единственную акцию, чтобы открыть первую сделку, я буду сидеть перед экраном еще не один час, поэтому надо просто открыться грубо говоря хоть в чем-то, чтобы начать смотреть на них более спокойно.

И в принципе бай-стоп на 130 был не самой глупой идеей, вот только пришла она мне слишком рано. В итоге я открылся на первом касании 130, после чего со смешанными чувствами пересидел 19 баксов минуса (сначала стоп вообще поставил на -30, потому что оказалось, что больше некуда, потом передвинул на -20 и до него не хватило ровно одного цента — повезло), и дождался-таки ухода выше. Но и там сделал традиционную для себя фигню и подтянул стоп настолько близко, что по нему и вышел.

( Читать дальше )

Global view 2012: Quanto&Quantitative Easing (QE) или “печатные станки” правят миром

- 18 января 2012, 17:50

- |

В данном обзоре я постараюсь дать глобальный взгляд на 2012 год.

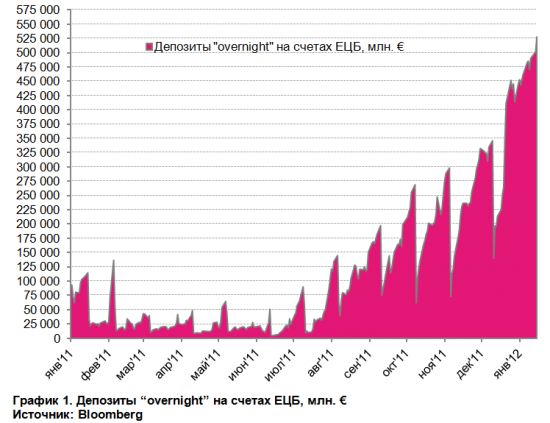

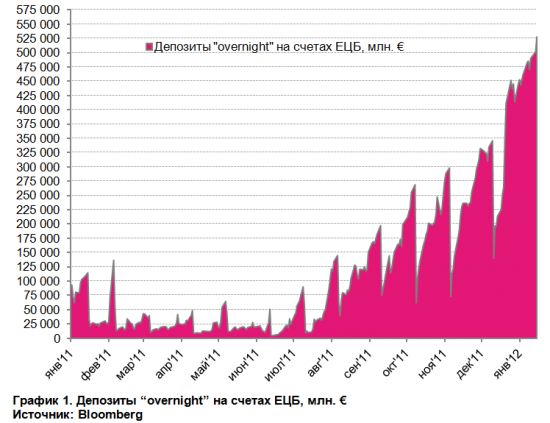

Возвращаясь в 21 декабря 2011 г. – день, когда ЕЦБ провел операцию по предоставлению неограниченных 3-летних кредитов (LTRO – Long Term Repurchasing Operation) и предоставил банкам €489 млрд. евро под 1% годовых (ввиду действия перекрестных операций банкам в чистом виде досталось около €210 млрд.) – депозиты “overnight” по ставке 0,25% годовых составляли €265 млрд. Во вторник, 17 января 2012 г., депозиты европейских коммерческих банков на счетах ЦБ составили рекордные за всю историю €528 млрд. Таким образом, с того знаменательного дня депозиты на счетах ЕЦБ выросли на €263 млрд., что существенно превышает полученные в рамках LTRO банками €210 млрд. Почему свободная ликвидность уходит на депозиты?

Агентство Bloomberg объясняет неослабевающий рост интереса банков к такому методу получения дохода техническим фактором. Дело в том, что 18 января подойдет к концу ежемесячный период регулирования обязательных резервов ЕЦБ. В течение этого периода регулятор обязывает банки поддерживать определенный усредненный объем резервов. Завершение такого периода может привести к скачкообразному изменению объемов средств на депозитах ЕЦБ именно потому, что банки, размещающие там деньги, перемещают их в попытке привести баланс собственного капитала в соответствие с нормативами. Такие ежемесячные “провалы” хорошо видны на представленном графике.

( Читать дальше )

Возвращаясь в 21 декабря 2011 г. – день, когда ЕЦБ провел операцию по предоставлению неограниченных 3-летних кредитов (LTRO – Long Term Repurchasing Operation) и предоставил банкам €489 млрд. евро под 1% годовых (ввиду действия перекрестных операций банкам в чистом виде досталось около €210 млрд.) – депозиты “overnight” по ставке 0,25% годовых составляли €265 млрд. Во вторник, 17 января 2012 г., депозиты европейских коммерческих банков на счетах ЦБ составили рекордные за всю историю €528 млрд. Таким образом, с того знаменательного дня депозиты на счетах ЕЦБ выросли на €263 млрд., что существенно превышает полученные в рамках LTRO банками €210 млрд. Почему свободная ликвидность уходит на депозиты?

Агентство Bloomberg объясняет неослабевающий рост интереса банков к такому методу получения дохода техническим фактором. Дело в том, что 18 января подойдет к концу ежемесячный период регулирования обязательных резервов ЕЦБ. В течение этого периода регулятор обязывает банки поддерживать определенный усредненный объем резервов. Завершение такого периода может привести к скачкообразному изменению объемов средств на депозитах ЕЦБ именно потому, что банки, размещающие там деньги, перемещают их в попытке привести баланс собственного капитала в соответствие с нормативами. Такие ежемесячные “провалы” хорошо видны на представленном графике.

( Читать дальше )

SnP500 фьючерсы, наш рынок на следующую неделю.

- 14 января 2012, 16:58

- |

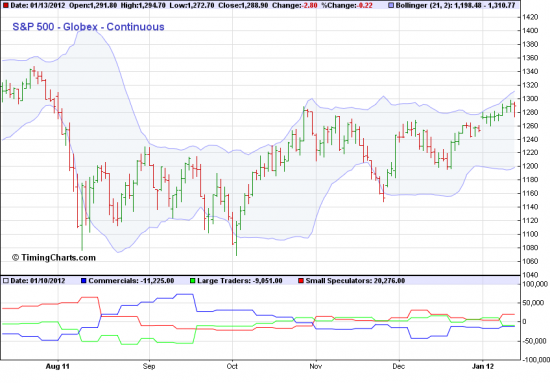

Отчеты по сделкам трейдеров (СОТ), еженедельно публикуемые Комиссией по торговле товарными фьючерсами США.

SnP500 фьючерсы

Крупные трейдеры (Large Traders): это — крупные банки, финансовые компании, управляющие крупных хеджфондов. - По отчотам СОТ видно что — перед новым годом 22.12.2011 г. они были в шорте -284.00, после нового года 4.01.2012 г. они стали наращивать позиции + 11419.00; с 9.01 по 13.01ю2012 г. они начали скидывать свои позиции – 9051.00.

Коммерческие трейдеры (commercials) – это в подавляющем большинстве хеджеры. Фермеры, хеджирующие цены на сельскохозяйственную продукцию, производители металла и другой промышленной продукции, хеджирующие риски снижения цен на продукцию, это фабрики и заводы, хеджирующие цены на сырье. Хеджерами также являются крупные экспортеры и импортеры, защищающие себя от невыгодного изменения валютных курсов. -

( Читать дальше )

Небольшое видео о покупателях и продавцах

- 09 января 2012, 13:13

- |

Даже на русском написал на транслите.Думаю наидете много полезного

А.М.Герчик from FILIN VIDEO on Vimeo.

А.М.Герчик from FILIN VIDEO on Vimeo.

Фрактальный прогноз на первую половину 2012 (EURUSD-апокалипсис)

- 29 декабря 2011, 12:58

- |

Насмотрелся на обострение вульфа после вчерашнего выхода пары ЕвроДоллар и хочу вставить свои 5 копеек. Фрактальный прогноз в целом подтверждает цели и структуру. Итог — идём вниз, цель вплоть до паритета.

Прогноз подготовлен с помощью генератора фрактальныйх структур FAM Group. Надо учитывать что чем более поздний период, тем ниже точность прогноза.

Прогноз подготовлен с помощью генератора фрактальныйх структур FAM Group. Надо учитывать что чем более поздний период, тем ниже точность прогноза.

Индикатор ADX

- 22 декабря 2011, 23:59

- |

Перевод статьи Чака Лебо:

Более двадцати лет я использую в торговле на фондовых рынках индикатор ADX (Averaged Directional Index) – Индекс Среднего Направления Движения. Этот индикатор разработан У.Уилдером, и известен также как индикатор DMI (Directional Movement Indicator) – Индикатор Направления Движения. Все это время я читал лекции по ADX и многократно писал о нем в своих трудах о фондовых рынках. Я надеюсь, что моя публичная любовь к этому индикатору повлияла на его все более возрастающую популярность среди специалистов и трейдеров. Несмотря на это, я по-прежнему вижу доказательства того, что ADX отнюдь не всегда правильно понимается и зачастую используется некорректно. В этой небольшой статье я хочу рассказать о самом распространенном заблуждении об этом индикаторе и разъяснить, как правильно интерпретировать ту важную информацию, которую дает трейдерам этот, возможно, самый ценный инструмент технического анализа.

Как вы наверняка уже знаете, ADX – это индикатор, который служит для измерения силы тренда. Но для того, чтобы он служил максимально эффективно, нужно правильно его понимать. К сожалению, разработчик индикатора У.Уилдер изначально виновен в том, что трейдеры неправильно толкуют его гениальное изобретение, полагая, что уровень ADX – это главное, на что следует обращать внимание, используя его в торговых стратегиях. Если вы знакомы с книгой Уилдера «Новые концепции технического анализа», в которой впервые были изложены принципы индикаторов ADX/DMI, я задам вам вопрос: «Какой из двух показателей уровня ADX лучше определяет силу тренда рынка, 20 или 30?»

( Читать дальше )

Более двадцати лет я использую в торговле на фондовых рынках индикатор ADX (Averaged Directional Index) – Индекс Среднего Направления Движения. Этот индикатор разработан У.Уилдером, и известен также как индикатор DMI (Directional Movement Indicator) – Индикатор Направления Движения. Все это время я читал лекции по ADX и многократно писал о нем в своих трудах о фондовых рынках. Я надеюсь, что моя публичная любовь к этому индикатору повлияла на его все более возрастающую популярность среди специалистов и трейдеров. Несмотря на это, я по-прежнему вижу доказательства того, что ADX отнюдь не всегда правильно понимается и зачастую используется некорректно. В этой небольшой статье я хочу рассказать о самом распространенном заблуждении об этом индикаторе и разъяснить, как правильно интерпретировать ту важную информацию, которую дает трейдерам этот, возможно, самый ценный инструмент технического анализа.

Как вы наверняка уже знаете, ADX – это индикатор, который служит для измерения силы тренда. Но для того, чтобы он служил максимально эффективно, нужно правильно его понимать. К сожалению, разработчик индикатора У.Уилдер изначально виновен в том, что трейдеры неправильно толкуют его гениальное изобретение, полагая, что уровень ADX – это главное, на что следует обращать внимание, используя его в торговых стратегиях. Если вы знакомы с книгой Уилдера «Новые концепции технического анализа», в которой впервые были изложены принципы индикаторов ADX/DMI, я задам вам вопрос: «Какой из двух показателей уровня ADX лучше определяет силу тренда рынка, 20 или 30?»

( Читать дальше )

Кредитное плечо и маржинальная торговля. Правда и вымысел о риске.

- 22 декабря 2011, 19:17

- |

Кредитное плечо (плечо финансового рычага, кредитный рычаг, финансовый рычаг, финансовый леверидж) — это отношение заёмного капитала к собственным средствам (иначе говоря, соотношение между заёмным и собственным капиталом). Также финансовым рычагом или эффектом финансового рычага называют эффект от использования заёмных средств с целью увеличить размер операций и прибыль, не имея достаточного для этого капитала. Размер отношения заёмного капитала к собственному характеризует степень риска, финансовую устойчивость. Запомните последнюю фразу, она для трейдера является ключевой.

Кредитное плечо (плечо финансового рычага, кредитный рычаг, финансовый рычаг, финансовый леверидж) — это отношение заёмного капитала к собственным средствам (иначе говоря, соотношение между заёмным и собственным капиталом). Также финансовым рычагом или эффектом финансового рычага называют эффект от использования заёмных средств с целью увеличить размер операций и прибыль, не имея достаточного для этого капитала. Размер отношения заёмного капитала к собственному характеризует степень риска, финансовую устойчивость. Запомните последнюю фразу, она для трейдера является ключевой. А если проще и понятней, то кредитное плечо — это соотношение между суммой залога и выделяемыми под нее заемными средствами, например кредитное плечо 1:100 означает, что вам для осуществления сделки необходимо иметь на торговом счете у брокера сумму в 100 раз меньшую, чем сумма сделки. Пример: вы покупаете 1,0 лот (100.000 USD) USDJPY. При кредитном плече 1:100 необходимая маржа будет составлять 1000$, при 1:200 – 500$, а при 1:50 – 2000$, но стоимость пункта от этого не изменяется. Для большинства валютных пар с долларом эти соотношения практически верны. И это не означает, что вы обязаны использовать весь депозит под маржу, здесь вступают в силу правила минимального объёма входа в рынок, которые установил брокер или дилинговый центр.

( Читать дальше )

Новые статьи финансового словаря

- 22 декабря 2011, 09:30

- |

Пока я был в гонконге и на Самуи, я написал несколько статеек в финансовый словарь смартлаба:

Элвис Марламов

Александр Кургузкин

Григорий Фишман

flash crash 06.05.2010

Эти 4 статьи я накатал на основе тех материалов, которые появлялись на смартлабе. Я писал об этом потому что мне это было в первую очередь интересно узнать самому. Далее:

Пока писал статьи, решил коротенько попутно накатал следующие:

второй эшелон

торговые роботы

HFT

CFTC

SEC

Дополнения к статьям всячески приветствуются! Вы также можете увековечить свое имя, написав статью в финансовый словарь смартлаба!:)

Элвис Марламов

Александр Кургузкин

Григорий Фишман

flash crash 06.05.2010

Эти 4 статьи я накатал на основе тех материалов, которые появлялись на смартлабе. Я писал об этом потому что мне это было в первую очередь интересно узнать самому. Далее:

Пока писал статьи, решил коротенько попутно накатал следующие:

второй эшелон

торговые роботы

HFT

CFTC

SEC

Дополнения к статьям всячески приветствуются! Вы также можете увековечить свое имя, написав статью в финансовый словарь смартлаба!:)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал