Избранное трейдера Elena

Так ли опасны облигации субъектов федерации?

- 27 февраля 2019, 07:53

- |

#probondsмонитор #долгиденьги

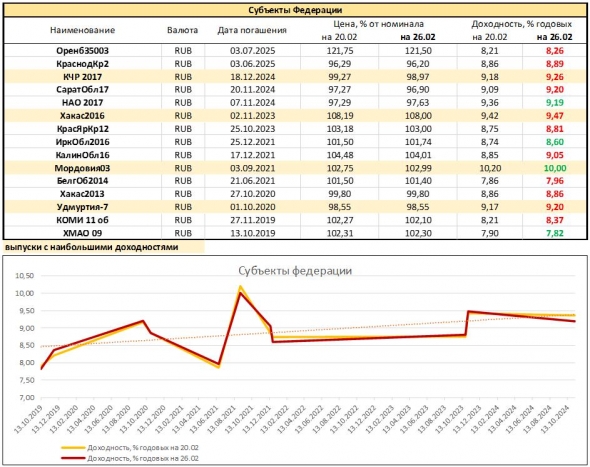

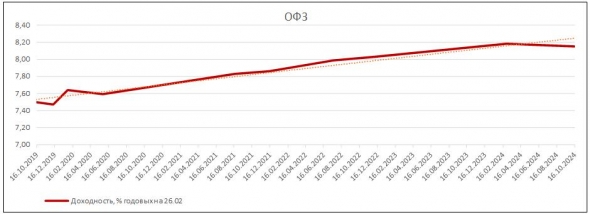

Приводим срез доходностей 15 наиболее ликвидных выпусков субфедеральных облигаций. Разница с кривой ОФЗ существенная, едва ли не настораживающая. Какие-то пересечения с доходностью ОФЗ происходят в исключительном 2025 году и, видимо, слабо отражают общую картину. Если же брать ближайшую пятилетку, доходности долгов регионов, в среднем, на фигуру выше доходностей федеральных бумаг.

Неужели все так плохо с регионами?

( Читать дальше )

- комментировать

- ★22

- Комментарии ( 85 )

Ситуация на текущий момент

- 26 февраля 2019, 08:50

- |

Вчера индекс ММВБ закрыл день «волчком» — в нашем случае фигура равновесия, однако негативный внешний фон располагает к продолжению снижения после отбоя от сопротивления 2507. Для этого надо пробивать локальную поддержку на 2481, от которой мы вчера отбились. В случае успеха ждем добоя до локальных поддержек 2476 и 2458, а в случае их пробоя — до основной цели — 2435.

Ситуация на утро выглядит умеренно негативно:

СиПи пытался вернуться выше зоны сопротивлений 2800-2805, однако не выдержал теста сверху и нырнул ниже, попутно пробив нижнюю границу своего апканала с лоев (на утро 2795). Здесь ждем теста уровней снизу и в случае отбоя получаем первый разворотный сигнал на часовике и новые нижние цели: 2760, 2716 и 2691.

Евро-доллар наконец чисто оттестил свое второе сопротивление (на утро 1,1333) и двинул вверх. Здесь ждем продолжения роста с целями 1,1391, 1,1451 и 1,1487. Поддержки на 1,1333 и 1,1314, их пробой стоит продавать с целью 1,126.

( Читать дальше )

Дивиденды2019. БДС2019

- 24 февраля 2019, 19:33

- |

На следующей неделе стартует новый Большой дивидендный сезон 2019(БДС 2019).

Согласно российского законодательства, Годовое общее собрание акционеров (ГОСА) проводится в сроки, установленные уставом общества, но не ранее чем через два месяца и не позднее чем через шесть месяцев после окончания финансового года.

То есть с 01.03.2019 эмитенты могут начать проводить ГОСА, на которых обязательным пунктом повестки является вопрос выплат или не выплат дивидендов.

В таблице несколько эмитентов, СД которых уже объявили дивиденды.

А вот сезон опубликования отчетностей уже в разгаре.

Ряд дивитикеров нарастили ЧП. Уже известно, что по РСБУ она выросла у Алросы, Интер РАО, МРСК Юга, Новатэка, ОГК-2, ТНС энерго Мари Эл, Трансконтейнера, ФСК ЕЭС.

Но не все эмитенты, которые в прошлом году выплачивали дивиденды, сумели нарастить или хотя бы сохранить ЧП на уровне 2017 года.

Основным разочарованием прошедшей недели стали отчеты по РСБУ дочерних компаний Россетей.

У ПАО ТРК падение ЧП более чем в 3 раза

МРСК Сибири, Урала, Волги, ЦП, Центра, Ленэнерго, Кубаньэнерго снизили ЧП

Показался любопытным тот факт, что все вышеперечисленные снизившие ЧП дочки Россетей заменили аудиторскую фирму.

Аудит по итогам 2017 года проводили ООО РСМ РУСЬ, а вот по итогам 2018, когда ЧП упала, аудит проводил ООО Эрнст и Янг ))

Хотя нужно сказать, что аудитор так же точно сменился и у ФСК, хотя ЧП у неё выросла Любопытно, правда?

МРСК Волги, ЦП и Ленэнерго ап продолжаю держать. Даже со снизившейся ЧП, по текущим котировкам, дивиденд выглядит двузначным.

( Читать дальше )

Ожидаем консолидации и реакции на торговый договор США с Китаем

- 22 февраля 2019, 09:30

- |

Российский фондовый рынок, открыв торги четверга ростом, к закрытию продемонстрировал снижение, объем торгов средний, индекс МосБиржи 2470,23 (-17,59 -0,71%), индекс РТС 1188,60 (-5,80 -0,49%). Российский рубль по итогам торгов продемонстрировал незначительное укрепление по отношению к основным мировым валютам, на рынке ОФЗ зафиксирован рост. Банк России накануне выступил с предложением закрыть доступ на рынок обмена валют для неквалифицированных инвесторов, заявление прозвучало на фоне обсуждения в Госдуме законопроекта о новой градации инвесторов и ужесточении требований для получения статуса квалифицированного инвестора.

Американский фондовый рынок завершил торги четверга снижением, индекс DOW 30 25850,63 (-103,81 -0,40%), индекс S&P 500 2774,88 (-9,83 -0,35%). Фьючерс S&P 500 на открытии торгов пятницы расположился в районе 2772 пунктов. Согласно отчету Национальной ассоциации риэлторов США продажи на вторичном рынке в январе 2019 года снизились сильнее прогнозов экспертов. Появилась информация о предложении Китая увеличить импорт сельхозпродукции из США в рамках ведущихся торговых переговоров между странами на сумму $30 млрд. в год.

( Читать дальше )

Прогноз на неделю с 11.02.2019

- 10 февраля 2019, 19:13

- |

Аэрофлот (AF). Восходящий канал с целью +2%. Лонг-. Есть в портфеле

АлРоса (AL). Восходящий канал. Нет в портфеле

Брент Brent (BR). Консолидация. Есть в портфеле

СеверСталь (CH). Консолидация. Нет в портфеле

Валютная пара Euro|USD (ED). Консолидация в диапазоне -/+ 0,5%. Лонг± соответственно. Есть в портфеле

ФСК ЕЭС (FS). Консолидация. Есть в портфеле

ГазПром (GP). Нисходящий канал. Нет в портфеле

ГМК «Норникель» (GM). Восходящий канал. Есть в портфеле

Золото Gold (GD). Консолидация. Есть в портфеле

РусГидро (HY). Восходящий канал. Есть в портфеле

ЛУКОйл (LK). Консолидация. Есть в портфеле

МосБиржа (ME). Нисходящий канал. Есть в портфеле

Магнит (MN). Нисходящий канал с целью -2%. Лонг+. Есть в портфеле

( Читать дальше )

2018 итоги +6.5мио

- 29 декабря 2018, 13:20

- |

ИТОГИ 2018

+20% = +6.5 мио чистыми и можно дальше не читать. Еще комиссов отдал 2мио и проскальзываний примерно столько же. Расходы больше половины профита. Очень дорогая торговля. Пытаюсь сделать подешевле. Но тогда вариантов только 2 — ри и си, а это риски и боковики в 2 года. Брент неудобен — переход в новый контракт ра в месяц + очень растянутая торговая сессия.

На начало 2018 расклад был такой: счет 30мио руб 25мио руб в ботах на ацкии + 25 мио в ботах на валюту. Имел резерв в 5 мио на случай просадки. Ожидалось примерно 6-9 мио профита. Так и случилось. На хаях видел почти 9ть, но за 3 недели до нового года счет распилился до 6.5 на низкой воле. Нервов вымотали писец сколько. Я то был уверен что будет ралли и профит будет овер 10 мио, но жестко обломался. Всегда год закрывал на хаях, а 2017 и 2018 стали исключением.

Много работал по америке. Даже пост сваял smart-lab.ru/blog/501955.php Сначала ничего не получалось. Но уехал в Турчак отдыхать и на солнышке под пальмами родил идею. Сваял бота. Собрал торговлю на 4.5мио руб. Запустил. Но пока выхлопа нет. Много поработал по тслабу. Это стало очень дорого по деньгам на той же америке. Где то 300к минимум потерял на всяких технических проблемах. Планирую на каждые 10к профита докидываь еще 20ку баксов и сделать торговлю на россии = торговле на америке. Ожидаю где то 15-30% выхлопа в баксах.

( Читать дальше )

FAQ по системе Романа Андреева

- 06 августа 2014, 11:00

- |

Собирал информацию для себя, перечитывая блог с начала, но в связи с тем, что в ветке появляется много новичков и задаются почти однотипные вопросы, решил выложить для всех.

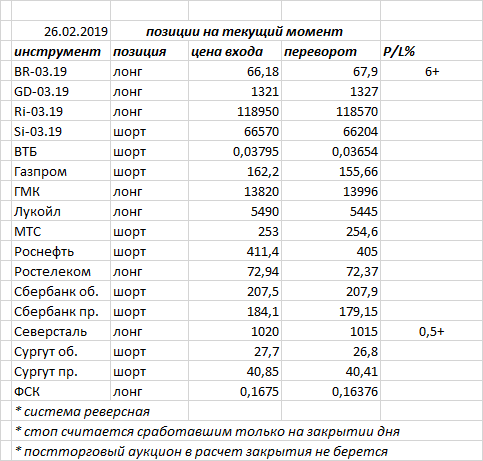

Для новеньких в блоге

В таблице, все что относится к системной среднесрочной трендовой торговле. Прочитайте первый пост Романа smart-lab.ru/blog/135947.php и информацию о системе ниже — думаю, вопросов не должно остаться.

Стоп в таблице — это просто стоп-заявка для переворота позиции. Если по итогам стопа образовалась прибыль — значит это был тейк-профит, если убыток — стоп-лосс. Для бумаг, по которым произошел переворот, прибыль/убыток по предыдущей позиции указывается в столбце P/L%

В комментариях Роман также озвучивает уровни для внутридневной торговли — это расчетные уровни стопов, за которыми охотятся крупные игроки, создавая движения на рынке. Если решите торговать эти уровни -

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал