SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Werd

Собираем полезные ссылки 4 часть

- 28 марта 2012, 11:42

- |

Добрый день, коллеги по несчастью.)

Предлагаю Вашему вниманию перечень интересной информации по финансовой тематике.

Примечание: Инфографику от рейтерс подгоняем в ссыслках под даты :

http://graphics.thomsonreuters.com/11/01/EM_EGYPT0111.swf

т.е. данные за 11/01.

P.S. Дополняем, развиваем, пользуемся.

Решения регуляторов и реакция рынков за 2011 http://graphics.thomsonreuters.com/11/10/EZ_meetings.html,

II. Выполнение фискальных нормативов Европы http:/graphics.thomsonreuters.com/11/12/Fiscal_Rules.htm,

III. Информация о ЕЦБ http://graphics.thomsonreuters.com/11/04/ECB.html,

IV. Перспективы инвестирования http://graphics.thomsonreuters.com/11/11/Investment.html,

V. Долговой кризис Еврозоны в графиках http://graphics.thomsonreuters.com/F/09/EUROZONE_REPORT2.html,

blogs.reuters.com/scott-barber/page/2/

( Читать дальше )

Предлагаю Вашему вниманию перечень интересной информации по финансовой тематике.

Примечание: Инфографику от рейтерс подгоняем в ссыслках под даты :

http://graphics.thomsonreuters.com/11/01/EM_EGYPT0111.swf

т.е. данные за 11/01.

P.S. Дополняем, развиваем, пользуемся.

Решения регуляторов и реакция рынков за 2011 http://graphics.thomsonreuters.com/11/10/EZ_meetings.html,

II. Выполнение фискальных нормативов Европы http:/graphics.thomsonreuters.com/11/12/Fiscal_Rules.htm,

III. Информация о ЕЦБ http://graphics.thomsonreuters.com/11/04/ECB.html,

IV. Перспективы инвестирования http://graphics.thomsonreuters.com/11/11/Investment.html,

V. Долговой кризис Еврозоны в графиках http://graphics.thomsonreuters.com/F/09/EUROZONE_REPORT2.html,

blogs.reuters.com/scott-barber/page/2/

( Читать дальше )

- комментировать

- ★91

- Комментарии ( 9 )

Собираем полезные ссылки 2 часть

- 28 марта 2012, 11:40

- |

Добрый день, коллеги по несчастью.)

Предлагаю Вашему вниманию перечень интересной информации по финансовой тематике.

Примечание: Инфографику от рейтерс подгоняем в ссыслках под даты :

http://graphics.thomsonreuters.com/11/01/EM_EGYPT0111.swf

т.е. данные за 11/01.

P.S. Дополняем, развиваем, пользуемся.

Инфографика от Рейтерс

Добавлено (2011-12-13): ЕВРОЗОНА: Индикаторы денежного рынка

РОССИЯ:

ВВП и цены на нефть… 1996--2011-11

Добыча нефти в РФ 1992--2011-11

Индекс потребительских цен РФ 2005--2011-11

БРИК (сравнения)

Общие данные на 2011-11-04

Инфляция 2001--2011-11

Экономика РФ в сравнении с БРИК

( Читать дальше )

Предлагаю Вашему вниманию перечень интересной информации по финансовой тематике.

Примечание: Инфографику от рейтерс подгоняем в ссыслках под даты :

http://graphics.thomsonreuters.com/11/01/EM_EGYPT0111.swf

т.е. данные за 11/01.

P.S. Дополняем, развиваем, пользуемся.

Инфографика от Рейтерс

Добавлено (2011-12-13): ЕВРОЗОНА: Индикаторы денежного рынка

РОССИЯ:

ВВП и цены на нефть… 1996--2011-11

Добыча нефти в РФ 1992--2011-11

Индекс потребительских цен РФ 2005--2011-11

БРИК (сравнения)

Общие данные на 2011-11-04

Инфляция 2001--2011-11

Экономика РФ в сравнении с БРИК

( Читать дальше )

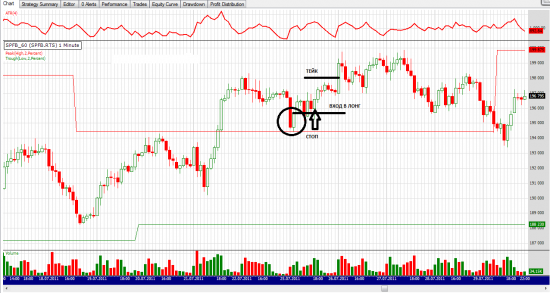

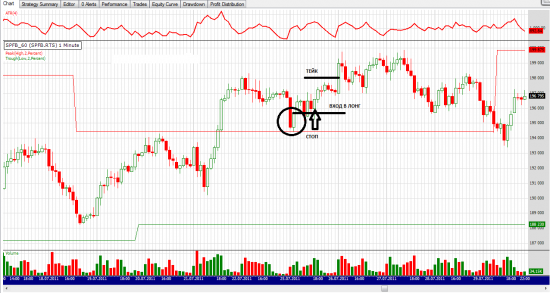

Отбойная стратегия на ФОРТС

- 26 марта 2012, 11:04

- |

Короче, решил я попробовать поторговать руками, почему руками, потому-что у меня пока нет идей как закодить стратегию которую я сейчас опишу.

Стратегия родилась после просмотра видео Герчика о горизонтальных уровнях, кто не видел всем советую, называется видео о покупателях и продавцах. Значит в чем смысл, смысл в поиске горизонтальных уровней, определение отбойных (с пробойными пока не понятно) формаций, и дальше соотв. игра на отбой, стоп за хай или лоу формации, тейк берем у ближайшего горизонтального уровня.

После просмотра 3-х лет истории фьючерса на РТС, я выписал три явных, часто встречающихся патерна.

1. Отбой от уровня.

2. Отбой от уровня с заносом цены

( Читать дальше )

Стратегия родилась после просмотра видео Герчика о горизонтальных уровнях, кто не видел всем советую, называется видео о покупателях и продавцах. Значит в чем смысл, смысл в поиске горизонтальных уровней, определение отбойных (с пробойными пока не понятно) формаций, и дальше соотв. игра на отбой, стоп за хай или лоу формации, тейк берем у ближайшего горизонтального уровня.

После просмотра 3-х лет истории фьючерса на РТС, я выписал три явных, часто встречающихся патерна.

1. Отбой от уровня.

2. Отбой от уровня с заносом цены

( Читать дальше )

Что влияет на движение рынка в течение дня (Александр Шевелев)

- 25 марта 2012, 15:07

- |

В дополнение к предыдущему топику.

Для того, чтобы понимать, в какие часы прослеживается наибольшая активность на рынке, необходимо знать, что влияет на движение российского рынка в течение всего рабочего дня.

Для начала посмотрите на алгоритм, который я сегодня составил. Именно таким образом развиваются события в течение всего торгового дня:

1. Премаркет

2. Открытие российского рынка

3. Открытие европейских площадок

4. Макростатистика Еврозоны

( Читать дальше )

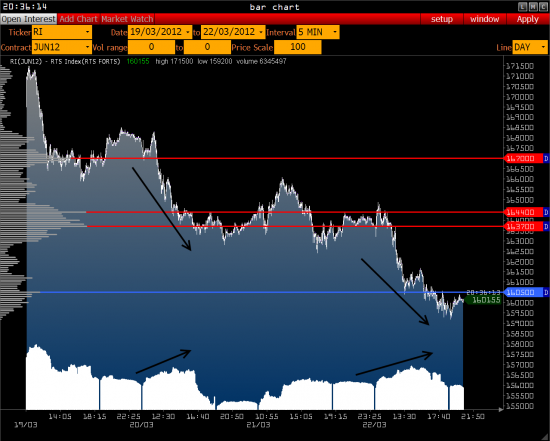

РТС – осталась пятница (обзор)

- 22 марта 2012, 21:06

- |

Уверенно сегодня протестировали 159500. Вчера быков постарался по максимум предупредить и как только появится сигнал на покупку в первом же обзоре об этом напишу. Учитывая то, что все пытаются поймать рынок по Low Price и их позиции терпят убытки, в этот момент открываются продажи. Сегодня открытый интерес так же показывал рост на падающем рынке и это уже несколько дней подряд. Покупки после таких грандиозных действий сразу делать опасно, как минимум маркет должен отстоятся.

( Читать дальше )

Письмо в газету ценой $2 млрд

- 21 марта 2012, 23:36

- |

На фото: Грег Смит. Источник: telegraph.co.uk

В газете New York Times вчера было опубликовано «открытое письмо» (или колонка — как угодно) бывшего сотрудника инвестбанка Goldman Sachs Грега Смита. Он только что уволился из компании, потому что больше не мог работать в той атмосфере, что там сложилась.

Письмо вызвало серьёзный скандал. О нём написали все ведущие деловые издания, эксперты и колумнисты вовсю комментируют «раскрывшиеся страшные тайны», топы Голдмана пытаются снизить значение текста, рассказывая, что мистер Смит ничего особого из себя не представляет и никакой важной роли в компании не играл.

( Читать дальше )

Переторгованность трейдеров

- 21 марта 2012, 13:02

- |

Переторгованность

— физическое, поведенческое и эмоциональное состояние, которое возникает когда объем прибыли и интенсивность вашей торговли превышает восстановительные (психологические) способности организма. Переторгованность вызывает остановку прогресса, более того возможно снижение размера депозита. Переторгованность — одна из самых частых проблем трейдинга, которой могут быть подвержены как новички, так и профессиональные трейдеры.Причины переторгованности

Переторгованность чаще возникает у новичков, которые подвергают неподготовленный организм серьезным нагрузкам (большие лоты, большое количество сделок в день), а также у профессионалов, у которых снижается прогресс и они стремятся исправить положение увеличением нагрузки своего депозита. Главной причиной является стремление к все большим и большим увеличением прироста процента прибыли. Многие люди склонны полагать, что чем больше они «выкладываются» при торговле, тем большими будут их результаты, однако это абсолютное заблуждение. Трейдинг требует особого подхода, который должен гармонично сочетаться с физиологией человека. Как и лекарство, трейдинг может лечить и вызывать нарушения, вопрос только в дозе.( Читать дальше )

Авто био

- 21 марта 2012, 08:35

- |

Привет, коллеги.

В личке спросили, нет ли у меня био. Как стал трейдером и так далее. Рассказываю.

Меня зовут Владимир Гайтанов. В старших классах школы (конец 1980х) я увлекся программированием и с того момента не мыслил себя иначе чем программистом. В 1991 поступил в институт (МИФИ) и, отучившись, в 2000м уехал в амерские штаты по рабочей визе.

Где то в 2001-м я познакомился с концепцией инвестирования в акции и, так как всегда был любителем легких денег, загорелся инвестированием. В 2000 году, как известно, был период технологического бума в штатах, ну а в 2001 я стал тарить технолоджи стакс на фсе.

Как известно, после бума приходит баст (bust), поэтому первую кучу денег я потерял тогда. Много потерял, тыщи три долларов. Сейчас звучит несерьезно, а тогда это была половина моего net worth или даже больше. С тех пор правда мало что изменилось, я из года в год теряю деньги на своих инвестициях. Сапожник всегда без сапог.

Баст не остановился на потерях в инвестициях. Мне урезали зарплату. Я нашел другую работу, в местечке, занимающемся разработкой софта для энерготрейдеров, но оттуда меня уволили через два месяца – после Enron. Помыкавшись несколько месяцев безработным, умудрился найти другую работу, потом следующую...

Где то в промежутке познакомился с концепцией технического анализа, прочитав «библию» Мерфи. Начал разрабатывать программу, торгующую по индикаторам (продукт был «первый блин комом» и заброшен в итоге).

Быстро сказка сказывается, да долго дело делается. В итоге, через лет пять где-то, оказался я в местечке, называемом Crabel Capital Management. Хедж фонд, полтора миллиарда долларов в управлении. Неплохо, чо. Но торговать мне тогда особенно и не хотелось. У меня была зарплата 135К в год и ежегодный бонус 10-20%. С деньгами было хорошо.

В 2008 я услышал о Герчике. Собирался в то время на каникулы в РФ и решил, why not, послушаю семинар. Crabel даже согласился компенсировать участие (но я предложением не воспользовался из соображений совести ).

Это был turnaround point. С семинара я вернулся окрыленый и воодушевленный. К сожалению, потом последовали неудачные попытоки трейдать по Герчиковской системе. Отчаявшись, я взял Crabel платформу для тестирования стратегий (3000 акций, лет двадцать данных) и два месяца дизайнил некую корявую систему, которая в конце концов преувратилась в конфетку со вторым шарпом, и, потом, менеджмент даже заапрувил ее для торговли в реале.

Во время дизайна я много общался по делу и узнал и научился очень многому. Как тестировать, на что смотреть. Очень было поучительно. Такой опыт может дать преимущество.

Так как я программист и чел креативный, с этого момента меня было не остановить. Для РФ я придумал тупую модель (по меркам Crabel, безумно тупую, но которая работала, и все еще работает в РФ просто убойно почему то), нашел инвестора в РФ, который согласился инвестировать 4М рублей в мои идеи, и уволился из Crabel.

Фаст форвард. С тех пор прошло несколько лет. Много воды утекло, и молоко обсохло на губах.

Сейчас я управляю около 35М долларов, если сложить стратегии на РФ и западе. Я торгую около 30-45 стратегий на каждом инструменте (порядка 20ти ликвидных фьючерсов в штатах, европе и россии) в каждую сторону. Я зарабатываю или теряю на этом сайзе в среднем полмиллиона долларов в день. Это транслируется в порядка 100К в день премии управляющему, если вам интересно, но я об этом стараюсь не думать. У меня пять интернет провайдеров, и два физически дублированных разнесенных офиса.

Месяц, в котором не было заработан по меньшей мере один миллион долларов (для инвесторов) считается неудачным. Можно ненавидеть или завидовать, мне все равно.

Вот такие дела. Такая история.

Всем удачных трейдов.

PS Это не приглашение инвестировать в мои стратегии, просто рассказ о бизнесе.

В личке спросили, нет ли у меня био. Как стал трейдером и так далее. Рассказываю.

Меня зовут Владимир Гайтанов. В старших классах школы (конец 1980х) я увлекся программированием и с того момента не мыслил себя иначе чем программистом. В 1991 поступил в институт (МИФИ) и, отучившись, в 2000м уехал в амерские штаты по рабочей визе.

Где то в 2001-м я познакомился с концепцией инвестирования в акции и, так как всегда был любителем легких денег, загорелся инвестированием. В 2000 году, как известно, был период технологического бума в штатах, ну а в 2001 я стал тарить технолоджи стакс на фсе.

Как известно, после бума приходит баст (bust), поэтому первую кучу денег я потерял тогда. Много потерял, тыщи три долларов. Сейчас звучит несерьезно, а тогда это была половина моего net worth или даже больше. С тех пор правда мало что изменилось, я из года в год теряю деньги на своих инвестициях. Сапожник всегда без сапог.

Баст не остановился на потерях в инвестициях. Мне урезали зарплату. Я нашел другую работу, в местечке, занимающемся разработкой софта для энерготрейдеров, но оттуда меня уволили через два месяца – после Enron. Помыкавшись несколько месяцев безработным, умудрился найти другую работу, потом следующую...

Где то в промежутке познакомился с концепцией технического анализа, прочитав «библию» Мерфи. Начал разрабатывать программу, торгующую по индикаторам (продукт был «первый блин комом» и заброшен в итоге).

Быстро сказка сказывается, да долго дело делается. В итоге, через лет пять где-то, оказался я в местечке, называемом Crabel Capital Management. Хедж фонд, полтора миллиарда долларов в управлении. Неплохо, чо. Но торговать мне тогда особенно и не хотелось. У меня была зарплата 135К в год и ежегодный бонус 10-20%. С деньгами было хорошо.

В 2008 я услышал о Герчике. Собирался в то время на каникулы в РФ и решил, why not, послушаю семинар. Crabel даже согласился компенсировать участие (но я предложением не воспользовался из соображений совести ).

Это был turnaround point. С семинара я вернулся окрыленый и воодушевленный. К сожалению, потом последовали неудачные попытоки трейдать по Герчиковской системе. Отчаявшись, я взял Crabel платформу для тестирования стратегий (3000 акций, лет двадцать данных) и два месяца дизайнил некую корявую систему, которая в конце концов преувратилась в конфетку со вторым шарпом, и, потом, менеджмент даже заапрувил ее для торговли в реале.

Во время дизайна я много общался по делу и узнал и научился очень многому. Как тестировать, на что смотреть. Очень было поучительно. Такой опыт может дать преимущество.

Так как я программист и чел креативный, с этого момента меня было не остановить. Для РФ я придумал тупую модель (по меркам Crabel, безумно тупую, но которая работала, и все еще работает в РФ просто убойно почему то), нашел инвестора в РФ, который согласился инвестировать 4М рублей в мои идеи, и уволился из Crabel.

Фаст форвард. С тех пор прошло несколько лет. Много воды утекло, и молоко обсохло на губах.

Сейчас я управляю около 35М долларов, если сложить стратегии на РФ и западе. Я торгую около 30-45 стратегий на каждом инструменте (порядка 20ти ликвидных фьючерсов в штатах, европе и россии) в каждую сторону. Я зарабатываю или теряю на этом сайзе в среднем полмиллиона долларов в день. Это транслируется в порядка 100К в день премии управляющему, если вам интересно, но я об этом стараюсь не думать. У меня пять интернет провайдеров, и два физически дублированных разнесенных офиса.

Месяц, в котором не было заработан по меньшей мере один миллион долларов (для инвесторов) считается неудачным. Можно ненавидеть или завидовать, мне все равно.

Вот такие дела. Такая история.

Всем удачных трейдов.

PS Это не приглашение инвестировать в мои стратегии, просто рассказ о бизнесе.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал