Избранное трейдера WooDoo

Ответ Московскому Лоссбою, хорошему человеку:)

- 08 апреля 2019, 10:36

- |

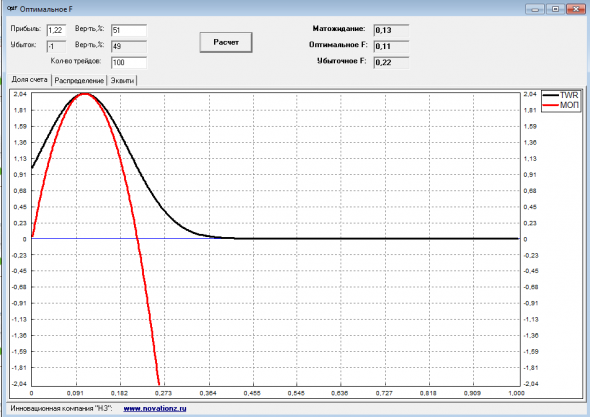

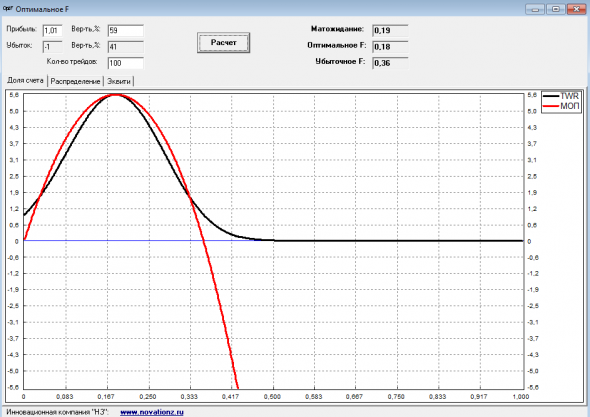

По-моему, 3 вариант лучше будет, торгуя правильной долей счета.

Важно! Если нет переподгонки на истории и считаете, что показатели системы останутся примерно такими же в будущем.

( Читать дальше )

- комментировать

- ★10

- Комментарии ( 1 )

Наш ответ Талебу на его опционную формулу

- 07 апреля 2019, 16:13

- |

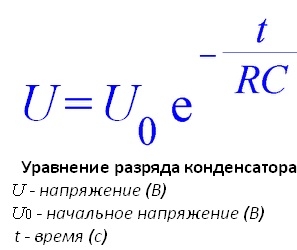

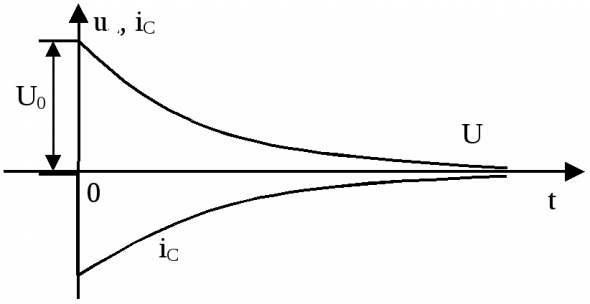

Когда имеешь график функции, такой как опционные цены, то можно подобрать функцию которая ляжет на этот график. У меня есть целая коллекция таких функций. Но я вам хочу представить функцию, которой можно дать объяснения и потом долго доказывать, что она правильная.

В природе много различных процессов, которые математически описываются одними и теми же математическими формулами. Возьмем за основу процесс, график которого очень схож с прайсингом опционов.

( Читать дальше )

Индикатор ожидаемого движения для опционной торговли (Часть 2 устройство индикатора)

- 05 апреля 2019, 11:25

- |

В первой части мы рассмотрели «теорему о средней волатильности» где, обозначили такое свойство:волатильности могут на разных таймфреймах значительно отличаться друг от друга. Но они всегда будут со временем сходится к одному значению.

Вот, на этом свойстве и будет построен индикатор. Для индикатора нам нужны волатильности на различных таймфреймах. В качестве индикатора волатильности берутся два стандартных индикатора, но которые по сущности показывают одно и тоже.

Price Channel (PC) или ценовой канал. Индикатор представляет из себя две линии, которые ограничивают канал колебаний цены. Верхняя граница канала обозначает уровень локального максимума за прошедшие N периодов, а нижняя граница – уровень локального минимума за тот же промежуток времени. Таким образом, цена ограничивается максимальными точками колебаний – экстремумами за N периодов.

( Читать дальше )

12 причин открыть брокерский счет в Interactive Brokers

- 04 апреля 2019, 19:21

- |

DTI Algorithmic — финансовый советник на платформе Interactive Brokers (IB). За 10 лет на рынке мы успели поработать со многими российскими и иностранными брокерами, и в 2013 г. осознанно сделали выбор в пользу IB.

#справка Interactive Brokers LLC — американский онлайн—брокер. Материнская компания IB работает с 1978 года, ее номер в Комиссии по ценным бумагам и биржам США (SEC) — 0001381197. Данные о компании:

- кратко и подробно о брокере на сайте американской Службы регулирования отрасли финансовых услуг (FINRA),

- регуляторная информация об Interactive Brokers Group на сайте SEC,

- данные о руководителях, финансовой устойчивости и рисках IB для Комиссии по торговле товарными фьючерсами (CFTC) и Национальной фьючерсной ассоциации (NFA).

( Читать дальше )

Индикатор ожидаемого движения для опционной торговли (Часть 1 теория)

- 04 апреля 2019, 16:12

- |

Хочу представить вам индикатор для Квика, который дает сигнал о возможном боковом движении базового актива. Индикатор построен на анализе структуры волатильности базового актива.

Для того, чтобы понять как, где и с какими параметрами применять этот индикатор, нужно понять на чем он основан и в каких ситуациях может иметь прогнозную ценность. Поэтому начнем с теории.

Кто пытался самостоятельно посчитать волатильность базового актива в годовом выражении, то знает, что надо взять данные по какому-нибудь таймфрейму за статистически значимый период и посчитать по нему волатильность. Потом, чтобы привести значение волатильности к годовому значению, нужно полученное значение умножить на корень из годового количества свечей таймфрейма взятого для расчета. В этом расчете могут применяться всякие коэффициенты, чтобы учесть выходные и праздники, либо брать для расчета только количество рабочих дней, но суть не в этом.

Если мы хотим посчитать волатильность на длительном периоде исходя из данных более мелких периодов, то волатильность посчитанная на мелких периодах нужно умножить на корень из числа мелких периодов входящих в большой период.

( Читать дальше )

Наглядное пособие по изменению цен опционов в зависимости от волатильности

- 02 апреля 2019, 12:15

- |

Для тех, кто начинает свой путь в опционах, хочу представить некоторые картинки, которые помогут получить представления о рисках продажи непокрытых опционов.

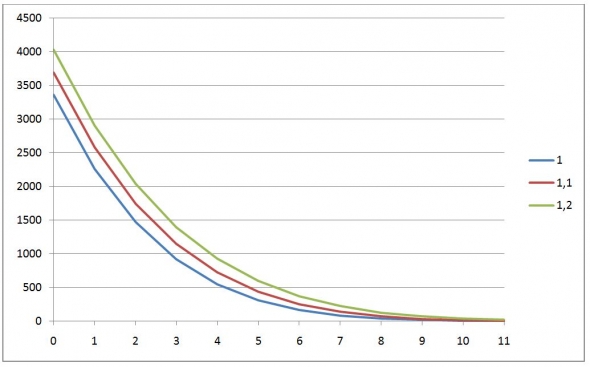

Исходные данные для графиков:

— Расчеты для опционов на индекс РТС;

— волатильность, принятая за 1 примерно = 22

— время до экспирации 500 торговых часов. (у меня расчеты в часах; 1 день = 14 часов)

Первая картинка это то, как обычно воспринимается повышение цен опционов в зависимости от изменения ожидаемой волатильности.

По горизонтальной оси отложены страйки, где 0 это центральный страйк. Вертикальная ось – цена опциона. Синяя линия – цены при волатильности принятой за( 1). Красная линия при волатильности (х1,1). Зеленая линия при волатильности (х1,2). Много линий рисовать не стал, поскольку картинка весьма очевидна.

Теперь посмотрим на ситуацию с повышением волатильности немного с другой стороны. Посмотрим во сколько раз

( Читать дальше )

Московская опционная конференция.

- 18 марта 2019, 12:46

- |

30 марта, из оставшихся в живых и вновь прибывших опционных трейдеров, состоится шоу. Наша любимая конференция, любезно организованная фирмой Дерекс (не путать с Дюрекс). И, естественно, ваш покорный слуга, скажет там несколько слов.

О чем бы я хотел поговорить? О том, о чем вы попросите. Однако, у меня есть план. И я хотел бы поделиться с публикой СЛ этим, пока зеленым, планом.

В общем, хотелось бы рассказать об использовании опционов совместно с портфелем акций. Написать много дифуров и их решений. Но, думаю, это сложно. Однако, первую часть выступления надо будет посвятить теории. С простыми примерами. Распределение, случайность, откуда переменные в БШ, почему это работает и т.д. Во второй части я приготовил портфель. В конце января я запустил стратегию на акциях и опционах и мы разберем что вышло.

Конечно, это сложно. Менять стереотипы. За 30 минут это не возможно, но у нас будут пончики со сладким кофе, и мы все обсудим. Если есть пожелания и вопросы, которые надо поднять, то милости просим задавать их в комментариях.

( Читать дальше )

О вычислении дельты опциона

- 09 марта 2019, 23:24

- |

О вычислении дельты опциона

Дискуссии о правильных и неправильных методах вычисления дельты опциона. Дошел до темы «Липкая денежность» против «липкого страйка».

Больше всего смущает то, что в работе Блэка и Шолеса, на которую постоянно ссылаются оппоненты, нет вообще никаких упоминаний о «кривой волатильности», волатильность у БШ есть константа. Чем «кривее» кривая IV для конкретного рынка, тем меньше модель БШ подходит для его описания, это вся информация, которую кривая IV в себе содержит.

Спор о том, следует ли учитывать ее наклон при вычислении дельты, подобен спору о количестве чертей, способных уместиться на острие иголки. Мне кажется, правильнее изменить модель БШ, чем стараться подогнать ее неверные результаты под реальные рынки.

Напомню об одном из возможных подходов к такой модификации.

1. Собираем статистику — набор исторических пар {d(Fut),d(ImpVol)};

Где d(Fut) – дневное приращение БА

d(ImpVol) – приращение волатильности опционов на центральном страйке за тот же день.

( Читать дальше )

Тестирование модели CandleMax в программе Wealth-Lab

- 05 марта 2019, 21:44

- |

Введение

В данной статье приведено тестирование свечной модели CandleMax в программе Wealth-Lab. Я уже приводил описание и тестирование этой свечной модели на исторических данных по 32 наиболее ликвидным акциям МосБиржи с 22.09.1997 (начало торгов на ММВБ) и по 29.12.2018.

Вот эта статья:

Тестирование рабочей свечной модели на исторических данных

То тестирование было выполнено в Excel и вызвало ряд дополнительных вопросов, в частности некоторые читатели хотели увидеть эквити системы, а также получить больше статистической информации.

Скорее всего, эти пожелания так и остались бы без ответа, так как систему я не продаю, а для себя все давно уже решил и оттестировал, если бы не один комментарий к той моей статье. Этот комментарий был написан блогером JC_TRADER и содержал ссылку на тестирование моей системы в программе Wealth-Lab. Вот эта ссылка: https://jc-trader.livejournal.com/1628589.html

Пройдя по этой ссылке, я был просто обескуражен. По итогам проведенного JC_TRADER тестирования, система CandleMax позорно показала отношение прибыльных сделок к убыточным как 50.92% к 49.08% при отношении стоп-лосса к тэйк-профиту как 1:1. Соответственно, не могло быть и речи о том, чтобы использовать такую убогую систему, о чем и написали читатели блога JC_TRADER.

( Читать дальше )

Виртуальная машина для автопроторговки торговых стратегий - сколько стоит, какую брать?

- 01 марта 2019, 15:02

- |

Торговать на стационарном компьютере — сомнительное удовольствие. То кот провода сгрызёт, то электричество отключат, то с интернетом перебои да и вообще, хочется иметь свободу передвижений и не быть привязанным к железу.

В общем, проверенно на собственном опыте, самый удобный вариант — виртуальная машина и доступ к ней из любой точки мира (при наличии интернета).

У новичка в этом деле непременно возникнет такой вопрос:

Сколько придётся платить за виртуальную машину в месяц и какие требования к ней? Какие есть варианты?

Именно такой вопрос пришёл от участника нашего телеграм-канала «Лаборатория Трейдинга» (

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал