Избранное трейдера Исанмесез дуслар !!

Финансовый мониторинг клиентских операций. Что видит ЦБ (УФМ и ВК). ПОД/ФТ. 115-ФЗ. Должная осмотрительность.

- 11 февраля 2019, 12:00

- |

Напишу еще один пост, про то, как и на что смотрит Регулятор. Это в БОЛЬШЕЙ мере относится к юр.лицам, однако, поскольку ЦБ РФ видит все счета и что-откуда пришло/ушло, может затрагивать и физиков...

Все отсылки клиентов к ГК и приход с юридически подкованным адвокатом дают плоды очень (очень-очень) редко. Немудрено, что ЦБ вдруг решился «сократить» черные списки… но на деле пока ничего нового не слышно.

Должная осмотрительность, в купе с отсылкой к 115-ФЗ, плюс внутренние правила ПОД/ФТ/ФРОМУ банков дают неограниченные возможности «кошмарить» своих клиентов. ЦБ РФ уже давно выпускает письма/указания и требования к Банкам по проявлению должной осмотрительности!

Более того, те юр.лица (ритейл), которые работают с клиентами (покупателями) в рамках открытой оферты (и типа не могут не продать товар клиенту иначе он — их засудит по ГК) УЖЕ абсолютно правомочно отказывают клиентам, если те не могут доказать происхождение средств (ну или свою легитимность). И это следствие давления со стороны Управления Финмониторинга и Валютного Контроля ЦБ РФ. ЦБ через банки «давит» на конечных клиентов, ибо у них счета/обслуживание там. Поверьте, если Вы что-то не исполняете и ссылаетесь на ГК и Конституцию (на права) — Вам сначала все заблокируют… А уже потом Вы будете разбираться… причем не один месяц. И в 80% случаев (пока) — безуспешно.

По текущей практике многие банки (их фин.моны) говорят мне, что теперь по ВСЕМ входящим платежам с сомнительных компаний (признаки сомнительности по скорингам/профсуждению) идет отсылка в РФМ… По причине — лицензия дороже… Но вцелом, зависит от банка — кто-то проводит платежи, кто-то стопит. Пока непонятно, когда проверяется фирма. Получается в спец.скоринг она и ее «поставщик» попадается, когда первая ставит на фирму в списке 550-П… Вчера от крупных банков звучало, что переставлять дальше можно не более 25% «прихода»… а кто-то говорит и 50%…

( Читать дальше )

- комментировать

- ★68

- Комментарии ( 32 )

Сбербанк брокерское обслуживание в Казани

- 23 января 2019, 21:02

- |

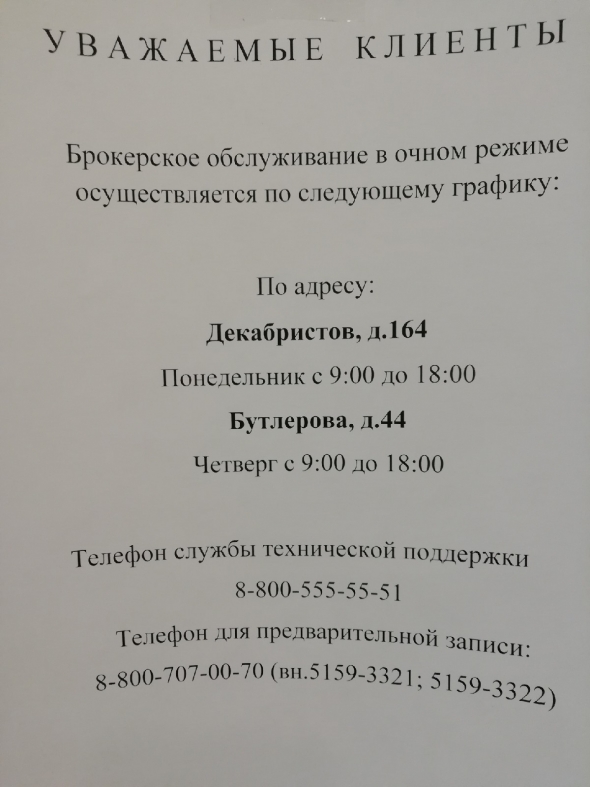

Через какое то время мне пришло сообщение что офис перенесли на улицу Декабристов 164. Туда я пару раз тоже ходил и в том числе в этот вторник, но там объявление:

Раньше они работали 5 дней в неделю..

Получается всех кого могли заманили в рынок, и нету потока новых клиентов?? Вроде бы были байки раньше про «триллион клиентов сбербанка», все ждали что они придут на рынок? они уже пришли??

А как дела обстоят в других регионах, сбербанк брокерское обслуживание так же работает??

Может сбербанку и не нужно депозитчиков в рынок переманивать?

P.S. может быть они всех Казанских инвесторов привлекли в рынок и поехали в ИИС турне по городам Татарстана?

Как мошенники могут заблокировать счет вашей компании через ЭЦП и “Тензор”

- 24 декабря 2018, 13:08

- |

Полностью ссылке: https://medium.com/@ceoblog/scammers-produce-your-digital-signature-using-tensor-ba98b9b1c27a

Выводы от автора:

1. Злоумышленники легко могут покупать базы документов, выпускать/закрывать ЭЦП без вашего ведома, сдавать за вашу компанию отчетность, после чего вам могут арестовать счет, а вы можете попасть на штрафы, проверки и возможно на долгое время под финансовый мониторинг.

2. Компания “Тензор” выпускающая ЭЦП и являющая удостоверяющим центром, не видит ничего страшного в том, что злоумышленники пользуются дырой в безопасности. Ей главное что все сделано по закону и они не понесут финансовых потерь. Проблемы клиентов её не волнуют

3. Все лучшие технологии, криптография бессильны перед человеческим фактором. Человек — слабое звено в любой даже идеальной технологической цепочке. Этим во все времена будут пользоваться злоумышленники и никакие технологии не спасут. Спасти здесь может внимание компании к клиенту, своему продукту и его безопасности. А также адекватная работа с собственными сотрудникам, их обучение.

( Читать дальше )

Решение вопроса о происхождении средств с Альфа-Банком

- 10 декабря 2018, 13:12

- |

писал примерно месяц назад пост о истории Альфа-Банком

https://smart-lab.ru/blog/504638.php

история вроде как рассосалась, каким образом:

банк запросил у меня документы о «происхождении» всех денежных средств на счету примерно в начале сентября

на мой вопрос — какие операции вас «смутили» банк не ответил, ответ был из серии — комментариев не даем, предоставляйте документы

предоставил выписку со вклада из банка МКБ, с начислением процентов, из банка русский стандарт, а также документы о том, что я снимал эти деньги наличными

отдал все это в банк, последовал ответ — не подходит, предоставьте дополнительные документы. какие — также нет ответа

вот список

1 2ндфл

2 договора продажи квартиры

3 договора дарения

4 договор займа

5 3ндфл

6 документы о продаже ценных бумаг

после переговоров с менеджером (у меня вроде как премиальное обслуживание) и возражений из серии «не могу понять что нужно специалистам комплаенса» удалось встретиться с специалистами из комплаенса

( Читать дальше )

Сравнительный анализ цены акций ВТБ и Сбербанка.

- 08 декабря 2018, 00:37

- |

Так как в электроэнергетике не вижу ничего перспективного (сети Ливинский цифровизацией убивает, а генераторы правительство вредными законами), последнее время мне интересен банковский сектор. Так как угрозой санкций его укатали ниже плинтуса, а прибыли там растут несмотря ни на что.

Сразу оговорюсь, мой подход не спекулянтский и не проторговка новостей. Скорее, Value Investing по Грэму и Додду. Поиск недооценённых компаний, покупка и ожидание, когда рынок справедливо оценит.

Не буду здесь ничего писать про качество менеджмента. Я верю во всё хорошее, и что плохой (по мнению многих) менеджмент ВТБ не сделает больше ничего плохого, а наоборот, сполна воспользуется сегодняшним преимущественным положением перед всеми остальными (кроме Сбербанка). В принципе, за последний год он сделал только 2 стратегические ошибки: покупка Магнита и выплата неоправданно высоких дивидендов. Если б не они, я бы поставил ему 5 баллов.

И не буду ничего писать про положение в банковской системе страны. Оно охуительное, у обоих. Все остальные банки завидуют и скрежещут зубами.

( Читать дальше )

Лимитные ордера в стакане и как на этом заработать.

- 06 декабря 2018, 21:22

- |

Лимитные ордера в стакане – что это и зачем нужно? Как извлечь из этого максимальную выгоду? Хотелось бы разобрать подробно эти вопросы.

Те, кто торгуют по стакану и постоянно следят за объемами, наверное, наблюдали, что как только цена в стакане подходит к лимитному объему, то объем отрабатывает три варианта:

1) Исполняется по рынку, и мы видим, как на индикаторе объемов (volume) происходит прирост объема на данном баре, тем самым игрок провел сделку по рынку.

2) Объем в стакане просто исчезает, и мы не видим его исполнения по рынку: могу предположить, что крупный игрок по каким-то условиям передумал войти в сделку.

3) И последний вариант – когда объем уходит от цены на несколько пунктов и не дает этим самым исполниться. Вот этот вопрос меня заинтересовал больше всех. Могу предположить, что таким образом Маркет-мейкер исполняет свои обязательства перед биржей в рамках договора

( Читать дальше )

А вы знаете что у смартлаба есть белая версия?

- 11 ноября 2018, 10:51

- |

2. кликните: https://smart-lab.ru/settings/theme/white

А еще есть полностью черная тема: https://smart-lab.ru/settings/theme/fullblack

p.s. накидайте плиз в каменты финансовые сайты и блоги с дизайном, который вам нравится !!!

Тренды в пенистаках

- 10 ноября 2018, 13:02

- |

Хочу заметить что это не продолжающиеся тренды с 2008 года, это тренды в бумагах, которые раньше стоили дорого, потом упали и были нафиг никому не нужны. Это контрендовая стратегия (покупка упавших бумаг с целью поймать новый и сильный тренд).

Анализ делал для себя, как можно заметить в таблице много биотехов, но потом подумал, возможно вам это пригодится, ведь такой же анализ можно сделать и по российским бумагам.

Какие можно сделать выводы из таблицы:

1) Фигура «чаечка» — просходит мегарост в течение 2 дней (ECYT, AQXP). В 2 из 3 случаев цена потом падает на 50% и большинство бумаг продолжает рост. Выгодная стратегия — при сильно росте продать и при падении снова купить.

Среднее время формирование фигуры короткое — 89 дней.

( Читать дальше )

Дивиденды 2019. Прогноз.

- 05 ноября 2018, 20:07

- |

Это прогноз по дивидендной доходности российских компаний на 2019 год (то есть по итогам 2018 года).

Если вы считаете, что аналитики ВТБ где-то ошибаются, — интересно узнать где, — пишите комментарии где они могут быть не правы.

Как живет народ в мире

- 04 ноября 2018, 14:27

- |

Наткнулся у Лебедева на интересную ссылку.

Люди спрашивают у семьи ежемесячный доход в $, потом заходят к ним в дом и фотографируют всё: комнаты, еду, бытовую технику, одежду — вообще всё практически. Сижу разглядываю.

Можно выбирать по странам и доходам.

250+ семей из 50 стран.

Коллега Fry (Антон) дал видео, где, как я понимаю, организаторы проекта разъясняют его детали. Добавляю его сюда, коллеге Фраю спасибо.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал