Избранное трейдера ZVIT

Биржевые манипуляции. Техника работы крупных игроков.

- 27 января 2019, 14:45

- |

Целью крупного биржевого спекулянта является получение прибыли на разнице в цене. Для этого «умным деньгам» необходимо постоянно раскачивать цены на рынке, пользуясь различными методами ценовых манипуляций. При манипулировании рынками крупные биржевые игроки используют разнообразные технологии, в которых учитывается всё, от технических и финансовых возможностей игроков до психологии человека.

«Классика» манипуляций

Не секрет, что манипулировать рынками можно распуская слухи о каких-нибудь событиях, существенно влияющих на состояние той или иной компании. Такие манипуляции случаются довольно часто, они являются прямым нарушением законов практически всех развитых стран и подлежат расследованию с целью найти источник таких слухов.

Высказывания различных аналитиков, тоже можно считать влиянием на рынок с целью манипулирования им, но аналитика трудно уличить в злом умысле, поскольку он всегда может привести разные доводы в пользу своего мнения. Аналитик как человек, имеет право на ошибку и вполне может не принять в расчёт тот или иной фактор, влияющий на опубликованные им выводы. То есть высказывания аналитиков за манипулирование рынком обычно не считается.

Технические манипуляции

( Читать дальше )

- комментировать

- ★162

- Комментарии ( 30 )

Даниил Волошин : про проект Emiba и про мое обучение

- 28 апреля 2018, 00:36

- |

Детально рассказывают про проект и что приятно… с 45 минуты уделили почти 7 минут моему обучению ТПА.

www.youtube.com/watch?v=h4bemds9fmc

С уважением, Трейдер смартлаба Виктор Тарасов

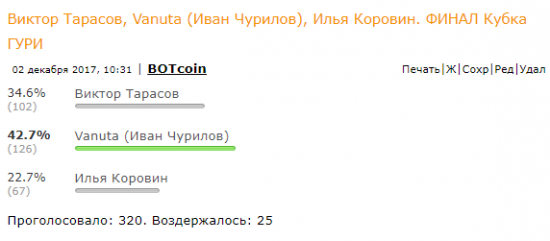

Кукловод ЕСТЬ ! ..финал Кубка Гури...

- 02 декабря 2017, 13:22

- |

Поздравляю с началом Зимы и желаю теплых отпусков! осталось поработать 3 недельки и все до конца января можно изучать мир и встречаться с друзьями по всему миру!

Ради чего этот пост — ХОЧУ БРОСИТЬ ВЫЗОВ самому популярному на сегодняшний день посту на СЛ

smart-lab.ru/blog/250086.php

ВОПРЕКИ этому мнению я УТВЕРЖДАЮ ЧТО «Институт_Куловодства » СУЩЕСТВУЕТ !!

Приведу характеристики, которыми обладает Кукл ( Хозяин поведения рынка )

1. Отличное знание тех анлиза

2. Отличная СТрессоустойчивость

3. Знание позиций всех участников рынка по прямым и косвенным признакам( умение пользоваться психологией толпы, статистикой и инсайдом)

4. играет на стороне меньшинства против толпы, играет на стороне сильных, тех кто в плюсе.

5 понимание принципа Динамического равновесия ( изначально все примерно 50 на 50, далее на крупных новостях любого характера смещение 65 на 35, далее сми доводят до 70 на 30 и только в этот момент команда Кукла присоединяется к меньшинству и толкает рынок до пропрции 80 на 20, где слабые участники ( толпа) несут потери и кроют минусы, деньги переходят в карманы кукла, 8 % трейдеров и немного в карман случайно попавшим в волну( позже они вернут рынку заработанное с запасом )

( Читать дальше )

Хедж фонды. Как создать свой хедж фонд и сколько нужно для этого денег ?

- 15 августа 2017, 17:06

- |

За последний месяц больше всего я изучал хедж фонды. Я прочитал уйму статей про хедж фонды, но не прочитал ни одной книги, так как не нашел ту самую книгу про хедж фонды, подробно описывающую процесс создания и управления на русском (если кто знает, напишите). Когда начинаешь изучать весь этот огромный мир, кажется, что хедж фонды это что-то недосягаемое, что только какие-то гениальные финансисты и люди 10-летиями работающие на Уолл-стрит могут создать и управлять хедж фондами. Однако, все больше углубляясь, понимаешь, что все это миф, созданный самим Уолл-стрит. Безусловно, создать хедж фонд и грамотно им управлять это нелегко и даже сложно, но это не невероятно. Я сравниваю создание хедж фонда с созданием бизнеса. Ведь бизнес тоже надо создать и надо еще этим бизнесом грамотно управлять. Так же как и в бизнесе у управляющего должна быть какая-то стратегия, идея, план по которому он должен создать и управлять фондом. В этой статье я попробую рассказать о процессе создания хедж фонда так глубоко, как смогу.

( Читать дальше )

КОНСПИРОЛОГИЯ ТЕХАНАЛИЗА. 3-е издание.

- 30 августа 2016, 11:14

- |

Написал 3-е издание своей книги «Конспирология технического анализа».

Процитирую введение:

«Практически все книги по так называемому техническому анализу, и канонические и новейшие, состоят из трансляции накопленного авторского трейдерского опыта, иногда сдобренного статистическими данными. Верификация такого опыта почти всегда основана только на личности автора, успешность которого в трейдинге, былая или настоящая, и является залогом адекватности представленных наблюдений. Так или иначе, это всегда только описание и суммирование эмпирического опыта одного или многих трейдеров, представленного в виде модели «если видим такое, то, скорее всего, дальше будет так». Причинно-следственная связь между «таким» и тем что «дальше будет», как правило, или совсем не проясняется, что наводит на мысль, что она и вправду неизвестна даже на уровне гипотез, либо приводится на основе житейско-бытовых интуитивных предположений, часто спорных и нелогичных, а то и вообще отдает дешевой конспирологией.

( Читать дальше )

Книга "Как торговать на бирже и успешно создать маленький хэдж-фонд, не привлекая внимания санитаров"

- 16 июня 2016, 13:07

- |

Очень много умных мыслей. Они делают трейдера и определяют его развитие на поколения вперед.

Книга позволяет осознать себя как индивидуума в финансовом социуме, увидеть себя автономным субъектом биржевого бытия. Заставляет заново взглянуть на старые избитые истины под новым углом и понять, что не такие уж они и избитые.

Вот некоторые из них:

«Просадка более половины счета не критична»

«Никогда и нигде не устает от трейдинга человек, который делает 0.001% в день»

«Новости — это еще один способ успокоить себя и свой счет»

«Знаешь как торговать — ставишь частями, не знаешь — ставишь все»

«Самый лучший заход — самый страшный заход. В иделе трейдер должен об**сраться»

«Важно не уметь резать лося, а не становится бараном. Можно быть голодным волком и постоянно рыскать в поисках чем бы поживиться, а можно быть как медведь — 70% времени в спячке в берлоге, а там летом уже отъедаться корой, ягодами и периодически мясом. Как быть змеей или драконом — не знаю»

( Читать дальше )

Управление капиталом в экселе.

- 19 мая 2016, 10:50

- |

Буду рад если кому будет интересно.

(красный шрифт — вбивается руками, синий шрифт — рассчитывается автоматом)

Количество контрактов от вчерашнего хода цены — от вчерашней дневной свечи берётся 20% на основе этого расчитывается стоп лосс, и соответственно рекомендуется количество контрактов на установленный риск от депозита. (забиваем руками, размер депозита, уровень риска в %, и размер в пунктах вчерашнюю дневную свечу)

Количество контрактов от размера стопа — Тут количество контрактов зависит от того где будет стоять стоп. (забиваем руками размер стопа)

Риск по Винсу — Это просто смотреть на сколько максимально возможно загрузить депозит. Оптимальная F. Ральф Винса — это расчет доли капитала, при которой прибыль будет максимальной. Видео по расчёту тут

Файл эксель можно скачать тут

Рецензия на книгу

- 03 мая 2016, 00:32

- |

Автор, Туманов Вадим. (ему посвещена песня Высоцкого «Побег на рывок»), у человека 8 попыток побега.

Сталинистам будет очень полезна.

Автобиографическая книга, как моряк, чемпион флота по боксу, оказался в сталинских лагерях, прошел сучьи войны, воровские разборки, побеги,

любовь на зоне, стал золотопромышленником и официальным миллионером в СССР.

Андрей Верников грозился у него интервью взять, но видимо ждет пока старик не сможет его дать. Хотя вот А.Г. Гавриленко иногда находит время чтоб проведать старика, неужто у Андрея не хватит времени снять материал?

Сама рецензия- офигенная книга, читается на одном дыхании!!!

Система Татарина. Часть 4. Заключительная

- 25 апреля 2016, 09:02

- |

9. Работа на послеторговых сессиях.

Только наиболее ликвидные бумаги. Требование маржинальности и доступности в шорт.

Вход.

После окончания основных торгов, начиная с 18:40, ищем в «стаканах» крупную заявку, которая явно может сдвинуть результирующую цену послеторговой сессии в свою сторону. Цена должна сильно (на 0,8-1%) отличаться от Цены закрытия последней свечи основных торгов. Встаем перед ней ей в противоход.

Объем.

Без плечей, таким объемом, чтобы не сдвинуть «стакан».

Выход.

На предторговой сессии или на открытии основных торгов следующего дня.

Если мировые рынки, в первую очередь американский, пойдут против позиции, Цена чаще всего открывается близко к точке входа. В этом случае выход по безубытку или с небольшим убытком.

В противном случае цель — половина полученной разницы между ценой входа в позицию и ценой закрытия последней свечи основных торгов.

Стоп: отсутствует.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал