Избранное трейдера Zulkitilar

Премия по мусорным облигациям США минимальная за 14 лет

- 04 мая 2021, 12:28

- |

- комментировать

- ★2

- Комментарии ( 4 )

Коэффициент березки. Что значит фраза "Российский рынок акций дешевый"?

- 03 мая 2021, 01:04

- |

Когда говорят о дешевизне какого-то рынка, то часто используют классические мультипликаторы вроде P/E, P/B, дивдоходности и других (особняком CAPE или Шиллер P/E)

Какие я вижу в них проблемы?

1. Дешевизна по этим мультипликаторам для конкретной компании говорит о том, что она представляет value фактор.

Соответственно, если у страны в индексе преобладают такие компании (в отличии от каких-нибудь США), то она очевидно будет «дешевле» с точки зрения этих мультиков.

А вдруг эти компании умирающие или стагнирующие, да так что все вместе, премия за политику, да мало ли что.

Тем, кто слышит это понятие не в первый раз известно, что value-компании не дают премии к «дорогим» (growth) регулярно. Доминируют то те, то другие. Последние многие годы growth побеждает. Может и дальше будут, я не знаю.

( Читать дальше )

Инфляция! Доллар потерял в весе 18%!

- 13 февраля 2021, 12:09

- |

Инфляция, как нам успеть за ней!

Изменение цен за 10 лет!

( Читать дальше )

🔥Самый большой приток за всю историю

- 12 февраля 2021, 19:27

- |

По данным BofA и EPFR Global, за неделю до 10 февраля фондовые фонды получили приток в размере 58 миллиардов долларов во главе с инвестициями в американские акции и технологический сектор. Участники рынка извлекли почти 11 миллиардов долларов из наличных средств и около 800 миллионов долларов из золота, в то время как облигации получили приток в размере 13 миллиардов долларов

BofA’s gauge of market sentiment-- the so-called Bull & Bear indicator-- is approaching levels of extreme bullishness, which can trigger a sell signal that hasn’t been set off since January 2018, according to the note. Since 2000, the median three-month return for global equities has been a 9% loss following 12 such sell signals, BofA strategists led by Michael Hartnett said.

Как зарабатывают на криптовалютах

- 05 февраля 2021, 10:42

- |

Помимо биткоина и парочки основных криптовалют существует еще большое количество криптовалют. Их и следует торговать.

Схема работы следующая.

Находим крипту, которая сильно упала и продолжительное время находится в боковике (то есть у пациента пульса нет).

Покупаем, желательно за 1 сатоши или немного дороже.

Обычно время ожидания, когда крипта “стрельнет” наверх может составлять от 3 до 6 месяцев.

При продаже оперируем категориями x2, x5, x10, то есть от вашей покупки цена вырастает в 2, 5 или 10 раз.

Лично знаю людей, которые на такой схеме работы заработали с нуля не на 1 квартиру.

Данная схема была актуально несколько лет назад и последние 2 года схема стала буксовать.

Но, с учетом того, что сейчас на американском фондовом рынке ралли и берут почти все подряд, может данная схема по криптовалютам уже актуальна или будет актуальна ближайшие месяцы.

Всем успешных трейдов.

С уважением, Ярослав Салимов.

Итоги 2020 года +50,20%

- 29 января 2021, 10:15

- |

Результаты TrueTraders — 3й и 4й кварталы 2020 года.

3й квартал 2020 года.

Обзоры

1. USD/RUB.

Спрогнозировано укрепление рубля с 70,00 до 68,50 и последующий рост с целями 73,00 и 76,00.

1.2. USD/RUB недельный таймфрейм.

Рекомендовано закрывать среднесрочные длинные позиции в зоне 80,50 – 82,20.

Спрогнозировано укрепление рубля от 80,00+ с целями 73,00 и 74,00.

Рекомендовано закрывать среднесрочные шорты по 76,50 и 75,60.

2. S&P500.

( Читать дальше )

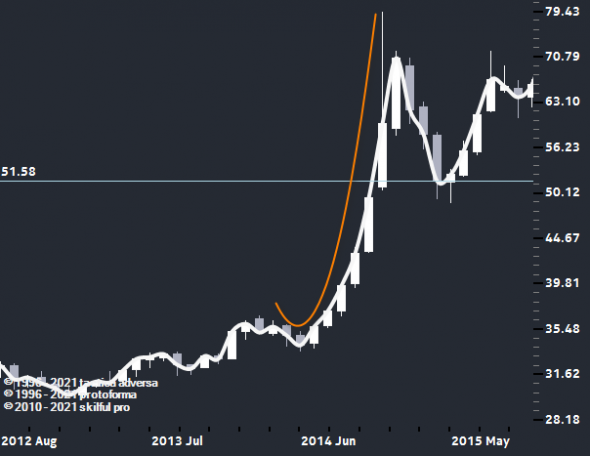

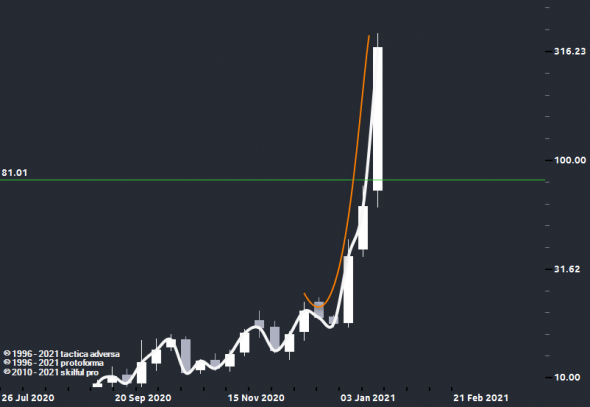

GameStop Corp, классика, парабола.

- 27 января 2021, 20:57

- |

Здравствуйте, коллеги!

На примере этой бумаги очень хорошо видно, что не нужно думать за цену. Безумие? Да! Будем селить безумие при росте на 100%? Это кажется так заманчиво с бумагой которая неизвестно что представляет. Безумие на то и безумие что у него нет логического объяснения.

Биток, Тесла, да что там говорить S&P500.

Наше дело правильно разобраться в движении. В случае GameStop Corp (GME [NYSE]) это классическая парабола, помните рубль, месячный план:

После окончания параболы идёт быстрая коррекция с достижением расчётных уровней.

По этой бумаге, в случае не переписывания хая расчётный уровень 81:

( Читать дальше )

Gamestop. Наглядное пособие что такое биржа.

- 27 января 2021, 13:06

- |

За последние три дня прошел объем более 500 млн акций. При шортах в 70 млн. Казалось бы все непутевые шортисты уже должны были закрыться, но НЕТ. Сегодня еще +100%. Это к разговору о РЕАЛЬНОМ объеме на бирже.

Если хотите играть вниз — смотрите за ставками у IB.

И количестве свободных акций в шорт.

Я вижу единственный вариант — это продажа call-спредов. Ибо неприкрытые позы сейчас — это игра с казино по их правилам.

Но мне за два дня так и не налили по хорошим ценам.

Как люди которые никогда этого не делали попадают на биржу

- 17 января 2021, 17:23

- |

Доходы упали — надо что-то делать. Если раньше он много лет держал деньги на депозитах, то теперь он считает, что держать деньги на депозитах — это чистая потеря: «Поздно начал, — говорит, мог бы в прошлом году заработать на миллион рублей больше, если бы не держал деньги в банке».

Дорога его на фондовый рынок началась с инвестиций в облигации компаний МФО. Но на этом не остановился. Его «родной» Банк Тинькофф, где у него расчетно-кассовое обслуживание, провалил и его в свою воронку продаж и сделал инвестором в американские акции😁. Покупает какие-то акции через смартфон теперь. Анализа никакого. Ну придумал себе несколько правил: только перспективные на его взгляд секторы, акции не дороже $50, чтобы был не спекулятивный тренд, а плавный рост.

— ты ж понимаешь, что ты вообще не понимаешь, что и зачем покупаешь?:)

— понимаю

— ну так ты ж деньги потеряешь

— ну и что? я просто пробую. Мне надо с чего-то начать.

В процессе разговора, выяснилось, что когда акции вырастают, хочется их продать, чтобы потом подешевле откупить.

— ты ж понимаешь, что это не инвестиции уже, а спекуляции?

— почему?

Далее пришлось потратить немного времени на объяснение разницы.

Вроде и товарищ дорогой, жалко его денег-то. Но с другой стороны, все равно должен сам пройти весь путь.

Сказал лишь ему, что нет ничего хуже, чем заработать быстрые легкие деньги в качестве первого опыта при попадании на биржу.

И подарил свою книгу Механизм Трейдинга.

Поскольку на мой взгляд простых решений и советов в таких ситуациях не существует, в конце концов я специально и написал подробную книгу, чтобы максимально обезопасить ваш капитал от всех возможных ошибок, которые обязательно будут допущены на бирже.

Почему ОПАСНО хранить свои деньги в "Открытие Брокер"

- 06 января 2021, 14:03

- |

1) Это не свежий баг, вдруг внезапно выявившийся в ИТ-системе брокера. Как минимум — то же самое происходило в прошлогодние новогодние праздники. За год брокер сделал кучу новых наворотов в личный кабинет, чтобы он выглядел самым петушиным на рынке, и среднестатистический пользователь вроде меня начал путаться во всем этом петушатнике и тратить время, чтобы вспомнить, куда надо нажать, чтобы посмотреть эквити счета, например. Запилили даже индивидуальные иконки к каждому тикеру, чтобы у людей с ДЦП точно начинались судороги, а у людей без ДЦП — вытекали глаза при виде этого цирка. Но вот времени исправить баг с двойным списанием НДФЛ за целый год так и не нашли!

2) Если в прошлом году брокер оперативно вернул незаконно списанные суммы на утро следующего дня — на сегодня прошло уже двое полных суток с момента списания — а воз и ныне там. Почему-то брокер считает, что это не у них шило сидит уже глубоко в заднице, и они должны максимально оперативно, с извинениями за испорченное в новогодние праздники настроение, и может даже какой-то материальной компенсацией, вернуть клиентам деньги, а это клиенты должны обивать каналы их техподдержки, чтобы выяснить, что там с их деньгами, и когда брокер соизволит (и соизволит ли?) их вернуть.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал