SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранные комментарии трейдера _sg_

ALANES, ну по поводу наращивания рисков это отдельная история, если ты сначала колы продал, а затем путы продаешь, чтобы добавить тэты и за одно по дельте чуток выравнять, то эти вот проданные края еще можно и фьючом дополнительно вскармливать, но нужно точки разворота уметь определять — купил/продал, иногда накапает примерно столько же, сколько от тэты. Я так понял, ты не играешь в подобные истории и фьюч исключительно используешь, когда что-то пошло не так и пахнет жареным?

Борис Боос, Я и остановился на недельных, чтобы максимально снизить влияние веги. На квартальных такое не прокатит.

ALANES, вот моделирование обвального падения рынка на 20 тыс. п и рост волатильности на 20 и 40 (профиль в районе желтой метки).

за счет малого срока до экспирации вега на таком удалении уже не особо влияет, остается только дельта. планируемые максимальные потери — полсчета, ну максимум счет если все совсем ужасно, без колоссальных минусов брокеру. при годовой доходности под 40% риски, в принципе, не зашкаливающие

за счет малого срока до экспирации вега на таком удалении уже не особо влияет, остается только дельта. планируемые максимальные потери — полсчета, ну максимум счет если все совсем ужасно, без колоссальных минусов брокеру. при годовой доходности под 40% риски, в принципе, не зашкаливающие

ch5oh, Такой необходимости еще небыло. А так, можно через xrdp.

P.S. Я только начал создавать инфраструктуру для своего алго-фонда, поэтому у меня сейчас всё локально на ноутбуке.

P.S. Я только начал создавать инфраструктуру для своего алго-фонда, поэтому у меня сейчас всё локально на ноутбуке.

kachanov, Далёкий- это стОящий 30-70 пунктов за неделю до экспиры. Количество растёт, конечно, но стараюсь не выходить за 80% от счёта.

ALANES, думаю роботом Ваш подход оформить совсем не тривиальная задача

Далекий в Вашем понимании это сколько? Страйк, два, % от текущей цены, какие-то расчеты исходя из текущей волатильности БА?

И как понимаю, по ходу приближения к экспирации количество проданных опционов как правило нарастает?

Далекий в Вашем понимании это сколько? Страйк, два, % от текущей цены, какие-то расчеты исходя из текущей волатильности БА?

И как понимаю, по ходу приближения к экспирации количество проданных опционов как правило нарастает?

kachanov, Продажа грузится не сразу, постепенно. До проданных далёких от центра, цена доходит редко, на сильных трендах. А действия всегда разные. У меня же нет робота.Остаётся место для творчества) Стараюсь откупать «кривые» хотя бы частично. ровняю дельту продажей противоположных к ходу цены опций или фьючами.

ALANES

верно я предполагаю концепцию?

-грузится продажа на недельную норму доходности

-от хода цены отбиваемся откупая «кривые» и продавая в большем количестве на расстоянии предполагаемой остановки/разворота или просто на следующем страйке

-если запас закончился или намечается по каким-то признакам сильный ход цены, то подключаем фьючерс и просто ровняем дельту пока ситуация не прояснится

верно я предполагаю концепцию?

-грузится продажа на недельную норму доходности

-от хода цены отбиваемся откупая «кривые» и продавая в большем количестве на расстоянии предполагаемой остановки/разворота или просто на следующем страйке

-если запас закончился или намечается по каким-то признакам сильный ход цены, то подключаем фьючерс и просто ровняем дельту пока ситуация не прояснится

ALANES, я правильно понимаю, что ты только недельные опционы сейчас торгуешь и именно внутри недели? То есть у тебя не остается никаких позиций с переносом на выходные? Продаешь края и в течение недели лишь правишь по дельте, чтобы не сильно залететь? Это ведь всё, ничего не забыл спросить?) ![]()

Kot_Begemot, Интересненько :) Вспомним классические модели трендовости:

1) Trend-stationary process: x[t]=a+b*t+eps[t], где eps[t]-стационарный;

2) Drift-stationary process: x[t]=x[t-1]+mu+eps[t], где eps[t]-IID с нулевым средним;

3) Комбинация (1) и (2).

Мы наверняка согласимся, что все эти гипотезы для наших задач не работают, т.к. рынок не стационарен (направления трендов бывают разные). Но от кусочной стационарности уже так просто будет не отвертеться; правда, чтобы тренды в кусочно-стационарном процессе были «осязаемыми» нужно чтобы параметры менялись реже, чем мы способны обнаруживать их изменения, либо чтобы изменения параметров были предсказуемыми.

Добавим к этим моделям ещё одну:

4) x[t]=x[t-1]+eps[t], где eps[t] — стационарный процесс с положительной автокорреляцией. Согласитесь, такой процесс тоже будет иметь тренды, хотя в отличие от варианта (2) снос будет являться функцией предыдущих приращений процесса.

А что такое персистентность? Посмотрим строгие формулировки: раз, два-с. По сути, речь там про автокорреляции, а это вариант (4) который я добавил. А если посмотреть, например, на автокорреляционную функцию обобщенного броуновского движения, то можно догадаться, что именно она является причиной трендовости/персистентности таких процессов при H>0.5.

«На пальцах» — это одно и то же: если процесс какое-то время рос — вероятно, он и далее будет расти, если процесс какое-то время падал — вероятно, он и далее будет падать.

1) Trend-stationary process: x[t]=a+b*t+eps[t], где eps[t]-стационарный;

2) Drift-stationary process: x[t]=x[t-1]+mu+eps[t], где eps[t]-IID с нулевым средним;

3) Комбинация (1) и (2).

Мы наверняка согласимся, что все эти гипотезы для наших задач не работают, т.к. рынок не стационарен (направления трендов бывают разные). Но от кусочной стационарности уже так просто будет не отвертеться; правда, чтобы тренды в кусочно-стационарном процессе были «осязаемыми» нужно чтобы параметры менялись реже, чем мы способны обнаруживать их изменения, либо чтобы изменения параметров были предсказуемыми.

Добавим к этим моделям ещё одну:

4) x[t]=x[t-1]+eps[t], где eps[t] — стационарный процесс с положительной автокорреляцией. Согласитесь, такой процесс тоже будет иметь тренды, хотя в отличие от варианта (2) снос будет являться функцией предыдущих приращений процесса.

А что такое персистентность? Посмотрим строгие формулировки: раз, два-с. По сути, речь там про автокорреляции, а это вариант (4) который я добавил. А если посмотреть, например, на автокорреляционную функцию обобщенного броуновского движения, то можно догадаться, что именно она является причиной трендовости/персистентности таких процессов при H>0.5.

«На пальцах» — это одно и то же: если процесс какое-то время рос — вероятно, он и далее будет расти, если процесс какое-то время падал — вероятно, он и далее будет падать.

Уважаемые, подскажите, пожалуйста, с чего начать автоматизацию торговли на фондовом рынке и ФОРТС мосбиржи? Брокерский счет с квиком есть:) 47

pessimist, пробую писать скрипты на QLua вот в этой вики накидал ссылок на ресурсы по Lua, примеры торговых роботов (скопированных из сети) и частично переделал учебник по скриптам из руководства по Qlua (там где было непонятно вставил свои пояснения),

тхаб.рф/wiki/QUIK

Вики создана для всех, кому надо пользуйтесь… только создавайте отдельные страницы, чтобы друг другу не мешать.

тхаб.рф/wiki/QUIK

Вики создана для всех, кому надо пользуйтесь… только создавайте отдельные страницы, чтобы друг другу не мешать.

Уважаемые, подскажите, пожалуйста, с чего начать автоматизацию торговли на фондовом рынке и ФОРТС мосбиржи? Брокерский счет с квиком есть:) 47

Я начал с простого, изучения QLUA

Хорошо помог сайт oojoo.ru

А дальше книжка от автора LUA

Хорошо помог сайт oojoo.ru

А дальше книжка от автора LUA

На хфт есть строгое разделение. Лимитниками работают стратегии, котирующие стакан, более медленные. Маркетами работают более скоростные страты, если получается такие создавать

Обзывать рибейты «странными вещами», как минимум, странно ![]() Решения криптобирж аналогичны тем, что встречаются на более привычных площадках.

Решения криптобирж аналогичны тем, что встречаются на более привычных площадках.

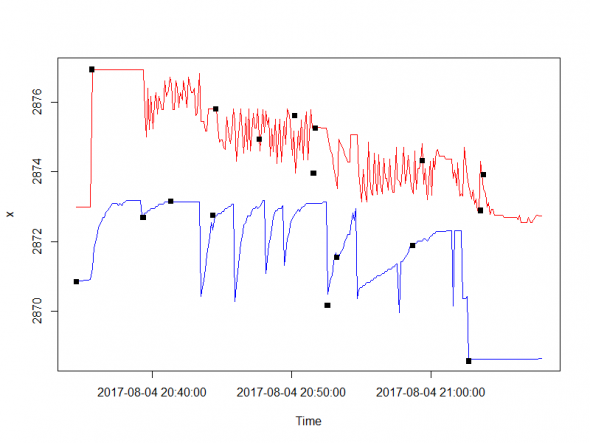

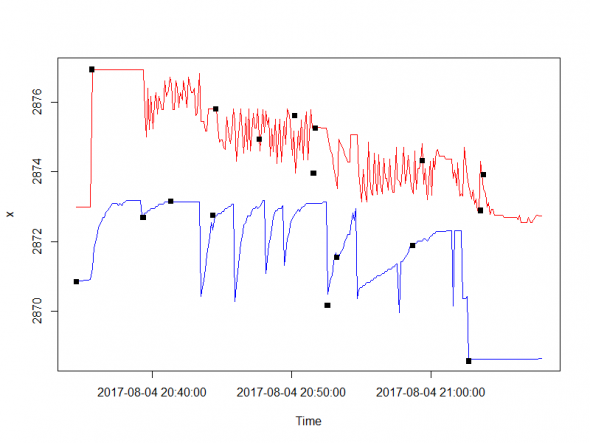

Кстати, в разных половинках стакана тоже бывает своя атмосфера:

Очевидно, что разная структура комиссии для поставщиков и потребителей ликвидности будет оказывать огромное влияние на микроструктуру на отдельно взятой площадке. Люди, например, могут перейти на лимитные ордера вместо рыночных, чтобы сэкономить на комиссии, даже если в целом пользы им это не приносит. Роботы с нулевыми или отрицательными транзакционными издержками в борьбе за долю оборота и в стремлении отогнать конкурентов вообще могут допускать торговлю с нулевой или отрицательной прибылью на сделку (если считать лишь по ценам, без учёта комиссии; понятно, что с учётом комиссии нужно работать хотя бы в ноль).

Также очень многое зависит от шага цены. При очень мелком шаге цены мы в основном прыгаем между уровнями, пренебрегая приоритетом на отдельно взятом уровне; при этом, если есть возможность читерить, ордер на покупку, стоящий по более высокой цене, может исполниться по цене ниже, чем ордер на покупку, стоящий ниже :)

Кстати, в разных половинках стакана тоже бывает своя атмосфера:

Очевидно, что разная структура комиссии для поставщиков и потребителей ликвидности будет оказывать огромное влияние на микроструктуру на отдельно взятой площадке. Люди, например, могут перейти на лимитные ордера вместо рыночных, чтобы сэкономить на комиссии, даже если в целом пользы им это не приносит. Роботы с нулевыми или отрицательными транзакционными издержками в борьбе за долю оборота и в стремлении отогнать конкурентов вообще могут допускать торговлю с нулевой или отрицательной прибылью на сделку (если считать лишь по ценам, без учёта комиссии; понятно, что с учётом комиссии нужно работать хотя бы в ноль).

Также очень многое зависит от шага цены. При очень мелком шаге цены мы в основном прыгаем между уровнями, пренебрегая приоритетом на отдельно взятом уровне; при этом, если есть возможность читерить, ордер на покупку, стоящий по более высокой цене, может исполниться по цене ниже, чем ордер на покупку, стоящий ниже :)

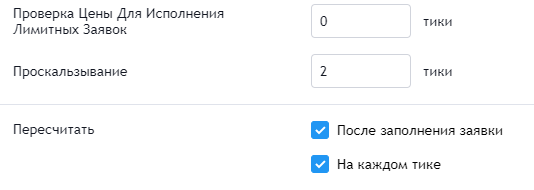

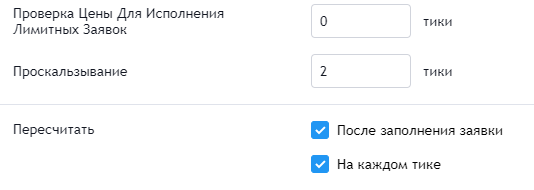

Мальчик Buybuy, по истории данных можно уже тестировать лимитные заявки на трейдингвью, но там есть допущение, что может быть разный минимальный ТФ (обычно 1 мин берется), можно написать какой угодно алгоритм прямо там и получить результат + комиссию учесть, а также проверять условие инвертирования стратегии при убыточности

при рыночных заявках всегда будет открыта сделка (если в диапазон цен попадаем), я про это тоже писал

мне одно непонятно, как можно смоделировать рыночные заявки, они же по сути могут быть разные как я выше подчеркнул в 1 мкс куча разных цен в большом диапазоне

лимитные на истории это легко проверить, а как рыночные проверить?

тут только менять проскальзывание или какую-то задержку по тикам вводить

в качестве теста придется брать полный ордерлог с биржи, стакан, заявки, лучшие биды и аски, а это же денег стоит

при рыночных заявках всегда будет открыта сделка (если в диапазон цен попадаем), я про это тоже писал

мне одно непонятно, как можно смоделировать рыночные заявки, они же по сути могут быть разные как я выше подчеркнул в 1 мкс куча разных цен в большом диапазоне

лимитные на истории это легко проверить, а как рыночные проверить?

тут только менять проскальзывание или какую-то задержку по тикам вводить

в качестве теста придется брать полный ордерлог с биржи, стакан, заявки, лучшие биды и аски, а это же денег стоит

USDD, конечно, особенно если стопы выносят на вашем счете, а лимитки на покупку подставляют на своем. манипулирование.

Алексей Теперев, если войдет в деньги на 500пп., то минуса не будет… насыпят фьючей + премия 300… минус -200 будет если их фиксануть тут же… Далее возможны варианты:

1-подождать пока фьюч дернет вверх на 200пп. и закрыть неделю в ноль..

2-подождать пока фьюч дернет на 500пп и забрать свое..

3- продать уже покрытые колы (они чуть дороже при той же воле, по 400-420, т.е. ожидаемый профит 400-200=200)..

4- забить пока на минусующие фьючи и продать все равно путов, т.е. взять 2 плечо, что я лично считаю довольно безопасно..

5- комбинации вариантов..

Более того, ГО под 15 фьючей = 60тыр… т.е. достаточно на срочке держать 15 ну 20% от ляма, а остальное в ОФЗ-шках под 6%..

Ну а так -то конешно, сложнее все на практике… но доходность по любому выше можно вытянуть..

1-подождать пока фьюч дернет вверх на 200пп. и закрыть неделю в ноль..

2-подождать пока фьюч дернет на 500пп и забрать свое..

3- продать уже покрытые колы (они чуть дороже при той же воле, по 400-420, т.е. ожидаемый профит 400-200=200)..

4- забить пока на минусующие фьючи и продать все равно путов, т.е. взять 2 плечо, что я лично считаю довольно безопасно..

5- комбинации вариантов..

Более того, ГО под 15 фьючей = 60тыр… т.е. достаточно на срочке держать 15 ну 20% от ляма, а остальное в ОФЗ-шках под 6%..

Ну а так -то конешно, сложнее все на практике… но доходность по любому выше можно вытянуть..

Алексей Теперев, это просто. 64000 рублей это номинал контракта. Делим 1000000 на 64000, получаем 15 контрактов. Вот столько можно продать без плеча. Ну и примерно можно считать прибыль и риски. 264*15=3960 рублей, почти полпроцента от миллиона за неделю — очень хорошая доходность. Какой риск? Берем текущую волатильность, сколько там она? процентов 6 годовых? Значит за неделю это 64000*6*sqrt(1/52)/100=532 рубля на контракт. Многовато? Значит мало продать путы, надо продать и колы. Тогда позиция имеет смысл. При только проданных путах у нас всё же направленная позиция.

Если мы делаем ДХ, то начинаются проблемы.

Принципиально два сценария. Если не переносим позиции через клиринг и на ночь мы в кэше, то можно плечо рассматривать как плечо на волатильность, а не номинал контракта. Тут сколько ГО хватит на покрытую продажу. Что-то типа 250 контрактов по номиналу. Но! У нас возможны планки и поднятие ГО. Значит уменьшаем до хотя бы 100 контрактов. Но тут мы обязаны на каждое движение сишки реагировать сделкой, т.е. что такое ДХ, это недопущение наращивания плеча. Растёт по модулю дельта — растёт реальное плечо позиции. Поэтому с переносом позиции через ночь, когда мы не можем регулировать это плечо, нельзя уходить с большим потенциально плечом.

Ну и тогда уместно вспомнить, что такое плечо. Плечо это чувствительность счета к рынку. В общем-то это почти дельта по смыслу и есть.

Если мы делаем ДХ, то начинаются проблемы.

Принципиально два сценария. Если не переносим позиции через клиринг и на ночь мы в кэше, то можно плечо рассматривать как плечо на волатильность, а не номинал контракта. Тут сколько ГО хватит на покрытую продажу. Что-то типа 250 контрактов по номиналу. Но! У нас возможны планки и поднятие ГО. Значит уменьшаем до хотя бы 100 контрактов. Но тут мы обязаны на каждое движение сишки реагировать сделкой, т.е. что такое ДХ, это недопущение наращивания плеча. Растёт по модулю дельта — растёт реальное плечо позиции. Поэтому с переносом позиции через ночь, когда мы не можем регулировать это плечо, нельзя уходить с большим потенциально плечом.

Ну и тогда уместно вспомнить, что такое плечо. Плечо это чувствительность счета к рынку. В общем-то это почти дельта по смыслу и есть.

Алексей Теперев, ну сам посчитать не можешь?

Недельки по 300руб можно продать в среднем… 15х300=4500руб в неделю..

в месяце 4 недели: 4500х4=18000руб в мес… в год 18000х12=216000

216тыр с ляма это вероятно возможная доха с продаж(если счет обычный еще -13% налог)… это больше 6% ОФЗ с ляма или как?

Недельки по 300руб можно продать в среднем… 15х300=4500руб в неделю..

в месяце 4 недели: 4500х4=18000руб в мес… в год 18000х12=216000

216тыр с ляма это вероятно возможная доха с продаж(если счет обычный еще -13% налог)… это больше 6% ОФЗ с ляма или как?

Алексей Теперев, сколько на споте сможешь купить, столько и «без плеча»..

1млн. примерно 15тыр. долл.на споте… Это 15шт. фьючей или 15шт. проданных опционов…

1млн. примерно 15тыр. долл.на споте… Это 15шт. фьючей или 15шт. проданных опционов…

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал