SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Андреев Андрей

Итоги IX Международной Конференции «Теория и практика торговли опционами»

- 14 июня 2013, 15:24

- |

Коллеги, Биржа благодарит всех профессионалов опционного рынка за конструктивный диалог во время прошедшей недавно в Киеве опционной конференции.

Вопросы, поднятые участниками конференции, а также предложения и идеи делятся на три группы:

— технологии и сервисы,

— инструменты,

— тарифное регулирование.

Предлагаем продолжить диалог на эту тему. Если у вас есть предложения и пожелания, вы можете опубликовать их в специальном разделе форума на сайте Московской Биржи

http://forum.rts.micex.ru/viewtopic.asp?t=26188

или присылайте на почту [email protected].

Итак, продолжаем обсуждение!:)

ТЕХНОЛОГИИ И СЕРВИСЫ:

( Читать дальше )

Вопросы, поднятые участниками конференции, а также предложения и идеи делятся на три группы:

— технологии и сервисы,

— инструменты,

— тарифное регулирование.

Предлагаем продолжить диалог на эту тему. Если у вас есть предложения и пожелания, вы можете опубликовать их в специальном разделе форума на сайте Московской Биржи

http://forum.rts.micex.ru/viewtopic.asp?t=26188

или присылайте на почту [email protected].

Итак, продолжаем обсуждение!:)

ТЕХНОЛОГИИ И СЕРВИСЫ:

- Возможность переноса сроков исполнения деривативов на акции, индексы и валюту на третью пятницу месяца.

- Введение автоматического исполнения опционов, находящихся «в деньгах», в день истечения опциона.

- Синхронизация механизма определения цены исполнения фьючерсов на Индекс РТС и курс USD/RUB.

- Возможность создания механизмов защиты участников торгов от несовершенства собственных программных продуктов (роботов, алгоритмов) или ошибок на стороне биржевого ПО. Введения сервисов по контролю количества транзакций, размера открытых позиций, объемов заявок.

( Читать дальше )

- комментировать

- ★10

- Комментарии ( 3 )

Толстые хвосты и эмпирические распределения. Продолжение

- 14 июня 2013, 11:32

- |

Продолжаю тему, поднятую в статье «Толстые хвосты и эмпирические распределения». Напоминаю, в материале рассматривался вопрос, как влияют толстые хвосты распределения цены базового актива на появление улыбки волатильности. В представленной модели фьючерс РТС каждый день прыгает на величину, случайно выбранную из ряда его ежедневных приращений в прошлом. Ранее были показаны результаты модели для 100 шагов движения цены. К ним мы еще вернемся, а пока рассмотрим, что происходит при небольшом количестве шагов модели. В этом случае, Центральная Предельная Теорема только начинает работать, и толстые хвосты разворачиваются во всей своей павлиньей красе.

Выше представлена модельная улыбка за 10 дней и две реальных кривых волатильности опционов с аналогичным сроком жизни. Как и раньше, в модели введена поправка на тренд. По оси Х номер страйка от центрального, графики совмещены по горизонтали.

( Читать дальше )

Выше представлена модельная улыбка за 10 дней и две реальных кривых волатильности опционов с аналогичным сроком жизни. Как и раньше, в модели введена поправка на тренд. По оси Х номер страйка от центрального, графики совмещены по горизонтали.

( Читать дальше )

Денежный рынок 6 июня 2013: Продолжается «ситуация» с ООО «ИК Финансовая система»

- 06 июня 2013, 15:20

- |

http://www.smoketrader.ru/index.php/denezhnyj-rynok/10-prodolzhaetsya-situatsiya-s-ooo-ik-finansovaya-sistema

Продолжается «ситуация» с ООО «ИК Финансовая система», объемы неисполненного РЕПО – растут и есть вероятность роста суммы до 1,5 млрд., а то и больше.

Денежный рынок 6 июня 2013

Ситуация с РЕПО может привести к закрытию лимитов банками на инвестиционные компании. И рынок, практически «пройдет» стресс-тест по РЕПО. Не думаю, что будет серьезно «раскручиваться» клубок неплатежей по РЕПО. Но на ставках междилерки эта ситуация может отразиться… и не в положительную сторону. На этом можно было бы сыграть (арбитраж ставок) – но это будут делать только «смелые» — остальные на междилерку сократят/снизят объем.

( Читать дальше )

Продолжается «ситуация» с ООО «ИК Финансовая система», объемы неисполненного РЕПО – растут и есть вероятность роста суммы до 1,5 млрд., а то и больше.

Денежный рынок 6 июня 2013

Ситуация с РЕПО может привести к закрытию лимитов банками на инвестиционные компании. И рынок, практически «пройдет» стресс-тест по РЕПО. Не думаю, что будет серьезно «раскручиваться» клубок неплатежей по РЕПО. Но на ставках междилерки эта ситуация может отразиться… и не в положительную сторону. На этом можно было бы сыграть (арбитраж ставок) – но это будут делать только «смелые» — остальные на междилерку сократят/снизят объем.

( Читать дальше )

Толстые хвосты и эмпирические распределения

- 06 июня 2013, 15:15

- |

Финансовые рынки обладают известным свойством – толстые хвосты в распределении приращений актива. Обычно, для демонстрации эффекта сравнивают два графика дневной доходности – для исторического распределения цен и нормального. На рисунке ниже четко заметны выбросы в распределении доходности индекса вдалеке от центра.

Часто можно услышать, как толстые хвосты назначают главной причиной возникновения улыбки волатильности. На недавно прошедшей НОК одним из наиболее интересных выступлений была презентация Виталия Курбаковского о причинах появления улыбки волатильности. Уважаемый мэтр строил улыбку на основе эмпирического распределения.

Проверим сами, как влияют толстые хвосты на форму улыбки. Построим модель движения фьючерса РТС на основе данных о ежедневной доходности close to close основной сессии. Возьмем ряд ежедневных приращений склеенного фьючерса с января 2010г. по февраль 2013г. Конечное значение цены близко к начальному, но, чтобы совсем исключить тренд, последнее значение цены фьючерса примем равным первому, а именно 157090 п. Период модели – 100 дней. Каждый день актив прыгает на величину, случайно выбранную из ряда прошлых значений. В конце траектории посчитаем стоимость опционов. Повторим опыт миллион раз. Усредним результаты каждого опыта и получим ожидаемую стоимость опционов в финальной точке. Она совпадает со справедливой стоимостью опционов в начальной точке, ведь ставка равна нулю. Результат моделирования в терминах волатильности представлен ниже

( Читать дальше )

Часто можно услышать, как толстые хвосты назначают главной причиной возникновения улыбки волатильности. На недавно прошедшей НОК одним из наиболее интересных выступлений была презентация Виталия Курбаковского о причинах появления улыбки волатильности. Уважаемый мэтр строил улыбку на основе эмпирического распределения.

Проверим сами, как влияют толстые хвосты на форму улыбки. Построим модель движения фьючерса РТС на основе данных о ежедневной доходности close to close основной сессии. Возьмем ряд ежедневных приращений склеенного фьючерса с января 2010г. по февраль 2013г. Конечное значение цены близко к начальному, но, чтобы совсем исключить тренд, последнее значение цены фьючерса примем равным первому, а именно 157090 п. Период модели – 100 дней. Каждый день актив прыгает на величину, случайно выбранную из ряда прошлых значений. В конце траектории посчитаем стоимость опционов. Повторим опыт миллион раз. Усредним результаты каждого опыта и получим ожидаемую стоимость опционов в финальной точке. Она совпадает со справедливой стоимостью опционов в начальной точке, ведь ставка равна нулю. Результат моделирования в терминах волатильности представлен ниже

( Читать дальше )

Билл Гросс. Стратегия, июнь.“Фед нагнул инвесторов”

- 04 июня 2013, 18:03

- |

Гросс опубликовал свое ежемесячное письмо:

http://www.pimco.com/EN/Insights/Pages/Wounded-Heart.aspx#

Я коротко расскажу в чём суть.

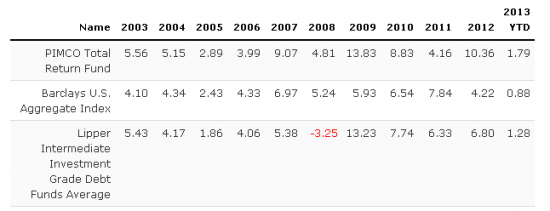

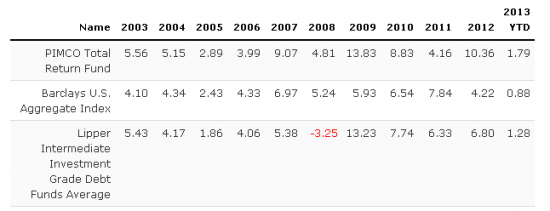

В моем понимании, Билл Гросс сидит на сотнях миллиардов долларов в своем облигационном фонде, и по сути эксплуатирует облигационную бету.

Чем выше доходности облигаций — тем выше абсолютные доходы Гросса и его инвесторов.

Если доходности облигаций в целом опускаются низко, то Гросс «начинает плакать».

В целом, чего он ноет — не понятно. Доходы у него упали только в этом году, а так, фонд Гросса только выиграл от переоценки облигаций за время ZIRP (нулевых ставок)

Ну вот это нытье продолжается с момента запуска первого QE, которое прибило в пол доходности бондов и видимо лишило Гросса маневра. Причем, никаких созидательных альтернатив — что делать с американской экономикой — Гросс не предлагает.

В то ж время, Гросс отмечает некоторые интересные моменты в своей стратегии, которые заслуживают внимания:

( Читать дальше )

http://www.pimco.com/EN/Insights/Pages/Wounded-Heart.aspx#

Я коротко расскажу в чём суть.

В моем понимании, Билл Гросс сидит на сотнях миллиардов долларов в своем облигационном фонде, и по сути эксплуатирует облигационную бету.

Чем выше доходности облигаций — тем выше абсолютные доходы Гросса и его инвесторов.

Если доходности облигаций в целом опускаются низко, то Гросс «начинает плакать».

В целом, чего он ноет — не понятно. Доходы у него упали только в этом году, а так, фонд Гросса только выиграл от переоценки облигаций за время ZIRP (нулевых ставок)

Ну вот это нытье продолжается с момента запуска первого QE, которое прибило в пол доходности бондов и видимо лишило Гросса маневра. Причем, никаких созидательных альтернатив — что делать с американской экономикой — Гросс не предлагает.

В то ж время, Гросс отмечает некоторые интересные моменты в своей стратегии, которые заслуживают внимания:

( Читать дальше )

Инвестиционная стратегия. Июнь 2013

- 03 июня 2013, 12:50

- |

02/05 стратегия май 2013

01/04 стратегия апрель 2013

03/03 стратегия март 2013

08/02 стратегия февраль 2013

08/01 стратегия январь 2013

Оглавление стратегии

Что интересного на рынке?

Активность на рынке начала расти в апреле.

В мае 2013 тенденция усилилась.

Волатильность на РФР начинает восстанавливаться.

Тенденция отрадна, поскольку в январе-марте мы наблюдали исторически низкие значения волатильности, которые сказались на доходах всех трейдеров.

( Читать дальше )

01/04 стратегия апрель 2013

03/03 стратегия март 2013

08/02 стратегия февраль 2013

08/01 стратегия январь 2013

Оглавление стратегии

- Что интересного на рынке?

- Глобальная атмосфера

- Доллар/рубль

- Инвестиции в российский фондовый рынок

- --Valuations

- --Global Competivity

- --Commodity Demand

- --Инвестклимат

- TAIL RISK РФР

- Акции

- Итоги предыдущих стратегий

- дисклаймер

- гипотеза №1: волатильность

- гипотеза №2: индекс ММВБ

- гипотеза №3: тренд global equity

- гипотеза №4: тайминг ФРС

- гипотеза №5: тайминг лето

- гипотеза №6: рубль

- гипотеза №7: commodities

- гипотеза №8: акции

Что интересного на рынке?

Активность на рынке начала расти в апреле.

В мае 2013 тенденция усилилась.

Волатильность на РФР начинает восстанавливаться.

Тенденция отрадна, поскольку в январе-марте мы наблюдали исторически низкие значения волатильности, которые сказались на доходах всех трейдеров.

( Читать дальше )

"Гном". Части 5-я и 6-я.

- 03 июня 2013, 12:05

- |

Disclaimer: История художественная, все имена вымышленные, все совпадения случайны.

Начало: http://smart-lab.ru/blog/121457.php

Продолжение: http://smart-lab.ru/blog/121869.php

Для сохранения нити повествования приводится 4-я часть.

Часть 4. Нокдаун.

Ситуация принимала совсем скверный оборот. Если в январе меня мутило от лося в 1 млн. баксов, то сейчас колебание лося от 10 до 15 млн. уже вошло в привычку. Человек привыкает ко всему. Он как рынок, переходит на новый уровень с новыми ощущениями, но потом положение вещей становится обыденным. На войне смерть 10 человек не является таким потрясением, как в мирное время. А у нас была самая настоящая война...

Вечером, после перекладки на 1200 максимальным объемом к нам зашел седой. Он плюхнулся в кресло и сказал:

( Читать дальше )

Два года на рынке. Трейдинг – не мое

- 31 мая 2013, 10:07

- |

Сегодня ровно два года, как я начал торговать. Если не считать первые два месяца, когда я просто пытался интуитивно угадать направление цены, слив при этом почти весь депозит, то все это время мой трейдинг заключался в работах над созданием механической торговой системы. Тесты, проверки, анализ, роботы, тесты, проверки, анализ, роботы… И если год назад, когда я писал свой отчет «Год на рынке», я был воодушевлен и дальше вести поиски в этом направлении, то сейчас я потерял к этой работе интерес.

( Читать дальше )

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал