SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера aik

Торгуем гамму на опционной отчетности - день 19-04

- 20 апреля 2012, 11:44

- |

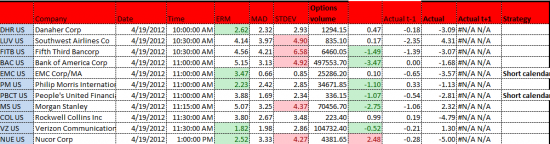

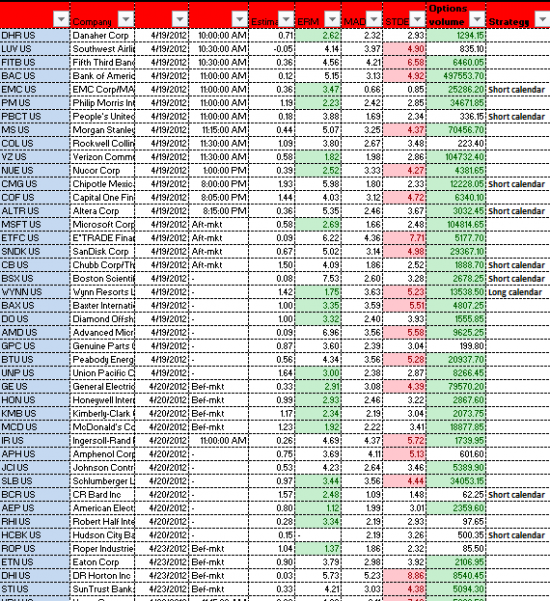

19 апреля оказался спокойным днем — как обычно, страхи трейдеров были преувеличены и существенно за пределы колебаний вышли акции QCOM и NUE US. Результаты BAC и MS говорят о том, что интервал в 2 стандартных отклонения возможно чересчур велик — шорт гамма по этим высоколиквидным опционам был бы очень прибыльным (порядка 5% от notional).

Да, пояснение — колонка без имени — это разность модуля реального колебания и ERM.

Ниже таблица.

- комментировать

- ★1

- Комментарии ( 18 )

Торгуем опционы на отчетности 19-04

- 19 апреля 2012, 11:35

- |

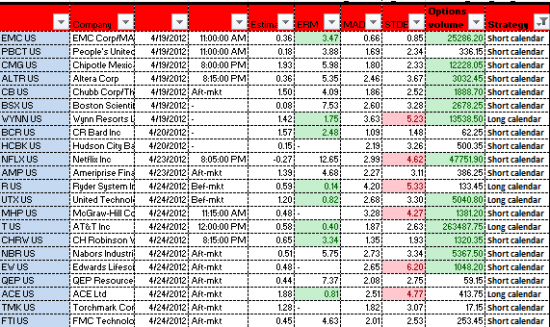

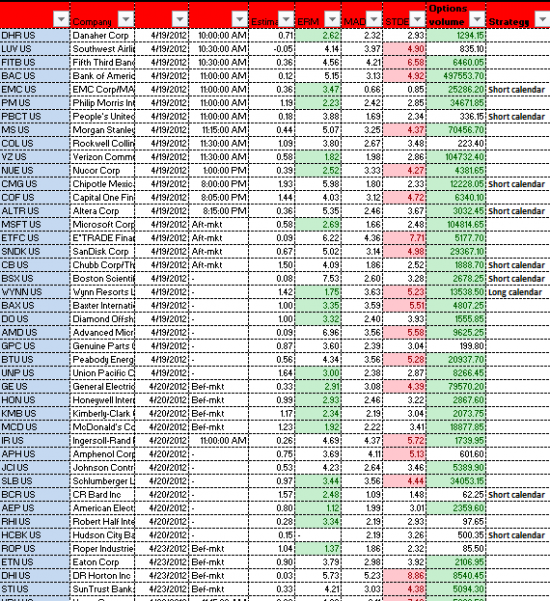

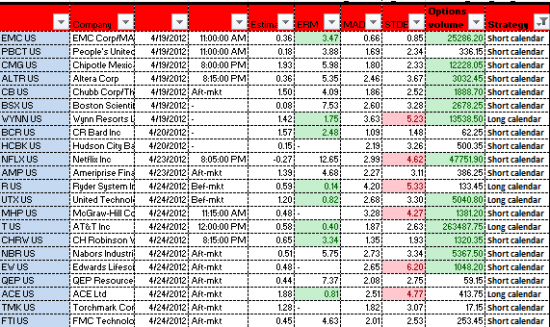

Ниже — табличка до 24-04, но наиболее интересны данные на ближайшие 2-3 дня. Отфильтровал только, где есть какой-либо серьезный дисбаланс.

Торгуем опционы на отчетности - попадание 3:2:0

- 18 апреля 2012, 19:43

- |

Смотрим как отторгует день.

Пока только ISRG вышла за рамки безубыточного коридора.

INTC, IBM, SYK, LLTC торгуются с запасом.

Update. На закрытии ISRG, IBM в нулях, по INTC, SYK, LLTC большой плюс.

Пока только ISRG вышла за рамки безубыточного коридора.

INTC, IBM, SYK, LLTC торгуются с запасом.

Update. На закрытии ISRG, IBM в нулях, по INTC, SYK, LLTC большой плюс.

Торгуем опционные движения на отчетности 17-04-18-04

- 17 апреля 2012, 12:46

- |

Сезон отчетности входит в свою основную фазу.

Скринер предлагает шортить гамму календарями на SYK US, LLTC US, IBM US, INTC US, ISRG US, QCOM US.

Сформировать дельта-нейтральную позицию можно разными способами — либо продать ближний стреддл, купить дальний (продать апрель, купить май) и подхеджироваться БА. Проще продать на страйке пут или колл и захеджировать позицию базовым активом.

Основная проблема — остается вега риск, традиционно IV после публикации отчетности падает. Его можно снять только регулированием количества купленных дальних (майских). Т.е. делать пропорцию — продать 10 апрельских и купить 6-7 майских опционов.

Столбец ERM — то, что выдает расчетная модель по амплитуде колебаний на отчетности, заложенной во внутренней волатильности. (зеленым отмечены относительно низкие (<3) значения.

MAD — среднее отклонение цены в день отчетности за 7 прошлых лет.

STDEV — стандартное отклонение колебаний цены в день отчетности за 7 лет.

Если ERM значительно больше или меньше MAD, возникает теоретическая возможность арбитража (безусловно, если рынок знает что-то, что не отражено в средней динамике).

Чем выше — тем выше риск нашей позиции и предсказуемость результата сделки. Красным отмечено отклонение выше 4%.

( Читать дальше )

Скринер предлагает шортить гамму календарями на SYK US, LLTC US, IBM US, INTC US, ISRG US, QCOM US.

Сформировать дельта-нейтральную позицию можно разными способами — либо продать ближний стреддл, купить дальний (продать апрель, купить май) и подхеджироваться БА. Проще продать на страйке пут или колл и захеджировать позицию базовым активом.

Основная проблема — остается вега риск, традиционно IV после публикации отчетности падает. Его можно снять только регулированием количества купленных дальних (майских). Т.е. делать пропорцию — продать 10 апрельских и купить 6-7 майских опционов.

Столбец ERM — то, что выдает расчетная модель по амплитуде колебаний на отчетности, заложенной во внутренней волатильности. (зеленым отмечены относительно низкие (<3) значения.

MAD — среднее отклонение цены в день отчетности за 7 прошлых лет.

STDEV — стандартное отклонение колебаний цены в день отчетности за 7 лет.

Если ERM значительно больше или меньше MAD, возникает теоретическая возможность арбитража (безусловно, если рынок знает что-то, что не отражено в средней динамике).

Чем выше — тем выше риск нашей позиции и предсказуемость результата сделки. Красным отмечено отклонение выше 4%.

( Читать дальше )

Торговая идея GOOG US - результат

- 13 апреля 2012, 10:56

- |

Горизонтальные спреды с дельта-хеджем принесли результат за 11-12 апреля 2235$ при ГО 35600$ (10 стреддлов куплено, 10 стреддлов продано + дельта хедж). В теории позиция должна быть закрыта сегодня на открытии. После торгов GOOG US без изменений пока.

По AA открытие в конце торгового дня, закрытие на открытии 10 стреддлов куплено, 10 продано + дельта хедж. Прибыль 444$ при ГО ок. 16000$.

Все без учета комиссии.

По AA открытие в конце торгового дня, закрытие на открытии 10 стреддлов куплено, 10 продано + дельта хедж. Прибыль 444$ при ГО ок. 16000$.

Все без учета комиссии.

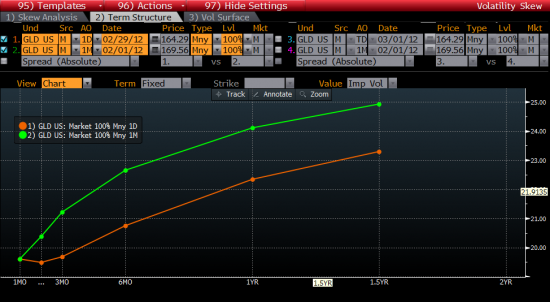

Покупаем волатильность на золото

- 01 марта 2012, 14:39

- |

По золоту сложилась интересная ситуация — ухмылку изогнули вправо, сильно снизилась вола на коллах. На деньгах волатильность без особых изменений, вчерашний всплеск достаточно несильный. Создаются возможности для 2 стратегий:

1. Покупка 2-3 мес. путов 90%, которые на гамме отобьют если технические цели 1450 будут выполнены.

2. Продажа пута — покупка колла с дельта-хеджем для тех, кто не верит, что золото будет падать — расчет на возвращение ухмылки к привычной форме.

Все данные Bloomberg, фонд GLD US

Динамика волатильности золотого фонда GLD

( Читать дальше )

1. Покупка 2-3 мес. путов 90%, которые на гамме отобьют если технические цели 1450 будут выполнены.

2. Продажа пута — покупка колла с дельта-хеджем для тех, кто не верит, что золото будет падать — расчет на возвращение ухмылки к привычной форме.

Все данные Bloomberg, фонд GLD US

Динамика волатильности золотого фонда GLD

( Читать дальше )

Календари пут или колл опционы?

- 13 февраля 2012, 10:39

- |

Вчерашний вебминар Дена немного озадачил.

Зачем использовать более дорогой календарь на путах SPY 132 puts Mar/Apr?

Если можно купить более дешевый на call опционах с меньшей волатильностью.

Идеальные условия для календаря, когда волатильность на ближайшем месяце (front month) больше, чем на дальнем (back month). Но такие подарки бывают редко.

Когда волатильность на разных месяцах почти одинаковая, это уже шанс.

Календари немного смещены в медвежью сторону в надежде на откат рынка и на рост волатильности.

Для примера календарь на put и call опционах на OEX.

Волатильность call опционов меньше, чем put.

Календарь на call опционах стоит дешевле — 5.70 против 7.00 на put.

Тетта на call опционах больше.

P.S. не стоит на открытии 13.01.2011 открывать эти календари. Рынок отскочит к 610-612 по OEX. Волатильность немного спадет. Можно будет закупить календари дешевле. В течении недели скорее всего будет консолидация между 580-620 по OEX.

Минусите :)

Зачем использовать более дорогой календарь на путах SPY 132 puts Mar/Apr?

Если можно купить более дешевый на call опционах с меньшей волатильностью.

Идеальные условия для календаря, когда волатильность на ближайшем месяце (front month) больше, чем на дальнем (back month). Но такие подарки бывают редко.

Когда волатильность на разных месяцах почти одинаковая, это уже шанс.

Календари немного смещены в медвежью сторону в надежде на откат рынка и на рост волатильности.

Для примера календарь на put и call опционах на OEX.

Волатильность call опционов меньше, чем put.

Календарь на call опционах стоит дешевле — 5.70 против 7.00 на put.

Тетта на call опционах больше.

P.S. не стоит на открытии 13.01.2011 открывать эти календари. Рынок отскочит к 610-612 по OEX. Волатильность немного спадет. Можно будет закупить календари дешевле. В течении недели скорее всего будет консолидация между 580-620 по OEX.

Минусите :)

Лонг по волатильности VIX

- 09 февраля 2012, 13:56

- |

Ожидаю выхода VIX из треугольника вверх.

Волатильность низкая, для текущего момента Иран, Португалия, Греция и т.п.

7.02.2011 купил вертикальный call спред 15/20 март.

BOT +1 VERTICAL VIX 100 MAR4 12 15/20 CALL @3.00 CBOEBID=.00 ASK=.00 MARK=17.76 IMPL VOL=88.17%

Break points — 18.

Тупая, как гвоздь конструкция, описанная в десятках книг и журналах.

Например в книге «Trading VIX» by Russell Rhoads.

Даже если VIX далеко не уйдет, время сделает свое дело.

Учитывайте, что опционы не на сам индекс VIX, а на фьючерс на VIX.

VIX опционы экспирируются раньше, чем SPX, OEX, RUT.

После неудачных экспериментов с опционами на ETN VXX, предпочитаю непосредственно индексы на VIX. Но об этом потом...

Волатильность низкая, для текущего момента Иран, Португалия, Греция и т.п.

7.02.2011 купил вертикальный call спред 15/20 март.

BOT +1 VERTICAL VIX 100 MAR4 12 15/20 CALL @3.00 CBOEBID=.00 ASK=.00 MARK=17.76 IMPL VOL=88.17%

Break points — 18.

Тупая, как гвоздь конструкция, описанная в десятках книг и журналах.

Например в книге «Trading VIX» by Russell Rhoads.

Даже если VIX далеко не уйдет, время сделает свое дело.

Учитывайте, что опционы не на сам индекс VIX, а на фьючерс на VIX.

VIX опционы экспирируются раньше, чем SPX, OEX, RUT.

После неудачных экспериментов с опционами на ETN VXX, предпочитаю непосредственно индексы на VIX. Но об этом потом...

А как же опционщики ???

- 09 июня 2011, 22:54

- |

Традиционно, фьючерс на индекс РТС экспирируется в зоне мин.выплат. Мотивировка — что-то типа «покупают любители, продают профессионалы», с претензией, что у «любителей» в результате шансов все равно нет.

Тут человек давал хорошу статистику — что из посл.12 экспираций 11 в зоне мин.выплат, причем все «квартальные» опционы (а там ОИ максимальный) — в зоне мин.выплат.

Что мы видим сейчас ?

www.rts.ru/ru/forts/optionsdesk.aspx?sby=0&sub=on&isin=RTS-6.11&c6=on&c4=on&c7=on&sid=2&bSubmit=%CF%EE%EA%E0%E7%E0%F2%FC+%2F+%CE%E1%ED%EE%E2%E8%F2%FC

Мин.выплаты = 186, фьючерс = 195, причем рост за 3 дня со 184 до 195 не скажешь, что на суперпозитивном фоне ...

До экспирации 2,5 рабочих дня.

Какие мысли, коллеги?

Открытый интерес в ИТС Quik

- 28 мая 2011, 20:29

- |

взято отсюда sokrat-broker.blogspot.com/2011/04/blog-post_7394.html

Автор: Сократ

Для отображения количества открытых позиций на графике в ИТС QUIK необходимо настроить следующие параметры.

Сначала необходимо проверить настройки получения данных. Выберите пункт меню Настройки / Основные / закладка Получение данных и установите переключатели в соответствие с приведенным ниже рисунком.

Закройте данное окно нажатием кнопки Сохранить.

Нажмите правой кнопкой мышки в Текущей таблице параметров и выберите пункт меню Редактировать таблицу.

( Читать дальше )

Автор: Сократ

Для отображения количества открытых позиций на графике в ИТС QUIK необходимо настроить следующие параметры.

Сначала необходимо проверить настройки получения данных. Выберите пункт меню Настройки / Основные / закладка Получение данных и установите переключатели в соответствие с приведенным ниже рисунком.

Закройте данное окно нажатием кнопки Сохранить.

Нажмите правой кнопкой мышки в Текущей таблице параметров и выберите пункт меню Редактировать таблицу.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал