Избранное трейдера aik

Спутниковый интернет и трейдинг из России

- 24 июля 2019, 11:17

- |

Я уверен многие Смартлабовцы — смелые парни, а политические и местные риски для них это пустой трёп. Но когда свободный «капитал» превышает хотя бы $50000 — это уже не средство развлечения, а подушка безопасности. Её можно легко отнять или отрубить к ней доступ. А ничего не поделаешь (эмиграция не вариант для меня пока). Поэтому недавно я перешёл на западные рынки. Как обеспечить резервный бесперебойный доступ ко своему счёту (IB) при опускании занавеса? Я решил изложить полусырой план, который реализовал частично и ускоряюсь из-за разных событий.

Сперва мне потребовалось выяснить как выйти в настоящий интернет из российского. Гугление показало, что VPN способно обмануть средство контроля траффика (DPI), но не безупречно: DPI распознаёт необычный траффик и сужает полосу передачи. Так работает «великий китайский файрвол» (

( Читать дальше )

- комментировать

- ★111

- Комментарии ( 80 )

Честно о трейдинге или СОТ (ОИ) на Алросу - потенциальный кратковременный разворот.

- 22 июля 2019, 10:32

- |

Я всегда вас рад видеть)))

Как и обещал в прошлом посте, пишу про "Бонус"!

СОТ (ОИ) — это открытый интерес, открытые позиции участников рынка: Физ. лиц и юр. лиц.

19.07.2019г. (пятница).

Фьючерсный контракт на обыкновенные акции АК «АЛРОСА» (ПАО)

Развороты на рынке происходят при экстремальных значениях от 90% и выше.

В данное время СОТ составляет 93,75% коротких позиций у российских юридических лиц.

В ближайшие дни юр. лица будут сокращать короткие позиции и наращивать длинные против физ. лиц.

На моей памяти максимум было 98% коротких позиций, на следующий день был V — образный разворот с мощным импульсом вверх.

Но… Одним из ключевых определений в процессе анализа отчета о сделках крупных трейдеров является нетто-позиция. Нетто-позиция – это разница между открытыми длинными и короткими позициями (на повышение и на понижение) обеих групп.

( Читать дальше )

Никогда не торгуйте опционами через ВТБ брокера!!

- 15 июля 2019, 23:32

- |

ВТБ брокер не даст вам удерживать опционную позицию, даже если она приносит прибыль, из-за кривых рисковых алгоритмов по опционам, у этого брокера, отчего ГО вашей позиции увеличивается в 4-5 раз за неделю до экспирации и вас кроют!

Даже если у вас опционы в покупке, и риск не может быть больше, чем размер свободных денежных средств на счету!

Специалисты брокера все знают и понимают, но говорят, что у нас есть просто такая особенность. ))

Вывод — опционы и ВТБ — несовместимы!!!

ВДО и ПКО

- 15 июля 2019, 21:05

- |

Добрый вечер, уважаемые читатели.

Пока на рынке не прошла адекватная коррекция, продолжим говорить об облигациях. Стоит отметить, что ЦБ РФ все активнее проявляет свою позицию в сторону снижения ставки, поднимает вопрос о снижении на 0.5% и даже не где-то в далеком будущем, а самой непосредственной краткосрочной перспективе. Прежде всего это скажется на облигациях.

Какие облигации сейчас присутствуют на рынке? Традиционные категории сейчас включают

- ОФЗ с доходностью 7-7,5%, стремительно падающей на фоне спроса, RGBI уже почти вернулся к прошлогоднему максимуму

- Субфедеральные (муниципальные) с доходностью 8-9%, впрочем от верхней планки они сейчас тоже уже оттолкнулись и сейчас все более тяготеют к середине интервала

- Корпоративные 8.5-9.5% и высокодоходные, имеющие двузначную доходность, которая может выходить даже за заветную формулу “Ключевая ставка + 5%” — вот о них прежде всего и пойдет речь.

( Читать дальше )

Как выросли ETF в этом году? Тотальный рост

- 13 июля 2019, 09:14

- |

За первое полугодие этого года все обозримые ETF существенно выросли.

Посудите сами:

Отсюда

Лучшими (рост актива + дивиденды) стали REIT и американские акции.

Худшим (но тоже в плюсе) — кэш

Рынок акций РФ — в первой тройке страновых ETF:

( Читать дальше )

Почему фонды так легко кроют шорты в убыток?

- 12 июля 2019, 14:45

- |

И будет вам счастье...

В этом блоге обещал рассказать как на бесплечевых спекуляциях делать 50% в год.

smart-lab.ru/blog/543917.php

А во вчерашнем блоге была такая шутка про спекулянтов:

А Большие Дядьки, и толпа за ними, кроют шорты не дожидаясь 1348,

Шортили ниже 1300, а кроют по 1380. — Вот лузеры! -скажет очень умный трейдер, но без денег.

Ставлю рупь за сто, что никто из 3000 прочитавших пост, не въехал в суть этой «шутки».

И даже не задал вопрос, откуда эти шорты взялись, почему фонды и остальные спекулянты так легко с ними расстаются?

Все считают себя умнее других, продолжают искать граали и изобретать торговые велосипеды.

А я простой дурень, как и управленцы из фондов, так же закрывал сегодня шортов по золоту в даун на несколько тыс баксов.

( Читать дальше )

Расставляем точки над IV и HV, считаем на R, для новичков

- 12 июля 2019, 00:08

- |

Что такое Implied Volatility (IV)?

Для вычисления цены опциона, обычно используют формулу БШ, которая принимает следующие параметры:

OptionPrice = Vbs(S, t, sigma, r, K, T)

Но на рынке, опционы уже торгуются по неким ценам. Одни продают, другие покупают. Если взять цену опциона с рынка и вычислить волатильность, которую подставив в формулу БШ, мы сможем получить рыночную цену опциона — это и будет подразумеваемая волатильность или Implied Volatility.

Вычисляем IV

Решить уравнение БШ и вывести из него sigma — не простая задача. Скорее всего, даже не возможная, по-этому решается оно методом перебора Ньютона-Рафсона.

( Читать дальше )

ЗОЛОТО. СОТ 190702.EWA.

- 11 июля 2019, 16:54

- |

Деньги на ветер

Чтобы оценить полезность этой мысли, сегодня начну с волн.

Но, как обычно, вспомним что было в прошлом блоге.

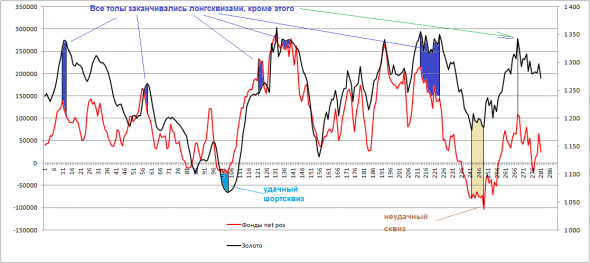

Как видно из картинки все разворотные точки по золоту заканчиваются сквизом.

На последнем максимуме по 1348 в декабре сквиза не было. Но тут объяснение может быть только одно, это максимум промежуточный, видимо мало зацепили шортистов, что бы утащить их в небо на шортсквиз.

Сейчас картинка потенциально бычья.

Максимум по 1348 пролетели со свистом, так, что теперь покрыть шорты по этой цене остается только мечтать.

РЕМ: EWA

Но и шортсквиза пока не наблюдается. Может потому, что все Эллиоттчики предсказывали как то так:

( Читать дальше )

Продажа покрытых опционов в РФ. Вопрос.

- 08 июля 2019, 10:28

- |

Допустим продаем опцион пут. После экспирации опциона цена находится ниже страйка. Вместо премии по опциону получаем поставку лонговой позиции по фьючу.

Пока что все ок. Процентов на 5-10 выше фьюча продаем кол. В момент экспирации кола цена опустилась ниже фьюча. Получаем премию и незафиксированный убыток по фьючу. К моменту экспирации фьюча по нему висит убыток. Пролонгирование фьюча означает, что мы фиксируем убыток и покупаем следующий фьюч, что совершенно бессмысленно, я по крайней мере не понимаю как пролонгировать фьюч без фиксации убытка.

Таким образом, покрытые продажи опционов фьючами теряют смысл. Вместо фьючей для покрытия необходимо использовать акции и продавать колы. В случае поставки продажи фьюча в этом случае, продавать фьюч и акции. Если акция оказалась в висящем убытке, можно продолжать продавать на нее выше цены ее открытия колы. У акции нет срока действия.

Пожалуйста, подправьте, где не прав с покрытием продажи опционов фьючами. Заранее спасибо за помощь.

Расшифровка показателей и мультипликаторов фундаментального анализа.

- 06 июля 2019, 11:01

- |

С помощью фундаментального анализа вы легко сможете провести оценку интересующего вас эмитента. Если вы новичок в этом деле, то рекомендую ознакомиться с данной статьей, в которой вы в кратце узнаете о всех используемых параметрах и мультипликаторах. Используя данный материал, Вы сможете понять как рассчитываются важнейшие мультипликаторы и в будущем научитесь производить свои расчеты. Для удобства расскажу о каждом параметре в том порядке, который представлен в анализе каждой компании.

Анализ показателей компаний

- Денежные средства и эквиваленты. К денежным средствам и эквивалентам относятся деньги компании, находящиеся на текущих счетах, а также различные низко-рисковые краткосрочные вложения, которые можно при необходимости быстро получить (в течении 3 –х месяцев, но не более). Данный параметр публикуется в отчетности компании.

- Активы. Стоимость и состав всего имущества компании. Публикуется в отчете компании ( часть бухгалтерского баланса)

- Долгосрочный долг. Долг компании по кредитам и заимствованиям, срок исполнения которых свыше 1 года. Один из важнейших параметров при инвестиционной оценке компании, так как используется в расчете общей долговой нагрузки компании. Общий долг складывается из краткосрочной и долгосрочной задолженности.

- Краткосрочный долг. Долг компании по кредитам и займам, который необходимо погасить в период до 1 года максимум. Высокий краткосрочный долг это значительный риск для компании, так как срок погашения лежит в небольшом временном промежутке. Информация по долговой нагрузке публикуется в отчетах компании.

- Выручка. Деньги, которые компания заработала за определенный период времени. К примеру в годовой отчетности компании публикуется выручка за отчетный год.

- Операционные расходы. Расходы и платежи связанные с проведением финансовых, производственных и хозяйственных операций. Операционные расходы включают в себя следующие статьи: затраты на производство и реализацию продукта, финансовые и административные расходы.

- Операционная прибыль (EBIT). Рассчитывается следующим образом: EBIT = Выручка – Операционные расходы. Операционная прибыль – финансовый результат компании от всех ее видов деятельности до выплаты налогов на прибыль и процентов по заемным средствам.

- EBITDA. Объем прибыли до вычета расходов по процентам, уплаты налогов и амортизации.

- Прибыль до налогов (EBT). Прибыль компании до вычета налога на прибыль.

- Налог на прибыль. Налог, который взимается с прибыли компании.

- Доля меньшинства. Часть дохода компании, которая причитается сторонним организациям. Часто называется неконтролирующая доля.

- Чистая прибыль. Прибыль компании, которая остается в ее распоряжении после выплат налогов и других платежей в бюджет. Компании используют чистую прибыль для выплат дивидендов, развития предприятия, формирования резервных фондов.

- Операционный денежный поток. Денежный поток, который связан с основной деятельностью компании. Чтобы рассчитать денежный поток, компания суммирует чистую прибыль и амортизацию, а затем вычитает увеличение собственных оборотных средств. Данный показатель также содержится в отчетах и презентациях компании.

- Капитализация. Рыночная стоимость компании. Рассчитывается путем умножения общего количества акций компании на стоимость акции.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал