Избранное трейдера Ajax

Как я инвестировал в частных трейдеров. ДА ТЫ ИЗДЕВАЕШЬСЯ ЧТО ЛИ???

- 26 апреля 2019, 20:44

- |

Привет всем! Наверное я скоро перестану читать Смарт-Лаб, я просто уже а*уеваю от этой тупости((((((((((((((((((

Прочитал вот этот вот пост https://smart-lab.ru/blog/535736.php. Прочитал комментарии под постом.

Андрей Михайлец, ну зачем Ты говоришь в начале видео, что у Тебя есть большой опыт в трейдинге, а в конце видео говоришь о том, что благодаря своим слитым деньгам понял, что нужно искать трейдеров с адекватной прибылью в 20-30% годовых. Это что было неочевидно? Тогда зачем Ты говоришь о наличии у Тебя опыта? Но хуже другое, Ты ведь ещё пишешь о том, что обучаешь людей. Не зная таких элементарных вещей? Ну и наконец. Зачем такую элементарщину выдавать в конце видео таким менторским тоном? Вот это выводы, профи понял, что 20% в год зарабатывать стабильно реальнее, чем 100%)) Управление рисками? А до этого Ты про них не знал?

ПИШУ ДЛЯ ВСЕХ ЗДЕСЬ!

1. На смарт-лабе есть трейдеры мультимиллионеры, те которые за года 2-3-4 сделали более 500% на капитал (и некоторые даже более 1 000).

И торгуют они отнюдь не на ФОРТСе и далеко не 1 000 000 рублей. Нескольких знаю лично. Нескольких по слухам. Уверен, что всех профи здесь и Тимофей то не знает, потому что люди эти пишут редко, а если и пишут, то не понять по их посту торгуют они миллионами или нет.

2. Уважаемый Андрей Михайлец, если Ты хотел хайпа, поздравляю, думаю, у Тебя получилось. Скажи честно, Ты ведь обычный ритейл-трейдер правда?

Поторговал какое то время, пошёл обучать, помимо всего прочего брал в ДУ у людей, так?

Потому что те, кто торгуют в пропах и хедж-фондах (профессионалы) не могут брать такие критерии отбора как у Тебя. Если Ты не знаешь, как устроен проп-бизнес, не стоило туда лезть. Если Ты умеешь сам торговать, то иди поторгуй в пропах зарубежных и Тебе многое откроется.

Потому что если Ты опытный трейдер и считаешь себя профи (а Ты в начале видео именно так подал информацию), я просто не понимаю, как Ты можешь не знать прибыльных трейдеров это раз. И второе, это Твои критерии отбора. Тестовый период? 4 недели? Серьезно? Да у Твоих трейдеров потенциальных только симуляция столько занять должна прежде чем Ты им на демо торговать разрешишь...

Насчёт прибыльных трейдеров замечу две вещи. Среди моих знакомых, никто не даст Тебе гарантии ни в 100% профита, ни даже в 20% профита, но их стейтменты (более чем за 3,4 года) говорят весьма красноречиво о том, что всё это достижимо. Маленький ньюанс. Надеюсь все здесь слышали о М.Ковеле. В своей книге про черепах (или про тренды я уже не помню точно) он цитировал Р. Дэнниса. Если Ты хочешь от 100% годовых Ты должен допускать дроудаун от эквити больше чем стандартные 10 или 20%. Смысл цитаты был примерно таким во всяком случае.

Напоследок сообщу. У меня есть знакомый (не я читал про него где-то, а реально знакомый) ранее работавший в хедж-фонде США (он американец). Он мне рассказывал о том, какие критерии в статистике изучают хедж-фонды у трейдеров. И начнём с того, что смотрят там не на время и продолжительность)) Я же могу Вам стейт за 6 месяцев принести с 20 сделками или вообще 10) Дадите мне бабки?)) Есть среди прочего такие критерии как вероятность раззорения, само собой соотношение риск/вознаграждение, долговечность и точность стратегии и много чего ещё о чём я на смарт-лабе вообще никогда не слышал (да и на русскоязычных форумах тоже, честно говоря).

В общем, извините за резкость если что, просто с Вашими капиталами мне обидно слышать такие (с МОЕЙ точки зрения) ляпы.

Про моих знакомых (типа-супер) трейдеров. Предложения менее 1 000 000 долларов им наверное не будут интересны. А вообще, думаю, они к сожалению вообще более для частного капитала не доступны, им проще работать с фондами. И 1 000 000 долларов в управлении это уже пройденный этап для них. И ДА! Некоторые есть прямо здесь, на Смарт-лабе среди нас)) Некоторые на других форумах) Не назову ни одного) И не просите. Но если бы Вы опубликовали интересные для них условия, то возможно они бы с Вами и связались. Но от 100 до 500 000 долларов их уже не заманить.

Интересно, что напишут здесь в комментах форумчане. Вижу на Смарте много новичков, есть и старая гвардия кто дальше ФОРТС не выбирался. Но было бы здорово, если бы к дискуссии и настоящие мастера подключились, и дали пару советов человеку насчёт адекватных условий и критериев.

Насчёт алго-трейдеров. Самые успешные трейдеры о которых я слышал бывают и дискреционными и алгоритмическими. В чем преимущества и недостатки и кого я могу назвать из известных трейдеров современности давайте оставим на другой пост.

P.S. Автор видео, Ты очень зря себя отрезал от звезд индустрии, когда сказал что Вы на них не ориентировались. Если Ты с ними не общаешься, Ты не знаешь где есть прибыльные трейдеры. Как я вижу ситуацию, Тебе было бы лучше попытаться стать партнёром проп-компании. Честно, я не знаю, практикуют ли такое, ведь чаще всего новичкам выделяют капиталы под трейдинг старшие трейдеры (по тем пропам которые я знаю). Но однозначно для Вас было бы так безопаснее. Попытаться стать партнёром пропа. 5 000 000 долларов, думаю, их бы вполне заинтересовало.

Короче Ты изначально искал кому дать деньги в ДУ в сегменте любителей, надеюсь хоть это очевидно теперь?

Второй момент. Вы не знаете критериев, как понять что перед Вами супер-трейдер?

1)Аудированная отчётность. Выписка по счёту заверенная брокером.

2) Допуск к Live торговле (либо в формате еженедельных комментариев, если стиль swing, либо Live комната если интрадэй).

С уважением,

Alex_Gold.

- комментировать

- ★5

- Комментарии ( 39 )

Облигационный портфель программиста

- 24 апреля 2019, 13:33

- |

Подвел итоги по своему специальному облигационному счету. Год назад я положил на отдельный брокерский счет 800 000 рублей, где решил торговать только облигациями.

Через год баланс счета стал ровно 1 000 000. Т.е. за год я заработал 25% годовых. Дополнительные средства на счет не вносил, но всю прибыль реинвестировал.

Основные факторы:

1. Заходил в первичных размещениях, продавал на вторичке выше номинала.

2. Несколько раз рисковал, покупая просевшие в цене бумаги (СилМаш лучший из всех)

3. Реинвестирование купонов (появилось много бумаг с ежемесячным купоном, и это очень круто, реально повышает доходность).

В 2018 году появилось реально большое количество малых облигационных займов и если вначале я еще пытался анализировать отчетность, выбирать стоит участвовать или нет, то сейчас у меня сложились другие правила, больше математического, технического характера.

Итак,

1. Участие в первичных размещениях.

Тут обязательно надо смотреть и отчетность эмитента и организаторов (их другие выпуски), т.е. проводить большую ручную работу.

( Читать дальше )

Бэнкинг по-русски: Как зачистка банков изменила бизнес по обналичиванию денег - от заката до рассвета

- 22 апреля 2019, 23:17

- |

Позволю себе кусочек плагиата, да простит меня Тимофей.

Поднял он тут тему как рождаются, расцветают и умирают бизнесы, вот решил я вставить свои «пять копеек»

авторский текст в хвосте топика

Эпилог...

Как зачистка банков изменила бизнес по обналичиванию денег

Зарплаты и материнский капитал, теневая инкассация и веерное обналичивание – описывает типичные схемы Росфинмониторинг

19 апреля 2019 года 00:35

Дарья Борисяк

Ведомости

Потоки наличных денег сместились из финансового сектора в торговый

«Слышала про обнальный перебой сегодня? Кэш не привезли из регионов, и еще обыски на рынках. Все в панике, клиенты копытом стучат. Все друг у друга занять пытаются, но пока безуспешно» – так в середине марта описывал трудности с поставкой теневых наличных в Москве мелкий финансист.

( Читать дальше )

Выбираем фьючерсы для торговли на CME

- 18 апреля 2019, 14:22

- |

В данной статье мы рассмотрим, как и по каким критериям отбирать инструменты для торговли на бирже. В качестве примера я буду рассматривать рынки фьючерсов бирж CME Group.

Я скачал дневные исторические данные для следующих инструментов:

— S&P 500 E-mini (ES) – мини контракт на индекс S&P 500

— Мазут (Fuel Oil)

— EUR/USD

— GBP/USD

— Золото (Gold)

— Brent – сырая нефть Brent Last Day Financial Futures Contract

— Light – сырая нефть марки Light

— Natural Gas — природный газ

— Бензин (Petrol)

— Платина (Platinum)

— Серебро (Silver)

— USD/JPY

— Пшеница (Wheat)

Каждый из этих инструментов имеет спецификацию. Её можно посмотреть на официальном сайте биржи CME. Например, для S&P 500 E-mini (ES) спецификация выглядит следующим образом: https://www.cmegroup.com/trading/equity-index/us-index/e-mini-sandp500_quotes_globex.html

About E-mini S&P 500

An electronically traded futures contract one fifth the size of standard S&P futures, E-mini S&P 500 futures and options are based on the underlying Standard & Poor’s 500 stock index. Made up of 500 individual stocks representing the market capitalizations of large companies, the S&P 500 Index is a leading indicator of large-cap U.S. equities.

( Читать дальше )

Тестирование робота AVP в программе Wealth-Lab

- 13 апреля 2019, 17:05

- |

Введение

На сегодняшний день у меня есть три краткосрочные спекулятивные торговые системы и, соответственно, три одноименных торговых робота:

- CandleMax

- PVVI

- AVP

Описание и тестирование в программе Wealth-Lab первых двух роботов я уже приводил. Вот соответствующие ссылки:

Тестирование рабочей свечной модели на исторических данных

Тестирование модели CandleMax в программе Wealth-Lab

Индикатор PVV (price/volume/volatility)

Тестирование робота PVVI в программе Wealth-Lab

Сейчас настало время дать краткое описание и привести тестирование в программе Wealth-Lab третьей торговой системы, которая у меня сейчас в работе.

Торговая система AVP (average volume/price) не является свечной моделью, как CandleMax, и не основана на красивой математической формуле, как система PVVI. Из трех моих спекулятивных роботов, робот AVP выдает сигналы реже всех. Тем не менее, результативность этого робота практически совпадает с результативностью робота PVVI, лишь совсем немного ей уступая.

( Читать дальше )

Фильтрация по тренду на примерах простых алгоритмов

- 12 апреля 2019, 17:53

- |

Довольно часто, наблюдаю, что при создании алгоритмов, чаще прибегают к поиску прибыли через оптимизацию параметров, или не видя красивые «зеленные холмы» прибыли, просто сворачивают попытки развивать и насыщать алгоритм условиями.

В примере ролика постарался продемонстрировать, возможно банальную попытку фильтрации, в основном идея для новичком.

Исходя из распределения дневных кластеров (объемы по ценам) «вырезаю сердцевину проторговки» и фильтрую по движению его границ.

Другими словами, беру 50% проторговки цены и исходя из его динамики выявляю наличие тренда или его отсутствие, и тем самым фильтрую сделки по скользящим и по пробою уровня со стандартными параметрами. Все это работать может только при наличии тиковых данных, это нужно иметь ввиду, если решите повторить ролик.

( Читать дальше )

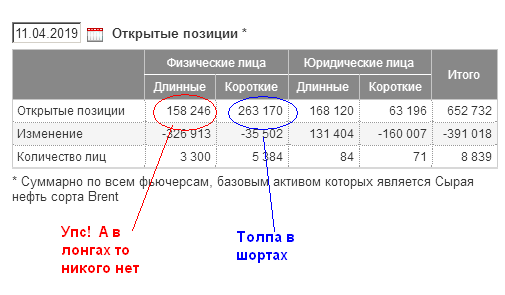

НЕФТЬ.Суперфизик. +$100млн. +100% за 3 месяца.

- 12 апреля 2019, 14:32

- |

2% остаются в нулях

0.2% забирают всё, что слили остальные.

Суперфизик закрылся, показав всем, что он трейдерская Белая кость из тех самых 0.2%.

С огромным интересом наблюдал за его позой эти 3 месяца.

Выходил Суперфизик частями, 2-го, 8, 9, 10 и 11 апреля.

( Читать дальше )

Одна из моих любимых стратегий на комоне

- 12 апреля 2019, 13:56

- |

Как делать торговую систему?

- 12 апреля 2019, 12:01

- |

Еще одна памятка новичкам. Рядом с ней последние посты smart-lab.ru/blog/531726.php (трейдинг должен быть дедуктивным), smart-lab.ru/blog/532375.php (гипотезы надо не щадить), smart-lab.ru/blog/533056.php (за математикой желательна физика).

На всякий случай оговорюсь: речь сейчас про обычную трендовушку для инструмента, на котором она уместна. Уместность легко видится на простейших тестах (например, если в Si простой вход на мувингах с выходом по таймингу дает плюс — все, это наш инструмент, можно рыть дальше). В паттерны и хфт сейчас не лезем. Еще одна оговорка: у вас есть тестер, ряд исторических цен и желание с этим работать. Без этого не получится. И я бы сказал, наблюдается парадокс: ручная торговля может получиться, но… скорее всего у того, что перебрал в уме десятки МТС. То есть это то, чем можно заняться при желании — ради опыта, забавы, диверсификации — после алго, а не до и не вместо.

Торговая система это вход, выход и сайз. Иногда фильтр. Иногда выход не один. Все.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал