Избранное трейдера all_trade(Светлана)

Что будет если торговать по открытому интересу Юридических или Физических лиц во фьючерсе ЗОЛОТА? Сравнение

- 22 апреля 2024, 20:48

- |

Если собрать всю всю историю открытых позиций, сделать разницу лонг и шорт между друг-другом, то мы получим «чистые позиции». Это разница лонг и шорт позиций.

1) Чистые позиции юридических лиц по фьючерсу золота

Чтобы уловить сильные изменения, — используем индикатор RSI на эти чистые позиции.

2) RSI на чистые позиции юридических лиц по фьючерсу золота

( Читать дальше )

- комментировать

- ★10

- Комментарии ( 7 )

ситуация на текущий момент

- 25 марта 2022, 08:45

- |

Необходимо авторизоваться.

Раздаю КАЧАЙТЕ!!! Вилы Эндрюса и Шифа)))

- 16 марта 2021, 14:33

- |

smart-lab.ru/blog/680653.php

Пару недель назад активно пиарил в своей телеге Кречетов аж два раза была реклама.

Дима Абраменко хорошо занес по 60тыщ два раза.

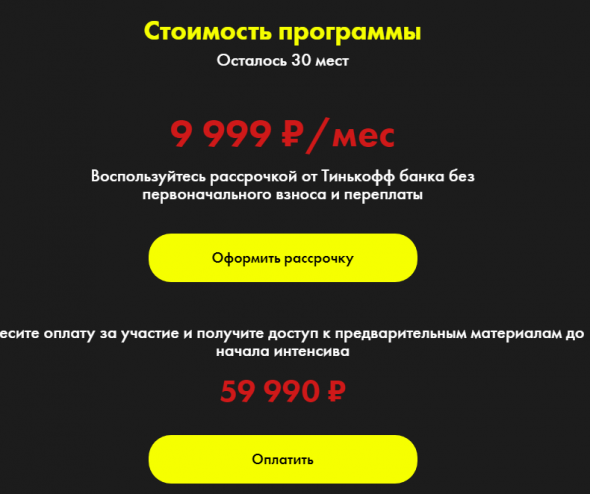

И вот теперь на просторах появился полный курс.

Стоимость 60 тыщ. ДЕРЖИТЕ БЕСПЛАТНО!!!

( Читать дальше )

Одностороннее изменение тарифов. Судебная практика. Апелляция. Решение вступило в силу.

- 31 мая 2019, 10:02

- |

27 июля 2017 года город Казань

Судебная коллегия по гражданским делам Верховного Суда Республики Татарстан в составе председательствующего судьи Л.А. Валишина, судей — К.А. Плюшкина, Е.Н. Леденцовой при секретаре судебного заседания А.Э. Амирове

рассмотрела в открытом судебном заседании по докладу судьи Л.А. Валишина гражданское дело по апелляционной жалобе ООО «ХКФ Банк» на решение Верхнеуслонского районного суда Республики Татарстан от 15 мая 2017 года, которым постановлено: исковые требования Ивановой Дарьи Викторовны к ООО «Хоум Кредит энд Финанс Банк» о защите прав потребителей удовлетворить частично.

Признать незаконным и не повлекшим юридических последствий односторонние изменение ООО «Хоум Кредит энд Финанс Банк» тарифов по счету № 70601810000*****0408, открытому на основании договора банковского счета от 13 июля 2015г. № 7207052085, заключенного с Ивановой Дарьи Викторовны.

Взыскать с ООО «Хоум Кредит энд Финанс Банк» в пользу Ивановой Ольги Викторовны, незаконно удержанные в виде комиссии денежные средства в размере 47990 рублей, компенсацию морального вреда в сумме 3000 рублей, штраф в размере 23995 рублей, расходы за услуги представителя в размере 15000 рублей и расходы за оформление доверенности в размере 1200 рублей.

( Читать дальше )

Разнообразие и перспективы ETF-ов

- 31 мая 2019, 00:36

- |

Рынок полон ETF-ами на разные инвестиционные идеи, такие как

Индексные инвестиции (SPY, QQQ и другие)

Секторы и индустрии (финансы, технологии, здравоохранение, REIT, биотехнологии, автопроизводство, издательство, рестораны, услуги)

Факторы (стоимость, размер, импульс, качество, волатильность)

Тематические (старение, искусственный интеллект, климат, миллениалы, роботы, марихуана, социальные сети и другие)

Товары (нефть, золото, зерно, скот и другие)

Валюты (UUP, FXY, FXF, FXE и другие)

Страны и регионы (AFK, FEZ, EPP, ERUS, EWC, EWZ, INDA, QAT, MCHI и другие)

Облигации (BND, BNDX, LQD, EMB, TIP, SHY и другие)

и другие.

Но помимо ETF на пассивные инвестиционные стратегии есть и ETF-и с другими стратегиями, например

Корпоративные события

JPED — JPMorgan Event Driven ETF

Слияния

MNA — IQ Merger Arbitrage ETF

Обратный выкуп собственных акций

PKW — Invesco BuyBack Achievers ETF

Следования гуру

GURU — Global X Guru Index ETF

( Читать дальше )

Как я увеличил капитал в 10 раз

- 11 июля 2018, 19:51

- |

По этому случаю хочу поделиться некоторыми выводами из анализа пройденного пути...

1. Теория всегда очень далека от практики и необходимо много времени для того чтобы в теории хорошие модели воплотить в приносящие реальный доход торговые стратегии. Я в качестве финансового аналитика и риск-менеджера профессионально работаю на финансовых рынках уже более 20 лет и всегда думал, что легко смогу начать торговать, т.к. имею хороший профессиональный бэкграунд, но оказалось, что только год у меня ушел на «притирку» и еще год на вывод на промышленные рельсы торговой стратегии.

2. Российский рынок, конечно, существует, но риски, ликвидность, широта инструментов, развитость инфраструктуры его таковы, что лучше сразу начинать думать про Америку и Лондон.

3. Если вы недостаточно уверены в торговой стратегии, то лучше диверсифицируйтесь. Так, может быть, вы много не заработаете, но и много не потеряете.

( Читать дальше )

Рубль и Реал

- 06 июня 2018, 22:41

- |

Бразильский реал продолжает своё падение. За доллар уже дают 3.8 реала. Ранее писал в телеграме (https://tele.click/MarketDumki/296), насколько похожа динамика у российского рубля и бразильского реала. В предыдущие годы обе валюты одинаково упали к доллару. До 2014 года за 1 usd давали 30 руб. А в Бразилии в эти же года давали за бакс 1.6 реала. Потом произошла практически синхронная девальвация — доллар вырос до 85 руб в РФ и до 4.2 реала в Бразилии. А в 2016 году началось укрепление рубля и реала.

Доллар у нас падал до 55.6 руб, а к реалу до 3.05. Если мы пересчитаем в процентах насколько сначала девальвировались обе валюты, а потом укрепились, то четко видно, что рубль — более волатильная валюта. Российская валюта и больше падает и потом сильнее укрепляется. Но в данный момент рубль чувствует себя явно увереннее чем бразилец (см. график ниже). При таких значениях, на которых сейчас торгуется Реал, доллар стоил у нас около 66 руб.

Сейчас торговля идет вокруг отметки 62 руб. Сильную поддержку российской валюте оказывают высокие цены на нефть. Но, если посмотреть как было в предыдущие разы, то видно, что реал чуть раньше всегда начинал падать к доллару. А уже позже к нему присоединялся и рубль...

Природа рынка. Анализ биржевого "стакана" в Jatotrader. Краудсорсинг.

- 31 мая 2018, 15:40

- |

Всем добрых профитов. Продолжаю публикации по микроструктуре рынка.

Недавно у меня возникла идея по анализу лимитных заявок в биржевом стакане и прогнозу движения цены в ближайшее время (секунды или минуты). Оговорюсь сразу, пока это только идея и я готов рассмотреть по этой теме пожелания и предложения от всех заинтересованных участников, такой вот «краудсорсинг». Возможно, кто-то уже сталкивался с подобного рода анализом, поэтому просьба указать на источники или продукты в которых он реализован. То что получится в итоге встрою в платформу Jatotrader для всеобщего пользования.

Идея, на первый взгляд простая, и состоит она в подсчете лимитных заявок, поступающих в биржевой стакан на несколько первых уровней

(лучших уровней спроса и предложения). Для подсчета выбираем уровни в стакане, находящиеся «внутри» заявок маркет-мейкеров. Их заявки хорошо видны в стакане как «выделяющиеся» уровни на некотором расстоянии от спреда.

( Читать дальше )

Все, что вы хотели узнать про ЭТО но боялись что вас засмеют, если спросите

- 30 мая 2018, 20:15

- |

Меня вот в этом посте спросили, а как ставки по американским гособлигациям собственно влияют на стоимость акций ?

Несмотря на чайниковский характер вопроса, я решил ответить на него более развернуто, потому что, несмотря на кажущуюся тривиальность этой темы, там есть много интересных ньюансов

Во первых — почему вообще доходность американских облигаций скачет ?

Ответ — потому что они на рынке могут продаваться как выше, так и ниже номинала

Казначейство, например, разместило 10-тилетнюю облигацию номиналом 50 долларов на рынке, и обещает платить 2 доллара в год купонной доходности (и вернуть ваши $50 через 10 лет). Это как бы теоретическая доходность в 4%. Но у инвесторов появился аппетит на такую доходность, и они готовы заплатить за облигацию немного больше курса, например 55 долларов — вот вам и доходность упала до 2/55 = 3.6%

Это я сильно упрощаю, потому что на самом деле надо еще учитывать, что в конце срока инвестор получит 50 долларов за облигацию, за которую он переплатил 5 долларов, заплатив на вторичном рынке $55. Этот фактор учитывается в расчете Yield to maturity, который и отображается на всех финансовых сайтах.

( Читать дальше )

Как писать книги - Стивен Кинг

- 28 мая 2018, 10:26

- |

… и начал с этой книжки.

Книга "«мне понравилась. Она читается „уютненько“. Так уютненько, что в процессе у самого рождается жгучее желание стать писателем и писать художественную беллетристику. От книги с названием „Как писать книги“ ожидаешь более формального повествования в жанре non-fiction, но в итоге, снова читаешь художественное произведение с кучей историй и рассказов, только о самом Кинге и вокруг Кинга. В середине книги наконец наступают советы „как писать“, которые слегка выделяются от остального повествования.

Вначале я напишу, что я запомнил из книги, не обращаясь к моим пометкам на ее страницах. То есть о тех самых сильных моментах, которые остались у меня в памяти.

Во-первых, стало понятно, что Кинг стал писателем, потому что любил читать. Кинг и сам говорит, что главный секрет писателя, — это „как можно больше читать и как можно больше писать“. Сам он говорит, что хоть и читает медленно, прочитывает около 70 книг в год.

Во-вторых, он писал, потому что не мог не писать и никогда не думал о деньгах. Да и сам признает, что заработать на писательстве бабок вряд ли кому-то удастся.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал