Избранное трейдера Андрей Андреев

Пародия на шоу "Деньги не спят"(переозвучка,юмор)

- 20 декабря 2019, 15:06

- |

Сегодняшняя переозвучка не очень смешная(как и оригинальный фильм), но мне кажется крайне важная, в ней я попытался осветить проблемы трейдерского сообщества, которые актуальны в том числе здесь и сейчас! К сожалению ютуб заблокировал видео, поэтому пришлось выкладывать его в ВК:

( Читать дальше )

- комментировать

- ★10

- Комментарии ( 26 )

Когда же возможна коррекция рынка

- 19 декабря 2019, 21:57

- |

Индекс американского рынка акций SP500 превысил 3200 п., взлетев лишь с начала 2019 года более чем на 27%.

Попытки большинства участников рынка найти вершину, основываясь на «перекупленной перепроданности» и «перепроданной перекупленности» заканчиваются неудачами и существенными финансовыми потерями.

Одним из способов прогнозирования разворота глобальной тенденции служит рецессионная модель на основе инвертирования кривых доходностей гособлигаций. В соответствии с ней, вероятность фондового «обвала» ранее III квартала 2020 года ничтожна.

Для определения же существенных движений в стоимости фондовых активов аналитический аппарат сводится к оценке волатильности финансовых инструментов. Закономерности движения фондовых рынков предоставляют инструментарий выявления реперных точек.

( Читать дальше )

ФосАгро - полный разбор компании + SWOT-анализ

- 17 декабря 2019, 09:24

- |

Для удобства Вы можете читать эти статьи в моем Telegram «ИнвестТема» и Вконтакте

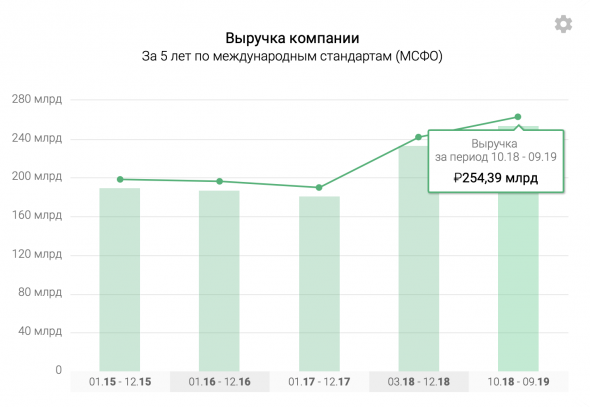

Начнем, пожалуй, с выручки, которая последние 2 года показывает рост. За 9 месяцев 2019 года увеличилась на 12,2% до 195 млрд рублей. В целом, по году мы увидим прирост выручки, вызванный увеличением спроса со стороны российских компаний, а также оживлением продаж в странах Европы. Северная и Латинская Америки по итогам 9 месяцев 2019 года снизили импорт из России.

Напомню, что 65% выручки ФосАгро приходится на экспорт. Основные географические регионы потребления продукции — Европа, Южная и Северная Америка. Это же и является основанием для регулярной переоценки курсовых разниц. Правда в 2019 году руководство компании все больше обращается к отечественным потребителям и пытается нарастить продажи именно внутри страны.

( Читать дальше )

Акции США: индикатор «оптимизма» достиг 13-месячного максимума (перевод с elliottwave com)

- 05 декабря 2019, 15:04

- |

Это иронично, но цены на фондовом рынке обычно разворачиваются вверх, когда инвесторы достигают предела пессимизма. Когда все сдаются, ценам некуда идти, кроме как вверх.

Это иронично, но цены на фондовом рынке обычно разворачиваются вверх, когда инвесторы достигают предела пессимизма. Когда все сдаются, ценам некуда идти, кроме как вверх.Давайте вернемся к 20 февраля 2009 года. Жестокий медвежий рынок существовал в течение 16 месяцев, а индекс ежедневных настроений (trade-futures.com) зафиксировал только 3% быков. Другими словами, 97% инвесторов ожидали, что тогдашний медвежий рынок сохранится.

Что ж, всего 17 дней спустя цены на акции достигли дна и начали подъем, который длился более 10 лет, самый длинный за всю историю.

Точно так же цены на фондовом рынке обычно разворачиваются вниз, когда бычьи убеждения инвесторов достигают оптимистичного предела.

Спад может начаться не на следующий день или даже на следующей неделе. Тем не менее, занять бычью позицию, когда почти все остальные — быки, обычно финансово опасно.

( Читать дальше )

О ЧЕМ НЕ ГОВОРЯТ публичные аналитики про Газпром?

- 03 декабря 2019, 10:37

- |

Вчера был наверное пик этого анальего хайпа, было огромное количество статей с рекомендациями покупать «наше всё», мол див доходность будет 12-14%, цена 300, а потом 400… Мол открыли вчера газопровод Сила Сибири, ну теперь мол экспорт Газпрома взлетит, а за ним и выручка, и прибыль.

О чем вообще не говорят люди, загоняющие в Газпром новоиспеченных инвесторов, да еще и по хаям первого полугодия?

Давайте вспомним лишь то, о чем написано в интернете, но многими не прочитано.

1.НАШ ГАЗ КИТАЮ ПОКА ЧТО НЕ НУЖЕН.

У Китая основными поставщиками являются Австралия, США и бывшие союзные республики, которые так хорошо с этим справляются, что в этом году 9 миллиардов кубометров лишних у Китая осталось после того как 300 ярдов потребили, и это при том что потребность в импорте выросла в 2018 году до 121,3 млрд куб. м.

СПРАВОЧНО: По оценке Sinopec, второй по объемам добычи нефтегазовой корпорации КНР, избыток газа на внутреннем рынке страны составляет 9 млрд кубометров.

( Читать дальше )

Если б ты прочитал ее ровно 70 лет назад, возможно стал б Уоррен Баффетом

- 03 декабря 2019, 00:46

- |

-1 балл за «древность»,

-1 балл за неактуальность большинства материала для нашего рынка.

Не могу сказать что читал с интересом, но в целом для общего представления о фондовом рынке и основ инвестирования читать можно.

Фондовый рынок — это маятник, который постоянно раскачивается из стороны в сторону: от чрезмерного оптимизма (в результате которого акции становятся слишком дорогими) до неоправданного пессимизма (когда акции оцениваются ниже их реальной стоимости).

Разумный инвестор — это реалист, который продает акции оптимистам и покупает у пессимистов.

Bloomberg: Надежда на рост прибыли компаний S&P500 в IV квартале быстро угасла

- 03 декабря 2019, 00:09

- |

2 декабря 2019 г., 22:15 GMT+3

• Аналитики самыми быстрыми темпами за последние годы снижают прогнозы по прибыли

• Модель Morgan Stanley предсказывает плоский рост прибыли на 2020 год

Аналитики с Уолл-стрит резко сокращают прогнозы по прибыли в четвертом квартале, что повышает вероятность того, что спад прибыли поразит Корпоративную Америку впервые за почти четыре года.

Через два месяца квартала аналитики снизили свои оценки на 4% до $41,12 за акцию, что почти на 1% ниже, чем год назад после снижения на 1,3% в прошлом квартале. Хотя они почти всегда снижают ожидания в течение определенного периода, нынешние темпы были превышены только дважды с 2015 года.

Быки говорят, что перевес в стагнации прибыли преувеличен: S&P500 вырос в этом году почти на 25% благодаря легкой политике Федерального резерва и торговому перемирию с Китаем. Но часть оптимизма была основана на ожидаемом восстановлении доходов, которое продолжает затягиваться. Пока не наступит 2020 год, когда прибыль значительно вырастет и аналитики прогнозируют увеличение на 9,2% за год.

( Читать дальше )

Инвестграм. Немного про EPS и P/E.

- 27 ноября 2019, 13:43

- |

Справедливая стоимость акции зависит от многих факторов, но скорее всего в первую очередь инвесторов интересует прибыль компании, т. к. зачем покупать бизнес, который не приносит прибыль?

Предлагаю рассмотреть два мультипликатора фундаментального анализа, которые распространены в мире, и несколько способов их применения:

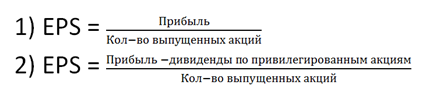

- EPS (Earnings Per Share) – прибыль на акцию.

- P/E (price/Earnings) – отношение цены акции (в нашем случае капитализации) к чистой прибыли.

Давайте начнем c EPS. Он показывает, сколько прибыли принадлежит акционеру после того, как компания уплатит все налоги.

Причем правильнее данный показатель смотреть не по конкретной компании, а в сравнении с конкурентами и в процентном выражении. Давайте по порядку.

Например, компания А заработала 500 млн рублей, а компания Б 100 млн рублей. Эти показатели нам ни о чем не расскажут, пока мы не посчитаем, сколько компания заработала нам как акционеру на одну акцию.

Можно посчитать EPS двумя способами:

( Читать дальше )

Дивидендная стратегия инвестирования. Плюсы и минусы

- 25 ноября 2019, 14:45

- |

Суть дивидендной стратегии — ваш капитал приносит деньги здесь и сейчас. Вы зарабатываете не на росте цены акции, а от регулярных поступлений денег на счет

То есть вы покупаете здоровье, крепкий сон и понятное финансовое будущее. Эта стратегия лично мне не подходит. У нее меньше гибкости, чем у доходной. Но есть люди, которым она подойдет идеально. Например, своей маме я порекомендую именно дивидендную стратегию.

( Читать дальше )

Почему инвестиции менее рискованные. Или правильный вклад в свою пенсию.

- 17 ноября 2019, 21:05

- |

Возьмем тренд. Цена движется 100 рублей вверх, 50 вниз. Где вы войдете в него? Войти вблизи дна инвестор не может. У него для этого нет достаточной квалификации. Самая распространенная точка входа — вершина тренда. Это психологически —фундаментальный принцип инвестора. Он нем позже. Что бы инвестор начал зарабатывать. Нужно, что бы пошел второй тренд. Берем наш рынок — в среднем боковое движение занимает не меньше 50% времени. Если взять тренд в 2—3 месяца. То имеем. Что в среднем нужно 8—12 месяцев. Что бы цена побила точку входа инвестора. Большинство не способны смотреть на убыток в течении года. Следовательно, они поменяют позицию. С тем же результатом. Итогом имеем. Проблема инвестора в том. Что он начинает спекулировать. Вместо того. Что бы остаться в позиции на 2 года и более. Говорят инвестору об этом брокеры? Нет. Итогом имеем инвестора спекулянта. Который не прав в 70% случаях.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал