Избранное трейдера Андрей Андреев

Еще есть время купить лучшие бумаги 2018 года

- 03 января 2019, 12:10

- |

Еще есть время купить лучшие бумаги 2018 года

Если вы долгосрочный инвестор и сейчас стоите перед выбором того, какие бумаги включить в свой портфель, возможно, этот пост будет для вас полезен.

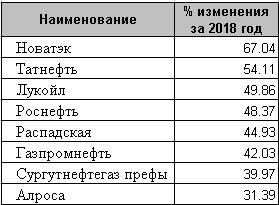

В таблице 1 приведен список 8 лучших бумаг (из 30 наиболее ликвидных на момент написания статьи), упорядоченный по убыванию доходности.

Таблица 1

Здесь вы можете найти подробный анализ:Лучшие бумаги 2018 года. Подробный анализ.

Как правило, лучшие бумаги растут из года в год, оставаясь лучше рынка много лет, в то время, как аутсайдеры, так и остаются аутсайдерами. Именно поэтому покупка 8 лучших бумаг года способна значительно обогнать рост индекса МосБиржи. Например, за 12 последних лет, 8 лучших бумаг прошлого года обогнали индекс МосБиржи на следующий год 11 раз и только один раз (в 2011 году) проиграли индексу.

( Читать дальше )

- комментировать

- ★21

- Комментарии ( 42 )

Покупай дорого, продавай еще дороже!!! Торговля пробоев.

- 03 января 2019, 10:02

- |

Колобок вспомнил, что он является не просто колобком, а носит гордое звание” биржевого колобка”. По этому случаю он решил выпустить сугубо практическую статью о торговых паттернах. Где-то, в недрах нашего телеграм канала, колобок уже утверждал, что для успешной спекуляции на бирже необходимо придерживаться одного из двух правил (хотя можно обоих) :

1. Покупаешь дорого, продаешь еще дороже.

2. Покупаешь дешево, продаешь дорого.

Первое правило говорит о покупке пробоев, второе о покупке откатов.

В сегодняшней статье речь пойдет о первом правиле, покупке пробоев.

При торговле пробоев главная опасность заключается в том, что пробой может оказаться ложным или, что еще обиднее, цена после пробоя сходит за стоп — приказом трейдера, и затем уйдет в верном направлении.

Колобок предлагает простой метод, который позволит минимизировать количество ложных входов. Метод проверен эмпирическим путем на различных инструментах и показал свою эффективность.

Суть метода заключается во входе в позицию, при пробое проторговки, которая часто случается после пробоя уровня(по сути это плоская коррекция).

Разберем на примерах. Ниже график акции с тикером BAH.

В июне было сформировано сопротивление на восходящем тренде(уровень 1), при входе на пробой этого уровня большинство бы получило стоп-лосс на резком движении вниз. Правильная точка входа находится выше.

( Читать дальше )

Хищные фонды. Деньги под подушкой.

- 02 января 2019, 23:12

- |

Посему хочется в будущий спад или кризис тоже хорошенько чего то откусить. Да только если ты не королевская кобра, а болотный уж к тому моменту когда нужно кусать, сложно прийти с деньгами. Идёт хорошая промывка мозгов что кризисов больше не будет, что денег в мире слишком много, чтобы что то подешевело очень сильно и люди ввязываются порой с плечами во все эти иисы на хаях. Или скажем даже если это бонды… на разгрузе они тоже хорошо дешевеют и выходить из них становится больно… Остаётся либо банковский вклад на небольшой срок с возможностью потерять просто % когда придет время кусать финансовую систему за жирный кусок, либо же достав деньги из под подушки. Но таких кто может хранить деньги там не так уж и много. Потому что многие промыты лозунгами: «инфляция сдирает все» «деньги должны приносить доход» «деньги должны работать». А деньги — это всего лишь возможность укусить финансовую систему по жирнее в нужный момент и обыграть всех остальных. Без всяких лчи. Полагаясь всего лишь на терпение.

Терпения Вам господа в новом году! =)

«2019». Мысли по рынку и около.

- 01 января 2019, 15:17

- |

Если и раньше мне удавалось неплохо предсказывать, к примеру, динамику цен на нефть, то вот монетизировать эту работу — не очень. Будем исправляться.

Далее и главное: «ресурс прочности» на 2019 г. вижу уменьшимся. Это минус. При том, что кто-то (например Трамп) нарастил опыт. Это — плюс.

В ключевом игроке на рынке, Штатах, начинается предвыборная кампания. Мягкой она не будет и санкций нам не избежать, вопрос — каких. ИМХО, я бы, на их месте, дождался выборов на Украине (о них отдельно) и уже после «мочил» по ситуации. Но в Штатах бардак и возможно все.

История с РУСАЛом и Дерипаской — не самый приятный кейс. Хотя ходят слухи, что от него выиграли условные «Ротшильды» и Европа.

Далее, о Гегемоне. Предположу, что Трампу в борьбе за второй срок придется в войне с Китаем «сдать назад». Доходы пенсионеров, зависящие от состояния фондового рынка, — важнее. Но, вот беда, как и показал 2018г., «уязвимость» данного ресурса для т. н. «рентного капитализма» обуславливает основную проблему момента. И для Штатов и для Европы & Co. Что, вместе взятое, очень даже намекает на «мировой кризис» (пусть он и будет иным, «пролонгированным и незавершенным». С соответствующей фрустрацией и сублимациями). Следствие — «нарастание межкапиталистических противоречий». Включая межгосударственный уровень: «каждый выплывает в одиночку» (привет тов. Болтону).

Для России это, скорее, плюс. Мы синергетично нужны Европе, для которой являемся не конкурентом, а удобной, привычной и понятной, ресурсной базой. Особенно — для Германии.

Может (помечтаем) сбудется проект не взаимного мочилова, а «Петровского» сотрудничества, вплоть до новой инфильтрации (и еще не съеденные неграми буры станут уместны: хоть прежних местах, в Поволжье, хоть на Дону, хоть на Алтае). А то, вишь, ляхи рулят, кому и как работать с Россией. При том, что единственное, более-менее значимое умывание тевтона под Грюнвальдом обеспечилось пуском под молотки татар да смолян, уберегших от разноса (причем наполовину Тверского) Ягайлу… Ладно, отвлекся, историческая память взыграла...

Но вернемся к бабкам (деньгам). Определяющей для «биржевой» политикиоказывается ситуация, когда не смотря на значимый социальный (резоннее сказать — «электоральный») запрос по увеличению пассивной ренты, риск его удовлетворения становится недопустимым. Показательный пример давления на Регулятора и его сопротивления — конфликт Трамп & Powell.

( Читать дальше )

Взгляд частного инвестора в 2019 год

- 30 декабря 2018, 19:12

- |

2018 год стал наихудшим для инвесторов за всю историю. 93% активов закрывают его в минусе, отмечают эксперты Deutsche Bank.

Но кое-что заканчивает год в плюсе – это доллар, йена, палладий, и некоторые виды продовольствия. Но абсолютным и недосягаемым лидером 2018 года стала волатильность: прирост индекса VIX за год составил 120%:

( Читать дальше )

Нефть голова и плечи !цель минимум и кризис в рф

- 30 декабря 2018, 09:05

- |

( Читать дальше )

Магнит близок к прорыву важной поддержки

- 28 декабря 2018, 11:17

- |

Обзор рынка акций Сбербанка, Газпрома, ГМК НорНикель и Магнита

Сбербанк. Разрыв вверх, его закрытие и черная свеча. При этом «медвежий» разрыв 5 декабря на уровне 196.9 рублей остается незакрытым, а цены на акции по-прежнему ниже уровня скользящей средней ЕМА-55 (примерно 191.2 рубля), которая смотрит вниз. В такой ситуации вероятность зарождения падающего тренда и достижения уровня поддержки в районе 175-176 рублей остается высокой. Что касается фундаментальных показателей, то российские акции относительно Нефти Брент сейчас переоценены (примерно на 8,1%). Так, «расчетное» значение (РТС=18.5*Брент) составляет 53,15*18,5=983.3 пункта, а биржевое значение находится около 1063 пункта.

Газпром. Разрыв вверх, и крестообразная свеча. При этом котировки остались ниже уровня скользящей средней ЕМА-55 и линии пробитого полугодового восходящего тренда, что не внушает оптимизма. Более того, осеннее снижение разложилось на пять волн. В такой ситуации ожидаем новую пятиволновку вниз и вполне возможно достижение уровня поддержки в районе 136 рублей.

( Читать дальше )

WSJ: Обвал на рынке акций США обусловлен автоматизированной торговлей

- 26 декабря 2018, 16:49

- |

26 декабря 2018, 16:13

За быстрым и масштабным падением рынка в 2018 году скрывается новая реальность: около 85% всех торговых сделок автоматизировано и контролируется машинами, моделями или пассивными инвестиционными формулами. Все это создает беспрецедентную торговую массу, которая двигается в унисон и невероятно быстро.

Этот рынок сформировался в процессе длительного бычьего ралли и до сих пор не проходил серьезной проверки длительным снижением котировок.

Достигнув пика в сентябре, индекс американских акций S&P 500 упал на 19,8%. Только в декабре S&P 500 опустился на 15%. Такая динамика характерна не только для рынка акций. Нефть подешевела с 75 долларов за баррель в октябре до 43 долларов к Сочельнику. При этом понедельник оказался худшим Сочельником для Dow Jones Industrial Average за всю историю данного индекса.

Сегодня на количественные хедж-фонды, рассчитывающие на компьютерные модели, а не на аналитику и интуицию, приходится 28,7% всех сделок на рынке акций, согласно данным Tabb Group. С 2013 года эта цифра выросла более чем в 2 раза. Теперь эти фонды торгуют больше, чем розничные инвесторы и любые другие участники рынка.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал