Избранное трейдера antonbell

Гайд по торговле на бирже часть2 Основа торговли

- 15 июня 2015, 08:29

- |

Первая часть лежит тут… smart-lab.ru/blog/155810.php… думал частично переписать, но решил просто добавить...

1 Основа торговли

Трейдинг — это прогнозирование будущих цен и торговля этого прогноза с целью извлечения прибыли.

Прогнозирование будущих цен можно делать на основе различных методов и способов, например: фундаментального анализа, новостей, цены, объемов, элиотов и прочих методов или их сочетания. В любом случае выделяется параметр наблюдения или ряд параметров на основании которых принимается решение об исходе прогноза.

В конечном итоге, исходы прогноза всего 2 — тренд и контртренд. В случае тренда мы делаем вывод что параметр наблюдения достаточно изменился, чтоб движение продолжилось, а для контртенда на основаниии такого же изменения параметра мы сделаем вывод что движение прекратится и сменится на противоположное.

( Читать дальше )

- комментировать

- ★512

- Комментарии ( 81 )

много воплей о том, что при таких высоких кредитных ставках бизнес в России умрет...

- 02 июня 2015, 02:38

- |

Видите ли, не перебить такую ставку космическую, прям. Которая даже ниже инфляции)))

1. А что, на свои строить или развивать бизнес — западло?

2. Я считаю, бизнес, построенный на кредиты — это тот же форекс на 10-м плече, но без возможности поставить стопы )))

3. Мы развращены сверхприбылями и воровством. Если еще в прошлом году торгаши продуктами накидывали поверх опта от 40 до 150%, да что там опт. Они даже не закупали, а брали на реализацию, засранцы и набрасывали по максимуму, вплоть до истечения срока годности, потом за пару дней до — сбрасывали цену до адекватной….Естественно, зачем строить бизнес на свои? Можно сразу развернуться широко и платить относительно жалкий процент банкам.

Поэтому не предлагайте взять деньги в ДУ с 15% в месяц — это не по-пацански, это слезы. 2000% годовых, если ты мужик!

А ниже рисунок, как начинали беспонтовый «бизнес на свои» нищеброды разные...

( Читать дальше )

Баллистика гэпов, 1-29 мая

- 29 мая 2015, 19:20

- |

Моя основная инвестиционная позиция находится в глубокой просадке, поэтому хоть сколь-нибудь существенные потери при дейтрейдинге совершенно неприемлемы. Но торговать всё равно хочется, и я начал искать способ стабильно уносить с рынка деньги.

Не желая лосить, я поставил жёсткое ограничение на размер открываемых позиций и величину возможных убытков. Было решено, что убыток не должен превышать 1% от размера депозита, соответственно во всех действиях я отталкивался от этого. Торговал по простой схеме, описанной ранее: шорт достаточно ликвидных акций, которые неплохо гэпнули на дневном графике. Требования к бумаге:

1) Ликвидная, не дешевле $1 и не дороже $100.

2) Shortable, количество бумаг минимум от 100,000.

3) Наилучший вариант — новый 52-week high, но можно и скромнее.

Тот, кто давно на рынке, знает как стонут медведи, если цена идёт против них — они закрываются наперегонки по стопам или вручную, рождая мимолётные спайки, после чего цена сползает на какое-то время вниз, т. к. дураков покупать на хаях больше нет. Ограничив размеры открываемых позиций,

( Читать дальше )

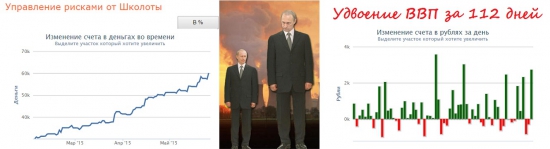

Удвоение ВВП

- 26 мая 2015, 17:10

- |

Удвоение первоначального депозита в процентах произошло чуть раньше, но поскольку я ежемесячно выводил с рынка небольшую сумму, то удвоение в рублях произошло только сейчас:

Это я типа хвастаюсь ))))

Впереди летние каникулы, громадье планов и отличное настроение.

Люди, я вас всех люблю!

Всем удачи в жизни и в трейдинге.

PS Посмотрел видео, где серьезный дяденька рассказывает взрослыми словами четвертую серию нашего сериала о тильте «Мотивация сделки».

( Читать дальше )

Исследование идей Максима Свиридова

- 23 мая 2015, 19:45

- |

( Читать дальше )

Видео моего вебинара на h2t.ru

- 20 мая 2015, 20:18

- |

Какие-то немного странные ощущения)))

Было чуть больше 50 человек.

PS-1

вот так держу риски последние 2 месяца

PS-2

Пост с h2t.ru тут:

www.h2t.ru/blog/7094.html

Мой блог тут:

trader-journal.livejournal.com/

Рекомендации РОБОДЕЛАМ

- 12 мая 2015, 20:05

- |

1.Первая минута торгов в более чем 50% случаев обратна основному движению, поэтому лучше торги в роботе открывать со второй минуты.

2.ЕМА нестабильна и в случае боковика робот сходит с ума и сливает деньги.

3.Лучше торговать уровни, исходя из этого выбираем период торгов.

4.Робота на фьючах лучше делать не на истории, самый хороший вариант когда заканчивается торговля фьючем на последний день меняем параметры робота исходя из самого доходного варианта нового фьюча. Т.е. фьюч 3.15 торгуем до 14.06.15 новый фьюч оптимизируем с 01.04.15 до 14.06.15 и пускаем в работу 15.06.15

5.Вечерняя сессия в большинстве случаев убивает счет если она без переноса. Ограничиваем торговлю 18-40.

6. Робот торговля которого переносится через день стабильно зарабатывать не будет. В лучшем случае все что заработано за месяц может слиться за один день, т.к историческая оптимизация показывает оптимальные входы-выходы.

( Читать дальше )

Основные отличия успешных людей от неуспешных

- 07 мая 2015, 13:17

- |

1

2

2

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал