Избранное трейдера Георгий Харитонов

Новичкам. Про медвежий колл-спрэд.

- 03 февраля 2020, 13:17

- |

Телефон у тебя всегда под рукой, какие-то глупые мысли в голову полезли — достал смарт из кармана, состряпал топик в телеге, затем перечитываешь и анализируешь где был не прав, а что совпало с ожиданиями.

Мое текущее видение на рынок описал в двух словах:

А для новичков в этом топике хотелось бы рассказать вкратце о стратегии медвежий колл-спрэд.

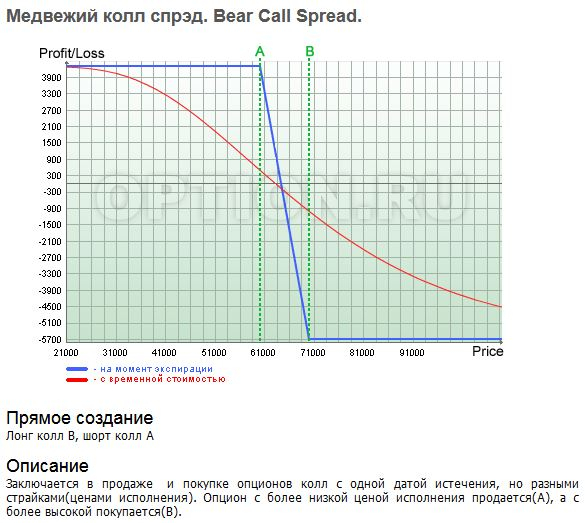

Итак, что же такое медвежий колл-спрэд?

Судя по названию, она применяется на медвежьем рынке, это логично.

Вообще, если я забываю о каких-то опционных стратегиях и нет книги под рукой Саймона Вайна «Опционы. Полный курс для профессионалов», тогда я иду на сайт option.ru, там в разделе «Справочная информация» есть подраздел «Опционные стратегии» и находим нужную.

Зашли на сайт, нашли Bear Call Spread, жмякаем на описание:

( Читать дальше )

- комментировать

- ★14

- Комментарии ( 45 )

ОПЕРАЦИЯ "КОРОНАВИРУС". ЛЮДЕЙ УБИВАЕТ 5G, А НЕ ИНФЕКЦИЯ!

- 03 февраля 2020, 03:30

- |

( Читать дальше )

Обход несистемных убытков/прибылей при Оптимизации ТС

- 03 февраля 2020, 01:11

- |

Во время Оптимизации с целью лучшего подхватывания самой ТС имеющихся рыночных закономерностей желательно наличие механизма обхода черных/белых лебедей (случайные сильные убытки/прибыли на одну сделку).

Некоторые обходят их через данные о новостях — не торгуют там в Оптимизаторе. Это неплохое решение.

Когда же нет календаря новостей, то пробуют вычислить лебедей через анализ истории котировок. Тут уже нет универсального решения, т.к. нужно подстраиваться под особенности своей ТС.

Наконец, есть еще вариант обхода уток, когда не хочется возиться ни с одним из способов: просто выбросить самые убыточные/прибыльные сделки. А для остальных посчитать прибыльность, просадку и т.д.

( Читать дальше )

Как за полминуты протестировать идею на 150 миллионах тиков

- 31 января 2020, 19:24

- |

Тестировать будем крипту на Bitmex, так как там можно без проблем достать тики с направлениями на халяву.

Собственно, идея очень простая:

— покупаем, если сумма объемов последних 5 сделок больше 500,000

— продаем, если сумма объемов последних 5 сделок меньше -500,000

Торгуем одним условным битком (тикер XBTUSD).

Использовать будем R и пакет QuantTools.

Пишем немножко кода:

Результаты:

( Читать дальше )

Тесла даешь 1000! Что такое КОРНЕР и как с ним работать?

- 31 января 2020, 14:39

- |

Корнеры — это самые сладкие моменты на рынке для зарабатывания больших денег, быстро. Мои компаньоны, о которых я буду рассказывать в своем повествовании «Как я заработал 3 млн. долл.» и с которыми мы сейчас управляем нашей Сбалансированной стратегией, часто брали и берут часть таких движений. На мой взгляд, это крайне сложно, в первую очередь, психологически. Как можно не продать, когда ты удвоил счет за пару дней и можешь на эти деньги прикупить машину или квартиру.

Вот, нашел забавное определение этого события: «Корнер (corner — в буквальном смысле загон в угол) — старинное биржевое развлечение крупных игроков или трейдерских пулов по разводу рыночных лохов представляющих себя медведями на трудовые копейки. Проявляется, как дикий безудержный рост того или иного актива за счет закрывающих свои шорты медведей. Цена при этом улетает по экспоненте в стратосферу, что часто является окончанием карьеры большинства сильно прокаченных в математике любителей Илана и прочих этих ваших мартингейлов».

( Читать дальше )

Как за 5 минут протестировать 31 индикатора и 2 таймфрейма

- 30 января 2020, 18:43

- |

1. После того как скачали jBot , откройте его и выберете интересующий вас инструмент, в нашем случае это Акции Сбербанка c 15 минутным таймфреймом

2. Далее заполняете параметр Стр. в переб (это обозначает сколько стратегий будет перебирать программа) и нажимаете кнопку Перебор стратегий

( Читать дальше )

роботизированный терминал для торговли опционами

- 29 января 2020, 21:31

- |

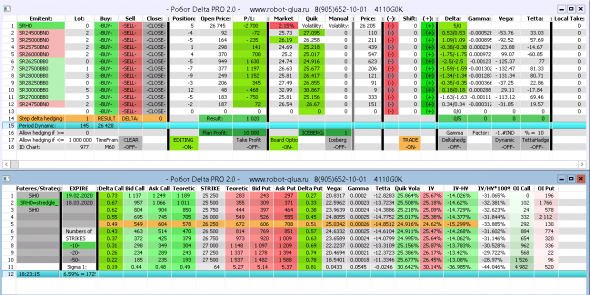

Создали мы вот такую штуку:

Можно собирать 10 стратегий в каждой по 12 опционов.

От КВИКА только графики БА и все)), доска своя, все свое… все в одном окне ДДХ вообще может 4 способами дельту ровнять, причем можно приводить к любому значению, с плавающей точкой отличной от НУЛЯ. Еще и ОИ можно анализировать!

Сигму считает и показывает на доске опционов… короче рабочая кобыла у кого депо более 50 000 руб. на опциках.

ЕСТЬ ДЕМО РЕЖИМ НА РЕАЛЕ.

И САМОЕ главное, можно ПРОТЕСТИРОВАТЬ дельта хедж на истории и подобрать оптимальный шаг по дельте.

Скидка по промо коду 5% (промокод: RED2020) для партнеров отдельные условия.

Подробное описание по ссылке:https://www.robot-qlua.ru/products/deltapro

Видео:

( Читать дальше )

Как рассчитать эффективный период МА

- 29 января 2020, 21:13

- |

Сейчас на примере бесплатного тестера jBot мы покажем как найти оптимальную скользящую среднюю для каждого инструмента

1. Заходим в тестер jBot выбираем в графе «Стратегии системы» индикатор «Ц. закр. пересекает МА» и щелкаем на пункт «Переб. парам. инд.»

2. В открывшимся окне заполняем «Начальное значение тестируемой МА», «Конечное значение тестируемой МА» и Шаг через который будут проводится тесты и нажимаем перебор.

3. После того как программа протестирует все периоды МА, заходим на кнопку «Все рез»

( Читать дальше )

роботизированный терминал для торговли опционами

- 29 января 2020, 18:05

- |

Замутили мы тему с моим кодером, озадачились как не покупать дополнительные «приблуды» типа Воркшопов, ТС-лабов и прочее для торговли опционами под КВИКом.

Вышло диво-дивное, чудо-чудное, три варианта волатильности и кучу параметров аналитических в него закинули( у «Амеров» по заимствовали).

Можно собирать 10 стратегий в каждой по 12 опционов.

От КВИКА только графики БА и все)), доска своя, все свое… все в одном окне ДДХ вообще может 4 способами дельту ровнять, причем можно приводить к любому значению, с плавающей точкой отличной от НУЛЯ. Еще и ОИ можно анализировать!

Сигму считает и показывает на доске опционов… короче рабочая кобыла у кого депо более 50 000 руб. на опциках.

ЕСТЬ ДЕМО РЕЖИМ НА РЕАЛЕ.

И САМОЕ главное, можно ПРОТЕСТИРОВАТЬ дельта хедж на истории и подобрать оптимальный шаг по дельте.

Скидка по промо коду 5% (промокод: RED2020) для партнеров отдельные условия.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал